Φτάνουν τα «ραβασάκια» για τα «κόκκινα» στεγαστικά δάνεια

Οκτώβριος 20, 2015Σε δύο φάσεις όπως διευκρινίζει η Τράπεζα της Ελλάδος θα πραγματοποιηθούν οι αλλαγές που αφορούν στον κώδικα δεοντολογίας για τα «κόκκινα» στεγαστικά δάνεια.

Κύκλοι της τράπεζας έδωσαν διευκρινίσεις για το τι ισχύει τελικώς με το θέμα των «κόκκινων» στεγαστικών δανείων μετά τα θέματα που εγέρθηκαν σε σχέση με την επανέναρξη των πλειστηριασμών.

Υπενθυμίζεται ότι με την αναθεώρηση που είδε το φως της δημοσιότητας την Παρασκευή υπήρχε σαφής προειδοποίηση στους ασυνεπείς δανειολήπτες ότι σε περίπτωση που δεν συμμορφώνονται με τις προσκλήσεις των τραπεζών για να ρυθμίσουν τα δάνειά τους, θα κινδύνευαν να χάσουν τη μοναδική τους κατοικία.

Με τις εξηγήσεις που δίνει η ΤτΕ τονίζεται ότι οι τράπεζες πρέπει να κάνουν κατηγοριοποίηση των δανείων τους και στη συνέχεια να στέλνουν ειδοποιητήρια. Επίσης τονίζεται ότι μόλις ο Κώδικας τεθεί σε πλήρη λειτουργία, οι ειδοποιήσεις θα στέλνονται 30 ημέρες μετά την πρώτη καθυστέρηση.

Ο χρονικός ορίζοντας

Σύμφωνα με τις διευκρινίσεις αυτές, η προθεσμία ορίστηκε εξ αρχής σε 30 ημέρες κι όχι σε περισσότερες, καθώς αυτός ο χρονικός ορίζοντας κρίθηκε ο καλύτερος δυνατός για το δανειολήπτη αλλά και την τράπεζα, ώστε εγκαίρως και οι δυο πλευρές να επιδιώξουν συμφωνία πριν η οφειλή επιβαρυνθεί περισσότερο με τόκους υπερημερίας.

Στη δεύτερη περίπτωση η διευθέτηση θα καθίστατο επαχθέστερη για τον δανειολήπτη και δυνητικά πιο ζημιογόνα για την τράπεζα. Η προθεσμία που έχει ο δανειολήπτης για να ανταποκριθεί παρέμεινε επίσης σταθερή στις 15 ημέρες, όπως προβλέπει ο ορισμός του «συνεργάσιμου δανειολήπτη», που έχει από πέρυσι καθορίσει το Κυβερνητικό Συμβούλιο Διαχείρισης Ιδιωτικού Χρέους, σύμφωνα με το Ν. 4224/2013.

Οι 30 ημέρες δεν συνεπάγονται επίσπευση αναγκαστικών μέτρων, καθώς ούτως ή άλλως το χρονικό διάστημα που θα απαιτείται για την ολοκλήρωση όλων των σταδίων του Κώδικα είναι περίπου εννέα μήνες.

Ο κώδικας όμως θα υποστεί νέα μεταρρύθμιση μέχρι τον Μάρτιο του 2016 που θα είναι και η ουσιαστική.

Ο Κώδικας Δεοντολογίας [Ν. 4224/2013 (ΦΕΚ Α΄288) όπως έχει τροποποιηθεί με το άρθρο 12 του N. 4281/2014 (ΦΕΚ Α΄160)] παρέμενε στην ουσία ανενεργός από την 1.1.2015, επειδή μεσολάβησαν οι εκλογές του Ιανουαρίου, το δημοψήφισμα, τα capital controls και οι εκλογές του Σεπτεμβρίου. Με βάση ωστόσο το 3ο μνημόνιο που ψηφίστηκε τον Αύγουστο του 2015, η ΤτΕ ήταν υποχρεωμένη να εκδώσει όλες τις αναγκαίες διατάξεις για την εφαρμογή του Κώδικα Δεοντολογίας ως τις 30 Αυγούστου 2015. Οι θεσμοί υπέβαλαν πολλές φορές ερωτήσεις προς την αρχή, τι γίνεται με τον Κώδικα και γιατί καθυστερεί η τροποποίηση.

Στις 5.10. 2015 συνεδρίασε η Επιτροπή Πιστωτικών και Ασφαλιστικών Θεμάτων (ΕΠΑΘ) της ΤτΕ, η οποία προχώρησε στην τροποποίηση του Κώδικα Δεοντολογίας, δίνοντάς του στην ουσία παράταση για την αποστολή της πρώτης ειδοποίησης ως τις 30 Δεκεμβρίου.

Τι νέο φέρνει η τροποποίηση

Το καινούργιο στοιχείο που εισάγει η τροποποίηση, πέραν της παράτασης, είναι η υποχρέωση των τραπεζών να προχωρήσουν σε ιεράρχηση των δανείων τους και, εντός 15 ημερών από τη δημοσίευση του ΦΕΚ, να στείλουν τα κριτήρια ιεράρχησης στην ΤτΕ.

Η τροποποίηση επιδιώκει την κλιμάκωση εφαρμογής του Κώδικα ανάλογα με την πρόοδο υλοποίησης της (επίσης) μνημονιακής δέσμευσης για κατάλληλη κατηγοριοποίηση των δανείων σε καθυστέρηση.

Με την παρούσα τροποποίηση δεν μεταβάλλονται οι διαδικασίες του Κώδικα ούτε μειώνονται προθεσμίες.

Είναι εντελώς ανακριβή τα όσα υποστηρίζουν ότι η τροποποίηση προβλέπει αυστηρότερες διαδικασίες στις ρυθμίσεις καθυστερούμενων δανείων, φυσικών προσώπων και επιχειρήσεων και ότι μειώνει ουσιαστικά κατά ένα τρίτο τον χρόνο «προειδοποίησης» της τράπεζας προς τον ασυνεπή πελάτη της.

Αντιθέτως, παρέχεται νέα παράταση στις τράπεζες να ιεραρχήσουν τις κατηγορίες δανειοληπτών, ώστε να κλιμακώσουν αναλόγως τις ειδοποιήσεις προς αυτούς. Αλλιώς όσοι δεν είχαν λάβει, θα ειδοποιούντο πάραυτα.

Σε καμία περίπτωση η προθεσμία -διατήρηση στην πραγματικότητα- των 30 ημερών δεν συνεπάγεται επίσπευση αναγκαστικών μέτρων, καθώς ούτως ή άλλως το χρονικό διάστημα που θα απαιτείται για την ολοκλήρωση όλων των σταδίων του Κώδικα είναι περίπου εννέα μήνες.

Το ίδιο το Μνημόνιο προβλέπει επαναξιολόγηση της εφαρμογής του Κώδικα μέχρι το Μάρτιο του 2016, οπότε και θα υπάρξει νέα τροποποίηση, αφού προηγηθεί, όπως και την πρώτη φορά, διαβούλευση τόσο με τις τράπεζες όσο και με τις οργανώσεις των καταναλωτών.

Τι ακριβώς προβλέπει η απόφαση για τα δάνεια

H τροποποίηση προβλέπει ότι η πρώτη υποχρεωτική ειδοποίηση προς τους δανειολήπτες μπορεί να αποσταλεί μέχρι την 30ή Δεκεμβρίου 2015 για τις περιπτώσεις δανείων που συμπληρώνουν (οποτεδήποτε μέχρι και την 15η Δεκεμβρίου 2015) καθυστέρηση μεγαλύτερη των 30 ημερολογιακών ημερών. Η εν λόγω ειδοποίηση παρέχει προθεσμία 15 εργασίμων ημερών στον δανειολήπτη να ενταχθεί στο δεύτερο στάδιο της διαδικασίας επίλυσης καθυστερήσεων.

Σε περίπτωση μη ανταπόκρισης αποστέλλεται εντός 15 ημερολογιακών ημερών από τη λήξη της ταχθείσας προθεσμίας προειδοποιητική επιστολή στις περιπτώσεις δανειοληπτών, εφόσον ο αποχαρακτηρισμός αυτών ως συνεργάσιμων μπορεί να έχει συνέπεια τον εκπλειστηρίασμα της μοναδικής κατοικίας τους με νομικές διαδικασίες που προτίθεται να κινήσει το πιστωτικό ίδρυμα. Για την ιεράρχηση του επείγοντος της αποστολής ειδοποιήσεων, τα πιστωτικά ιδρύματα θα λαμβάνουν υπόψη την κατηγοριοποίηση των δανείων που έχουν πραγματοποιήσει. Η μεθοδολογία της ιεράρχησης πρέπει να γνωστοποιηθεί στη Διεύθυνση Εποπτείας Πιστωτικού Συστήματος της ΤτΕ εντός 15 ημερών από τη δημοσίευση της τροποποίησης στην Εφημερίδα της Κυβερνήσεως (15 Οκτωβρίου 2015).

Ασυνεπείς διανειολήπτες

Με την αναθεώρηση που είδε το φως της δημοσιότητας την Παρασκευή, υπήρχε σαφής προειδοποίηση στους ασυνεπείς δανειολήπτες ότι σε περίπτωση που δεν συμμορφώνονται με τις προσκλήσεις των τραπεζών για να ρυθμίσουν τα δάνειά τους, θα κινδύνευαν να χάσουν τη μοναδική τους κατοικία.

Εννέα μήνες

Οι 30 ημέρες δεν συνεπάγονται επίσπευση αναγκαστικών μέτρων, καθώς ούτως ή άλλως το χρονικό διάστημα που θα απαιτείται για την ολοκλήρωση όλων των σταδίων του Κώδικα είναι περίπου εννέα μήνες.

imerisia.gr

«Δεν πωλούνται σε funds τα κόκκινα στεγαστικά δάνεια»

Οκτώβριος 06, 2015Μέχρι τα τέλη του Οκτωβρίου θα είναι έτοιμο το νομοσχέδιο για τα «κόκκινα» στεγαστικά δάνεια, καθώς και για εκείνα των μικρομεσαίων επιχειρήσεων.

Αυτό έκανε χθες γνωστό στους δημοσιογράφους ο υπουργός Οικονομίας, Ανάπτυξης και Τουρισμού Γιώργος Σταθάκης, στο περιθώριο της συνάντησης που είχε με την αρμόδια Επίτροπο για θέματα κοινοτικών κονδυλίων Κορίνα Κρέτσου.

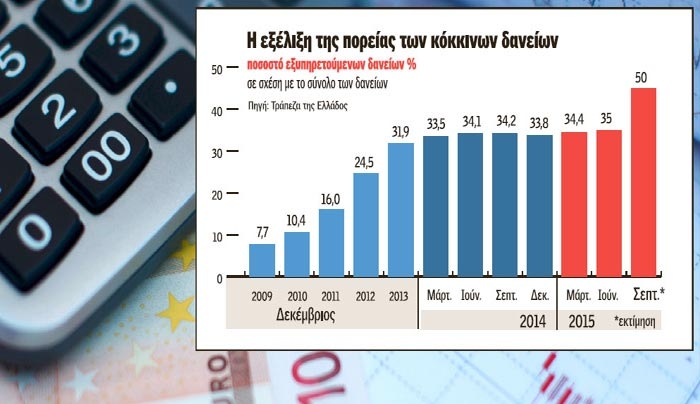

Την ίδια στιγμή, η πρόεδρος της Ελληνικής Ένωσης Τραπεζών Λούκα Κατσέλη, σε συνάντηση που είχε χθες με το διοικητικό συμβούλιο της Ελληνικής Συνομοσπονδίας Εμπορίου και Επιχειρηματικότητας (ΕΣΕΕ) επισήμανε ότι τα «κόκκινα» δάνεια έχουν φτάσει περίπου στο 50% και έχουν ξεπεράσει τα 100 δισ. ευρώ. Ο ίδιος διαβεβαίωσε πως δεν θα επιτραπεί η πώληση στεγαστικών δανείων καθώς και δανείων μικρομεσαίων επιχειρηματιών από τις τράπεζες σε funds και όπως τόνισε χαρακτηριστικά αυτή η εξέλιξη είχε αποτραπεί στη διάρκεια των διαπραγματεύσεων του καλοκαιριού με τους εκπροσώπους των θεσμών.

Οι δύο προαναφερόμενες κατηγορίες δανείων αντιπροσωπεύουν περίπου το 35% των «κόκκινων» δανείων, το 65% αντιστοιχεί στις μεγάλες επιχειρήσεις, ενώ μόλις 5% είναι το μερίδιο των καταναλωτικών.

Για τα δάνεια των μεγάλων επιχειρήσεων, όπως φαίνεται, θα υπάρξει ελεύθερη διαχείρισή τους από τις τράπεζες, δηλαδή θα επιτρέπεται η πώλησή τους σε ξένα funds.

Σε ό,τι αφορά τα στεγαστικά και εκείνα των μικρομεσαίων, η ρύθμισή τους θα γίνεται με βάση τον Κώδικα Δεοντολογίας και τον «νόμο Δένδια», ο οποίος δεν αποκλείεται να τροποποιηθεί σε κάποια σημεία του. Τα νοικοκυριά με τα ληξιπρόθεσμα στεγαστικά δάνεια θα μπορούν να διευθετούν τις οφειλές τους με βάση τις αρχές του «συνεργάσιμου δανειολήπτη» καθώς και των «ευλόγων δαπανών διαβίωσης».

Στο νέο θεσμικό πλαίσιο που ετοιμάζει το υπουργείο Οικονομίας αναμένεται να θεσπιστεί και η ίδρυση της δημόσιας Υπηρεσίας Πίστωσης και Πλούτου. Πρόκειται για έναν φορέα, ο οποίος θα συγκεντρώσει όλα τα περιουσιακά στοιχεία (ακίνητα, καταθέσεις κ.λπ.) των δανειοληπτών, σύμφωνα πάντα με τους κανόνες των ευαίσθητων προσωπικών δεδομένων.

Ρόλος της Υπηρεσίας Πίστωσης και Πλούτου θα είναι να αξιολογεί τη δανειοδοτική ικανότητα των νοικοκυριών ή ακόμη και των μικρών επιχειρηματιών. Εκείνοι, με βάση τον βαθμό που θα παίρνουν, θα μπορούν να διεκδικούν από τις τράπεζες την ευνοϊκότερη για αυτούς ρύθμιση των δανείων τους. Με τον τρόπο αυτό επιδιώκεται να επιλυθούν και οι διενέξεις μεταξύ των τραπεζών και των δανειοληπτών και έχουν να κάνουν με την αμφισβήτηση των στοιχείων που προσκομίζουν οι τελευταίοι για να διευθετήσουν τις οφειλές τους.

Εξάλλου, σε ό,τι αφορά την προστασία της κύριας κατοικίας από τους πλειστηριασμούς, ο κ. Σταθάκης απέφυγε να τοποθετηθεί για το αν θα υπάρξει νέο πλαίσιο, και παρέπεμψε στα σημερινά εργαλεία που διαθέτουν τα νοικοκυριά και είναι η απόφαση των τραπεζών να μην προχωρούν σε τέτοιες ενέργειες, στον Κώδικα Δεοντολογίας όπου ο δανειολήπτης αξιοποιώντας τον γλιτώνει το... σφυρί, αλλά και στον νόμο Κατσέλη.

Λούκα Κατσέλη με ΕΣΕΕ

Η πρόεδρος της ΕΕΤ Λούκα Κατσέλη σε συνάντηση που είχε με το προεδρείο της ΕΣΕΕ ανέλυσε τη σημερινή θέση του τραπεζικού συστήματος, τη νέα κατάσταση που έχει δημιουργηθεί ιδίως με τα capital controls και το τρίτο μνημόνιο, τη δυνατότητα μιας αναστροφής της αρνητικής οικονομικής κατάστασης, ενώ, μεταξύ άλλων, τάχθηκε υπέρ της «δεύτερης ευκαιρίας» και υπέρ της ρύθμισης των «κόκκινων» δανείων. Οι επισημάνσεις της κ. Κατσέλη συνοψίζονται στα παρακάτω σημεία:

Οι τράπεζες, οι εποπτικοί οργανισμοί, η κυβέρνηση και η Ευρωπαϊκή Κεντρική Τράπεζα οφείλουν να εκπονήσουν και να εφαρμόσουν σχέδιο επανάκτησης της εμπιστοσύνης του τραπεζικού συστήματος.

Η ανακεφαλαιοποίηση των τραπεζών είναι όρος ομαλοποίησης της λειτουργίας της οικονομίας. Θα απαιτηθούν λιγότερα από τα 25 δισ. ευρώ και από τον νέο χρόνο ελπίζουμε να είναι σε πλήρη αποκατάσταση λειτουργίας το τραπεζικό σύστημα.

Από τα κεφάλαια της ανακεφαλαιοποίησης δεν είναι βέβαιο αν και πόσα θα περάσουν στην πραγματική οικονομία. Είναι όμως μια πρόκληση για τις τράπεζες και για τους φορείς, να επεξεργαστούν ένα σχέδιο για το πώς θα διοχετευθούν κεφάλαια στην αγορά και ιδίως στις μικρομεσαίες επιχειρήσεις.

Όρος χρηματοδότησης της αγοράς είναι, παράλληλα με την ανακεφαλαιοποίηση των τραπεζών, να επιστρέψουν οι καταθέσεις που αποσύρθηκαν μετά την κατάσταση ανασφάλειας που δημιουργήθηκε. Η εκροή καταθέσεων από την αρχή της κρίσης ανήλθε στα 118 δισ. ευρώ ενώ από τον Νοέμβριο του 2014 ως τον Ιούλιο του 2015 αποσύρθηκαν περίπου 40 δισ. ευρώ.

Πάνω από 100 δισ.

Η πρόεδρος της Ελληνικής Ένωσης Τραπεζών Λούκα Κατσέλη, σε συνάντηση που είχε χθες με το διοικητικό συμβούλιο της Ελληνικής Συνομοσπονδίας Εμπορίου και Επιχειρηματικότητας (ΕΣΕΕ) επισήμανε ότι τα «κόκκινα» δάνεια έχουν φτάσει περίπου στο 50% και έχουν ξεπεράσει τα 100 δισ. ευρώ.

Ο Γ. Σταθάκης διαβεβαίωσε πως δεν θα επιτραπεί η πώληση στεγαστικών δανείων καθώς και δανείων μικρομεσαίων επιχειρηματιών από τις τράπεζες σε funds και όπως τόνισε χαρακτηριστικά αυτή η εξέλιξη είχε αποτραπεί στη διάρκεια των διαπραγματεύσεων του καλοκαιριού με τους εκπροσώπους των θεσμών.

imerisia.gr

Τι αλλάζει στον νόμο Κατσέλη - Ο,τι πρέπει να ξέρετε για το στεγαστικό σας δάνειο

Αύγουστος 17, 2015Τον οδικό χάρτη στο ξεσκαρτάρισμα των «κόκκινων» δανείων αποφάσισαν από κοινού τα στελέχη του οικονομικού επιτελείου της κυβέρνησης και το κουαρτέτο των δανειστών, σε μια προσπάθεια αμέσως μετά την ολοκλήρωση της ανακεφαλαιοποίησης των τραπεζών να ξεκινήσει η εξυγίανση των δανειακών χαρτοφυλακίων.

Τα επισφαλή, «κόκκινα» και προβληματικά δάνεια ανέρχονται πλέον -μετά την επιδείνωση των τελευταίων μηνών- στα 110 δισ. ευρώ (100 δισ. ευρώ ήταν στο τέλος του 2014), ποσό που... ζαλίζει και χρήζει άμεσης αντιμετώπισης με ριζικό και ενεργό τρόπο, ούτως ώστε ένα μέρος αυτών να καταστεί αποδοτικό και όποιο κομμάτι διαπιστωθεί πως είναι μη αναστρέψιμο να φύγει από τους τραπεζικούς ισολογισμούς.

Η εξυγίανση αναμένεται να απελευθερώσει κεφάλαια που εκτιμάται ότι θα κατευθυνθούν προς βιώσιμες επιχειρήσεις.

Σήμερα τα επισφαλή επιχειρηματικά δάνεια (πολύ μικρές, μικρές και μεσαίες επιχειρήσεις) ανέρχονται σε 50 δισ. ευρώ, τα «κόκκινα» και προβληματικά στεγαστικά σε 30 δισ. ευρώ, τα αντίστοιχα καταναλωτικά σε 15-17 δισ. ευρώ, ενώ τα υπόλοιπα είναι δάνεια προς τον αγροτικό τομέα.

Για την αντιμετώπιση των επισφαλών επιχειρηματικών δανείων (για μικρές και μεσαίες επιχειρήσεις) θα επιστρατευθεί ο νόμος Δένδια, σε συνδυασμό με τις αλλαγές που έγιναν στον Κώδικα Πολιτικής Δικονομίας.

Οσον αφορά τα στεγαστικά και τα καταναλωτικά, «πιλότος» για την αντιμετώπισή τους θα είναι οι λύσεις του Κώδικα Δεοντολογίας της Τράπεζας της Ελλάδος, καθώς και αλλαγές του νόμου Κατσέλη, στον οποίο θα μπορούν πλέον να υπάγονται και τα χρέη των ιδιωτών προς την εφορία, τα ασφαλιστικά ταμεία και του ΟΤΑ.

Επίσης, θεσπίζεται το κριτήριο εύλογων δαπανών στα 1.100 ευρώ ανά νοικοκυριό τον μήνα.

Το πολύ μέσα σε τέσσερις μήνες όσοι έχουν στεγαστικά δάνεια που είναι στο «κόκκινο» μπορεί να δουν τους κόπους και τα όνειρα μιας ζωής να βγαίνουν στο σφυρί και να χάνονται σε εξευτελιστικές τιμές, μετά την χθεσινή ψήφιση από την Βουλή του νέου Κώδικα Πολιτικής Δικονομίας που προβλέπει πλειστηριασμούς με διαδικασίες εξπρές.

Ουσιαστικά είναι παντελώς απροστάτευτοι απέναντι στις Τράπεζες οι δανειολήπτες οι οποίοι λόγω της οικονομικής κρίσης της τελευταίας πενταετίας δεν μπορούσαν να πληρώσουν στις Τράπεζες τις δόσεις των στεγαστικών δανείων τους, με συνέπεια τα δάνεια τους να περάσουν στο κόκκινο.

Όπως χαρακτηριστικά αναφέρει στο «protothema.gr» το μέλος της συντονιστικής επιτροπής των Δικηγορικών Συλλόγων Ελλάδος και πρόεδρος του Δικηγορικού Συλλόγου Κορίνθου Παναγιώτης Νικολόπουλος, με το νέο «Κώδικα Πολιτικής Δικονομίας, γνωστό σχέδιο «Χαμηλοθώρη» περιορίζονται σε μεγάλο βαθμό οι δυνατότητες άμυνας των οφειλετών – πολιτών».

Δηλαδή, τονίζει ο κ. Νικολόπυλος, αυτός ο οποίος έχει «μια οφειλή έστω προς μια Τράπεζα, υπάρχει πλέον κίνδυνος μέσα σε μερικούς μήνες να απολέσει την περιουσία του, αφού οι δυνατότητες προσφυγής στην Δικαιοσύνη περιορίζονται».

Ακόμη, τονίζει ο κ. Νικολόπουλος, ότι «τα ακίνητα θα εκπλειστηριάζονται με βάση τις εμπορικές τους αξίες, οι οποίες πλέον είναι πάρα πολύ χαμηλές και έτσι ο οφειλέτης – πολίτης ο οποίος αδυνατεί να πληρώσει, κινδυνεύει να εκπλειστηριαστεί η περιουσία του με εξευτελιστικό τίμημα».

Ο νέος Κώδικας Πολιτικής Δικονομίας ρητά προβλέπει ότι οι πλειστηριασμοί θα γίνονται πλέον όχι με βάση τις αντικειμενικές αξίες των ακινήτων – όπως συνέβαινε μέχρι σήμερα – αλλά με βάση τις εμπορικές αξίες.

Έτσι, για την εκτίμηση της αξίας ενός του ακινήτου που κατάσχεται από τις Τράπεζες, προκειμένου να βγει σε πλειστηριασμό, λαμβάνεται υπόψη η εμπορική αξία του ακινήτου, όπως αυτή προσδιοριζόταν κατά το χρόνο της κατάσχεσης.

Επίσης, ως τιμή πρώτης προσφοράς για τον πλειστηριασμό ακινήτου ορίζεται η εμπορική του αξία, όπως αυτή προσδιοριζόταν κατά το χρόνο της κατάσχεσης.

Με αυτό το νέο νομοθετικό πλαίσιο παρέχεται απερίφραστα η δυνατότητα στις Τράπεζες να προσδιορίζουν μικρές εμπορικές αξίες στα ακίνητα που πρόκειται να βγουν στο πλειστηριασμό.

Κάτι που είναι σε βάρος των δανειοληπτών. Και αυτό γιατί οι δανειολήπτες θα αποσβένουν μικρότερο ποσό χρέους, ενώ αντίθετα το κέρδος των Τραπεζών θα πολλαπλασιάζεται, αφού το υπόλοιπο της οφειλής του δανειολήπτη θα εξακολουθεί να βρίσκεται σε υψηλά επίπεδα.

Παράλληλα, η δικαστική άμυνα των δανειοληπτών απέναντι στους πλειστηριασμούς περιορίζεται αισθητά έως και σχεδόν μηδενίζεται, ενώ ο χρόνος προσβολής των πράξεων που οδηγούν στην αναγκαστική εκτέλεση είναι πλέον ασφυκτικός.

Με άλλα λόγια με το παλαιό νομοθετικό πλαίσιο όλες οι πράξεις της προδικασίας και κύριας διαδικασίας της αναγκαστικής εκτέλεσης μέχρι και το σημείο της κατάσχεσης μπορούσαν να προσβληθούν μέσα σε 45 ημέρες.

Τώρα με το νέο Κώδικα Πολιτικής Δικονομίας οι προθεσμίες αυτές περιορίζονται στις 15 ημέρες, κάτι που έχει ως αποτέλεσμα η δικαστική άμυνα του δανειολήπτη, μέσω του δικηγόρου του, να είναι ελλιπής και ατελής.

Πηγή: protothema.gr

Κρήτη: Έβαλε την κάρτα στο ΑΤΜ της τράπεζας και ''πάγωσε'' - Η καταγγελία και η εικόνα που θα του μείνει αξέχαστη!

Ιούνιος 11, 2015Ο πρωταγωνιστής της υπόθεσης περιέγραψε τα όσα έζησε όταν κοίταξε το υπόλοιπο του τραπεζικού του λογαριασμού...

Όπως λέει στην καταγγελία του ο πολίτης, το στεγαστικό δάνειο αναπροσαρμόστηκε, πληρώνεται κανονικά, αλλά σήμερα η τράπεζα του πήρε από τον τραπεζικό λογαριασμό που διατηρεί τον πρώτο του μισθό μετά από 3 χρόνια ανεργίας!

Στην επιστολή που έστειλε αναφέρει: ''Θα ήθελα να καταγγείλω την πολιτική τράπεζας που απλώνει χέρι στους λογαριασμούς πελατών ακόμα κι αν ο λογαριασμός είναι μισθοδοσίας ακόμη κι αν εξοφλείται κανονικά κάθε μήνα! Υπόλοιπο στεγαστικού δανείου έχει αναπροσαρμοστεί και εξοφλείται κανονικά κι ανελλιπώς, αυτόματα με πάγια εντολή, κάθε μήνα από λογαριασμό σύνταξης συγγενικού μου προσώπου και σήμερα "άρπαξε" και τον πρώτο μου μισθό μετά από 3 χρόνια ανεργίας!

Αναρωτιέμαι είναι ηθικό; Δρουν ανεξέλεγκτα και κάνουν ότι θέλουν; Υπάρχει κάποιος να μας προστατεύσει; Ρητορικά ερωτήματα θα μου πείτε αλλά το δικαίωμα το πήραν από τις συστημικές κυβερνήσεις που 'κόβαν το μεδούλι του ελληνικού λαού και 'κάναν ανακεφαλαιώσεις να μην πτωχεύσουν οι φίλοι τους τραπεζίτες με το αζημίωτο βέβαια!

Υ.Γ. Ό,τι πήρατε πήρατε "κύριοι" απο δώ και πέρα θα σας γράφω στα παλαιότερα των υποδημάτων μου...

Πηγή candianews.gr