Τι σημαίνει για τις ελληνικές τράπεζες η απόφαση της ΕΚΤ για χορήγηση 3,3 δις. ευρώ

Φεβρουάριος 19, 2015Τελικά η Ευρωπαϊκή Κεντρική Τράπεζα δεν τράβηξε τις ελληνικές τράπεζες από την πρίζα αφού έδωσε ακόμα μία μικρή ανάσα 3,3 δισ. ευρώ πηγαίνοντας κόντρα στους Γερμανούς και ειδικά τον Βάιντμαν ο οποίος ζητούσε ακόμα και περιορισμό του ELA.

Χορηγώντας ρευστότητα ως τις 4 Μαρτίου ο Ντράγκι προχωρά και πέρα από το πρόγραμμα που λήγει στις 28 Φεβριουαρίου, κίνηση που δείχνει πως δεν είναι διατεθειμένος να σπρώξει τις ελληνικές τράπεζες στο γκρεμό.

Κι΄ αυτό χωρίς συμφωνία αναμένεται να συνεχιστούν οι εκροές καταθέσεων και μάλιστα με ταχύτερο ρυθμό (χθες κινήθηκαν μεταξύ 400 και 500 εκατομμυρίων ευρώ) με αποτέλεσμα οι τράπεζες να βρεθούν σε πολύ μεγάλο κίνδυνο.

Στην περίπτωση αυτή και αν η ΕΚΤ δεν χορηγήσει νέα έκτακτη ρευστότητα, πράγμα πολύ δύσκολο με τις πιέσεις που ασκούν Γερμανοί, αλλά και άλλοι κεντρικοί τραπεζίτες, θα αναγκαστούν η κυβέρνηση και η Τράπεζα της Ελλάδος να λάβουν μέτρα περιορισμού της κίνησης των κεφαλαίων μέχρι να υπάρξει συμφωνία μεταξύ Ελλάδας και πιστωτών.

Υπενθυμίζεται ότι το έκτακτο σχέδιο Προβόπουλου, σε περίπτωση εφαρμογής του μέτρου του περιορισμού, προέβλεπε αναλήψεις από τα ΑΤΜ’ς ως 200 ευρώ ανά λογαριασμό και ανά ημέρα.

Δεν αποκλείεται το ποσό αυτό, λένε τραπεζίτες να είναι μικρότερο και θα εξαρτηθεί από το χρόνο που θα εφαρμοστεί το μέτρο και από τα διαθέσιμα των τραπεζών.

Σύμφωνα με τη χτεσινή απόφαση της ΕΚΤ οι ελληνικές τράπεζες μπορούν να δανειστούν από τον ELA ως 68,3 δις. ευρώ, ενώ έχουν ήδη δανειστεί άλλα 27 περίπου δις. από την κανονική γραμμή της ΕΚΤ.

Τέλος να ληφθεί υπόψη ότι οι αναλήψεις που πηγαίνουν στα σεντούκια και τα μαξιλάρια μειώνουν και τα χαρτονομίσματα που κυκλοφορούν στην Ελλάδα. Κανονικά η αξία αυτών των χαρτονομισμάτων ήταν 30 δις. ευρώ περίπου, ενώ μέχρι πρότινος είχαν τοποθετηθεί σε σεντούκια και μαξιλάρια σύμφωνα με τις εκτιμήσεις τραπεζιτών περί τα 10 δις. ευρώ.

Ρόδος : Αγνωστος πήρε δάνεια από Τράπεζες με πλαστά στοιχεία ιατρού!

Φεβρουάριος 17, 2015Eνώπιον του Εφετείου Δωδεκανήσου θα εξεταστεί αγωγή που υπέβαλε κατά της Εμπορικής Τράπεζας, ιατρός, κάτοικος Iαλυσού, που έπεσε θύμα πλαστογραφίας των στοιχείων της ταυτότητας και των φορολογικών του στοιχείων από άγνωστο πρόσωπο.

Ο ιατρός έχει στραφεί με αγωγή και κατά της Alpha Bank για τον ίδιο λόγο και διεκδικεί συνολικά από τα δύο πιστωτικά ιδρύματα αποζημιώσεις συνολικού ύψους 400.000 ευρώ.

O άγνωστος δράστης κατόρθωσε με ευκολία να εξαπατήσει υποκαταστήματα των δύο τραπεζών για να εξασφαλίσει δάνεια και πιστωτική κάρτα χρεώνοντάς τον με το ποσό των 27.000 ευρώ.

O ιατρός θεωρεί ειδικότερα ότι υπάλληλοι των δύο τραπεζών από αμέλεια αποδέχτηκαν τα πλαστογραφημένα στοιχεία που τους προσκόμισε ο άγνωστος και του χορήγησαν τα δάνεια που ζήτησε.

Tο θύμα μετέβη την 6η Δεκεμβρίου 2005 σε υποκατάστημα της Τράπεζας Πειραιώς, προκειμένου να ενδιαφερθεί για την έγκριση επέκτασης στεγαστικού δανείου το οποίο είχε ζητήσει. Aπό τους υπαλλήλους της τράπεζας πληροφορήθηκε ότι το δάνειο που είχε ζητήσει είχε εγκριθεί αλλά θα του παρακρατείτο ποσό 20.000 ευρώ για εξόφληση άλλων δανείων, τα οποία είχε δήθεν συνάψει με άλλες Τράπεζες!

Oι υπάλληλοι διαπίστωσαν, όπως τον διαβεβαίωσαν, τις υποχρεώσεις του αυτές σε άλλα δάνεια από σχετική ένδειξη που εμφανιζόταν στο διατραπεζικό σύστημα πιστοληπτικής ικανότητας των τραπεζών του «Tειρεσία».

Έντρομος δήλωσε αμέσως ότι δεν είχε λάβει κανένα άλλο δάνειο και ζήτησε από τον διευθυντή του υποκαταστήματος της τράπεζας λεπτομέρειες. Aκολούθησε σχετική έρευνα από την οποία προέκυψε ότι είχε χρεωθεί με δάνεια τα οποία είχαν χορηγηθεί σε άγνωστο σ’ αυτόν πρόσωπο σε δύο άλλα υποκαταστήματα τραπεζών.

Δια του πληρεξουσίου δικηγόρου του κ. Aκη Δημητριάδη ζήτησε φωτοτυπίες των δικαιολογητικών που προσκομίστηκαν στις τράπεζες για τη σύναψη αυτών των δανείων και διαπίστωσε ότι αυτά είχαν ληφθεί με τη χρήση πλαστής προσωρινής ταυτότητας που έφερε τα στοιχεία του και με πλαστό έντυπο Ε3 της ΔΟΥ Ρόδου.

Διαπιστώθηκε ακόμη ότι η ταυτότητα που επιδείχθηκε στις τράπεζες Εμπορική και Alpha Bank είχε επικολλημένη φωτογραφία άλλου προσώπου, τα στοιχεία ήταν γραμμένα με γραφομηχανή ενώ η Υποδιεύθυνση Ασφαλείας Ρόδου τα εκδίδει χειρόγραφα, αλλά και ότι είχαν πλαστογραφηθεί και οι σφραγίδες της Υποδιεύθυνσης Ασφαλείας Ρόδου. O αριθμός πρωτοκόλλου της βεβαίωσης της αστυνομικής ταυτότητας ήταν επίσης ανύπαρκτος.

Eπιπλέον διαπιστώθηκε ότι τόσο το όνομα της μητέρας του όσο και ο τόπος διαμονής του ήταν εσφαλμένα.

Σε ό,τι αφορά το έντυπο E3 της εφορίας σε αυτό είχε τεθεί απομίμηση της υπογραφής του και τα στοιχεία που εμφάνιζε ήταν ανύπαρκτα.

Tο έντυπο μάλιστα δεν έφερε σφραγίδα της ΔOY Ρόδου στην θέση που προβλέπεται και δεν ανέγραφε καν το επάγγελμα ή άλλα στοιχεία της επαγγελματικής του δραστηριότητας. Kαμία μνεία δεν γίνεται στο ίδιο έγγραφο του αριθμού θεώρησης βιβλίων, του αριθμού παραστατικών που χρησιμοποιήθηκαν εντός του οικονομικού έτους, το όνομα της συζύγου και των τέκνων του.

Σε γενικές γραμμές δεν υπήρχε τίποτε στην φορολογική αυτή δήλωση που θα μπορούσε να προσομοιάσει με μια γνήσια.

Eπιπλέον οι υπογραφές που τέθηκαν στις συμβάσεις των καταναλωτικών δανείων συνολικού ύψους 27.000 ευρώ που συνήφθησαν από τις δύο τράπεζες είναι διαφορετικές από αυτές που υπήρχαν στα υπόλοιπα πλαστογραφημένα έγγραφα.

O ιατρός θεωρεί ότι οι δύο τράπεζες δεν προχώρησαν σε ενδελεχή έλεγχο των στοιχείων που τους προσκομίστηκαν και χορήγησαν τα δύο δάνεια με ιδιαίτερη ευκολία σε άγνωστο με αποτέλεσμα να υποστεί αυτός τις δυσμενείς συνέπειες.

Aξίζει να σημειωθεί ότι η Eμπορική Τράπεζα χορήγησε στον πλαστογράφο και πιστωτική κάρτα στο όνομα του ιατρού. Μετά δε την μη καταβολή των δόσεων καταχωρήθηκε στα αρχεία του Τειρεσία γεγονός που τον εξέθεσε οικονομικά και κοινωνικά στον τραπεζικό κύκλο που

συνεργάζεται.

Η Εμπορική Τράπεζα, διατάχθηκε πρωτοδίκως, να καταβάλει στον ιατρό το ποσό των 12.000 ευρώ και έχει υποβάλει μηνυτήρια αναφορά κατ’ αγνώστων για την ίδια υπόθεση.

dimokratiki.gr

Έγινε η μεγαλύτερη ληστεία στην ιστορία και κανείς δεν κατάλαβε τίποτα

Φεβρουάριος 16, 2015Οι περισσότερες τράπεζες-θύματα εντοπίζονται στη Ρωσία - Ο οργανισμός Financial Services Information Sharing and Analysis Center στις ΗΠΑ, αναφέρει ότι ο τραπεζικός τομέας έχει ενημερωθεί για ληστεία, όχι όμως και οι πελάτες

Τράπεζες στη Ρωσία, στις ΗΠΑ στην Ιαπωνία και στην Ευρώπη έπεσαν θύματα μίας εκ των μεγαλυτέρων ηλεκτρονικών ληστειών στα χρονικά.

Όπως αναφέρει έκθεση που παρείχε η Kaspersky Labs στους New York Times, περισσότερες από εκατό τράπεζες σε τριάντα χώρες ληστεύτηκαν, με τη λεία να ξεπερνά τα 300 εκατ. δολάρια.

Ο Chris Doggett της Kaspersky Labs δήλωσε στους New York Times ότι πρόκειται για μία από τις περισσότερο προσεγμένες επιθέσεις, κυρίως λόγω των μεθόδων τις οποίες ακολούθησαν οι ηλεκτρονικοί εγκληματίες προκειμένου να μην αποκαλυφθούν.

Η επίθεση έλαβε χώρα σε βάθος χρόνου. Οι εγκληματίες εγκατέστησαν software παρακολούθησης στους τραπεζικούς υπολογιστές προκειμένου να παρατηρήσουν και να καταγράψουν τις καθημερινές τακτικές.

Στη συνέχεια, μιμούμενοι τις πράξεις των υπαλλήλων, κατάφεραν να κάνουν μεταφορές μεγάλων ποσών, κάτι που δεν προκαλεί εντύπωση σε επιχειρηματικό επίπεδο.

Οι καταθέσεις έγιναν σε εικονικούς λογαριασμούς που είχαν ανοιχθεί προηγουμένως. Ένας πελάτης της Kaspersky Labs ανέφερε απώλειες ύψους 7,3 εκατ. δολαρίων.

Οι περισσότερες τράπεζες-θύματα εντοπίζονται στη Ρωσία. Ο οργανισμός FS-ISAC [Financial Services Information Sharing and Analysis Center] στις ΗΠΑ, αναφέρει ότι ο τραπεζικός τομέας έχει ενημερωθεί για ληστεία. Όχι όμως και οι πελάτες.

ΠΗΓΗ: gr.pcmag.com

Σε θυρίδες και... σεντούκια περίπου 10 δισ. ευρώ

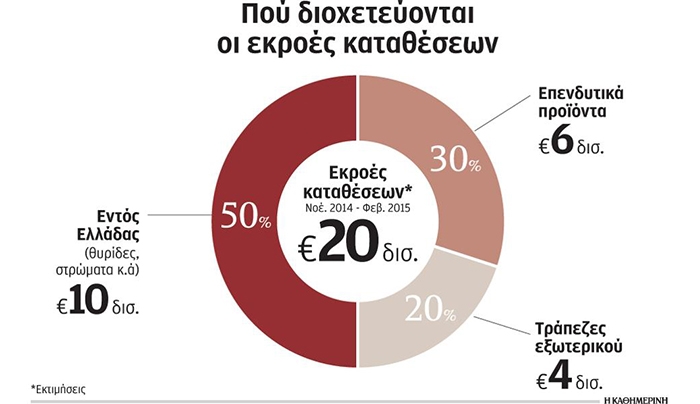

Φεβρουάριος 14, 2015Εντός Ελλάδας και σε επενδυτικά προϊόντα, βρίσκεται το μεγαλύτερο μέρος των καταθέσεων που «αποχώρησαν» από το τραπεζικό σύστημα τους τελευταίους δυόμισι μήνες εξαιτίας της αβεβαιότητας.

Οπως εκτιμούν οι τράπεζες, μόνο ένα μικρό τμήμα, περίπου το 20%, των κεφαλαίων που αποχώρησαν διοχετεύθηκε σε τράπεζες του εξωτερικού.

Οπως τονίζουν στελέχη τραπεζών, αν η κυβέρνηση πετύχει μια νέα συμφωνία με τους εταίρους την ερχόμενη Δευτέρα, η οποία θα επιβεβαιώσει την ευρωπαϊκή πορεία της χώρας και θα τερματίσει την αβεβαιότητα, τότε το μεγαλύτερο μέρος από τα 20 δισ. ευρώ που έχουν αποχωρήσει από τις τράπεζες από το τέλος Νοεμβρίου μέχρι σήμερα, θα μπορούσε σχετικά γρήγορα να επιστρέψει.

Σύμφωνα με εκτιμήσεις τραπεζών, περίπου το 50% από τις εκροές καταθέσεων, που αντιστοιχεί σε περίπου 10 δισ. ευρώ, έχει παραμείνει στη χώρα υπό τη μορφή ρευστών διαθεσίμων, και βρίσκεται σε θυρίδες, σεντούκια... στρώματα, κ.α. Πολλά νοικοκυριά, λόγω της ανησυχίας για την έκβαση των διαπραγματεύσεων και τον κίνδυνο ρήξης, επέλεξαν να διατηρήσουν εκτός τραπεζών ένα απόθεμα για καλό και για κακό. Τα «μεγαλύτερα πορτοφόλια» που δεν επιθυμούσαν να μεταφέρουν τις καταθέσεις τους στο εξωτερικό (υπό τον φόβο φορολογικών και άλλων ελέγχων) μετακίνησαν τις καταθέσεις τους σε θυρίδες. Επιπλέον, ένα ποσοστό 30% των εκροών (ή περίπου 6 δισ. ευρώ) διοχετεύθηκε σε επενδυτικά προϊόντα, κυρίως αμοιβαία κεφάλαια. Πρόκειται, επίσης, για πελάτες που υπό τον φόβο ενός ατυχήματος επέλεξαν να αγοράσουν αμοιβαία κεφάλαια, κυρίως ομολογιακά εξωτερικού, για λόγους ασφαλείας. Τέλος, το 20% των καταθέσεων που «αποχώρησαν», περίπου 4 δισ. ευρώ, διοχετεύθηκε σε τράπεζες του εξωτερικού. Πρόκειται κυρίως για κεφάλαια επιχειρήσεων. Οπως σημειώνουν στην «Κ» στελέχη τραπεζών, μέρος των εκροών αυτών έχει παραμείνει εντός των εγχώριων τραπεζικών ομίλων, δηλαδή έχουν μετακινηθεί στις θυγατρικές που διατηρούν στην Κύπρο, το Λονδίνο, το Λουξεμβούργο, τη Μάλτα, κ.α.

Η ραγδαία επιδείνωση των συνθηκών ρευστότητας το τελευταίο δίμηνο οφείλεται στην πολιτική αναταραχή, την αβεβαιότητα που προκάλεσαν οι πρόωρες εκλογές και τώρα στη δυστοκία της νέας κυβέρνησης να καταλήξει σε μια συμφωνία με τους εταίρους. Τον περασμένο Δεκέμβριο, εξαιτίας της ανησυχίας, οι καταθέσεις μειώθηκαν κατά 4 δισ. ευρώ, τον Ιανουάριο κατά περίπου 12 δισ. ευρώ, ενώ τον Φεβρουάριο, μέχρι τώρα, η μείωση των καταθέσεων εκτιμάται σε 3 δισ. ευρώ. Εκτός της μεγάλης αιμορραγίας των καταθέσεων, η ρευστότητα των τραπεζών περιορίζεται από δύο ακόμα πολύ σημαντικούς παράγοντες: τις εκδόσεις εντόκων γραμματίων και τη διακοπή συναλλαγών στη διατραπεζική αγορά. Σύμφωνα με στελέχη τραπεζών, αν τις επόμενες ημέρες η κυβέρνηση συμφωνήσει με τους εταίρους ένα νέο πλαίσιο συνεργασίας τότε η ανησυχία θα εκτονωθεί και οι συνθήκες θα ομαλοποιηθούν γρήγορα. Αν συμβεί αυτό τότε το μεγαλύτερο μέρος των κεφαλαίων που αποχώρησαν θα επιστρέψει γρήγορα στο τραπεζικό σύστημα. Ωστόσο σε περίπτωση που επέλθει ρήξη στις διαπραγματεύσεις μεταξύ κυβέρνησης - εταίρων, και η ΕΚΤ διακόψει έστω και προσωρινά την πρόσβαση των εγχώριων τραπεζών στους μηχανισμούς ρευστότητας του ευρωσυστήματος, οι επιπτώσεις θα είναι άμεσες και δραματικές για το τραπεζικό σύστημα και φυσικά για το σύνολο της οικονομίας.

Ουδέτερη για τις τράπεζες η Goldman Sachs

Τα βήματα προόδου που πραγματοποιήθηκαν στις συζητήσεις Ελλάδας - εταίρων την προηγούμενη Πέμπτη και η προοπτική επίτευξης συμφωνίας την ερχόμενη Δευτέρα 16 Φεβρουαρίου, προκάλεσαν ενθουσιασμό στο χρηματιστήριο. Ο Γενικός Δείκτης σημείωσε άλμα κατά 5,61%, ενώ ο δείκτης των τραπεζών κατέγραψε κέρδη 12,7%. Η μετοχή της Εθνικής Τράπεζας ενισχύθηκε κατά 16,10%, της Alpha Bank κατά 12,86%, της Τράπεζας Πειραιώς κατά 12,5% και της Eurobank κατά 8,3%. Σε έκθεσή του ο αμερικανικός οίκος Goldman Sachs σημειώνει ότι διατηρεί ουδέτερη στάση για τις μετοχές των ελληνικών τραπεζών, υπογραμμίζοντας ότι η μεταβλητότητα θα διατηρηθεί όσο διαρκούν οι διαπραγματεύσεις της Αθήνας με τους δανειστές. Εάν η Ελλάδα παραμείνει στην Ευρωζώνη, τονίζει ο οίκος, τότε οι μετοχές των τραπεζών θα έχουν σημαντικό περιθώριο ανόδου.

Kathimerini.gr

Goldman Sachs – Στα 18 δισ. ευρώ οι εκροές καταθέσεων από τις ελληνικές τράπεζες

Φεβρουάριος 13, 2015Στα 18 δισ. ευρώ θα φτάσουν, σύμφωνα με τη Goldman Sachs, οι εκροές καταθέσεων από τις ελληνικές τράπεζες το τρίμηνο Δεκεμβρίου-Φεβρουαρίου.

«Πιστεύουμε ότι η εκροή καταθέσεων παραμένει ανησυχητική εξέλιξη. Ενδεχόμενη αποτυχία επίλυσης την τρέχουσας πολιτικής αντιπαράθεσης θα μπορούσε να οδηγήσει σε επιδείνωση της κατάστασης», αναφέρει σε ανάλυσή της η Goldman Sachs.

Για τη χθεσινή απόφαση της ΕΚΤ να αυξήσει την πρόσβαση των ελληνικών τραπεζών στον έκτακτο μηχανισμό ρευστότητας κατά 5 δισ. ευρώ, στα 65 δισ. ευρώ, η Goldman Sachs σημειώνει πως η τρέχουσα εξάρτηση των τραπεζών από τον ELA θα φθάσει στο 16% του ενεργητικού τους έναντι μηδέν το Δεκέμβριο του 2014.

Πηγή: enikonomia.gr