Έρχεται point system για νέα δάνεια και ρυθμίσεις

Ιούλιος 25, 2016Θεσπίζεται υπηρεσία Πίστωσης και Πλούτου που θα αξιολογεί την πιστοληπτική ικανότητα πολιτών και επιχειρήσεων. Χορηγήσεις και διακανονισμοί θα κρίνονται από τις βαθμολογίες που θα δίνουν Εφορία, Ταμεία και τράπεζες

Συγκεκριμένα, όπως αναφέρει με πρωτοσέλιδο δημοσίευμά του το «Έθνος», δάνεια ή ρυθμίσεις οφειλών σε τράπεζες ανάλογα με τη βαθμολογία (το σκορ) που θα συγκεντρώνει ο δανειολήπτης και θα αφορά τη φερεγγυότητά του προβλέπει νομοσχέδιο που ετοιμάζει η κυβέρνηση και θα τεθεί σε διαβούλευση με τους θεσμούς τον Σεπτέμβριο.

Το νέο τοπίο που θα διαμορφωθεί από το φθινόπωρο, σύμφωνα με την εφημερίδα θα αφορά όλους τους δανειολήπτες.

Έρχονται τα πάνω – κάτω στα «κόκκινα» δάνεια: Τι πρέπει να προσέξουν οι δανειολήπτες

Ιούλιος 20, 2016Οχυρώνονται νομικά οι τράπεζες, λίγο πριν ξεκινήσει η μάχη για τα «κόκκινα» δάνεια και τους πλειστηριασμούς και δεσμεύονται να ενημερώνουν τον δανειολήπτη για το τί τον περιμένει, για να μην μπορούν να αμφισβητηθούν νομικά οι πρωτοβουλίες τους.

Έτσι θα προχωρήσουν μέσα στο 2017 εκκαθαρίσεις με... μια κίνηση στα «κόκκινα» δάνεια με τη βοήθεια του νέου Κώδικα Δεοντολογίας Τραπεζών που έρχεται τους επόμενους μήνες και μαζί έρχεται και νέος νόμος με βάση τη μελέτη του Ταμείου Χρηματοπιστωτικής Σταθερότητας (ΤΧΣ), για να βοηθήσει τις αναδιαρθρώσεις και των επιχειρηματικών «κόκκινων» δανείων.

Ο νέος Κώδικας Δεοντολογίας της Τράπεζας της Ελλάδος θα είναι δεσμευτικός για τις τράπεζες, τους δανειολήπτες, τις εταιρείες διαχείρισης και τα funds και θα φέρει αυτόματες ρυθμίσεις, μείωση δόσεων και επιτοκίου.

Για τα «κόκκινα» στεγαστικά δάνεια ο κώδικας θα προβλέπει ανταλλαγή της κατοικίας του δανειολήπτη με άλλη μικρότερου εμβαδού, ενώ ο δανειολήπτης θα παραμένει υπόχρεος για τυχόν υφιστάμενο ανεξόφλητο υπόλοιπο μετά τις όποιες ρευστοποιήσεις από πλειστηριασμούς.

Τι θα φέρει για τους δανειολήπτες στεγαστικών δανείων και μικρών επιχειρηματικών

Με βάση το προτεινόμενο σχέδιο, που σύντομα θα δημοσιοποιηθεί, προβλέπεται:

- Ενημέρωση στους δανειολήπτες για τις έννοιες του συνεργάσιμου και μη δανειολήπτη και τις συνέπειες και για τους φορείς (εισπρακτικές εταιρείες) στους οποίους διαβιβάζονται τα στοιχεία που σχετίζονται με τις καθυστερούμενες καταβολές του δανειολήπτη.

- Επίσης θα ενημερώνουν ότι ο δανειολήπτης παραμένει υπόχρεος για τυχόν υφιστάμενο ανεξόφλητο υπόλοιπο, το οποίο θα συνεχίσει να εκτοκίζεται, ανεξάρτητα από τη ρευστοποίηση τυχόν εμπράγματων εξασφαλίσεων, που μπορεί να εκπλειστηριαστούν χωρίς να καλύψουν το συνολικό ποσό της οφειλής.

- Θα ενημερώνεται ο δανειολήπτης εγγράφως για την τυχόν μεταβίβαση της οφειλής του ή την ανάθεση της διαχείρισης της απαίτησης σε funds όσο και για το περιεχόμενο και τους όρους ανάθεσης.

- Σε περίπτωση καθυστέρησης άνω των 30 ημερών η τράπεζα, αν είναι συνεργάσιμος ο δανειολήπτης, θα επικοινωνεί μαζί του, θα συγκεντρώνει οικονομικά στοιχεία, θα του προτείνει λύσεις και θα λαμβάνει τελική απόφαση- λύση σύμφωνη με τις εποπτικές υποχρεώσεις της τράπεζας και με βάση το επίπεδο «εύλογων δαπανών διαβίωσης» του δανειολήπτη.

Εάν η τράπεζα και ο δανειολήπτης δεν συμφωνήσουν σε κάποια λύση, τότε αναλαμβάνει ο Συνήγορος του Καταναλωτή.

-Αν όμως ο δανειολήπτης είναι μη συνεργάσιμος, η τράπεζα οφείλει να τον ενημερώσει ότι έχει ταξινομηθεί ως μη συνεργάσιμος, και θα του γνωστοποιεί τον τρόπο που θα κινηθεί στο εξής απέναντί του και του εγγυητή και για το ποιες θα είναι οι υποχρεώσεις τους μετά την εκποίηση των περιουσιακών στοιχείων αμφοτέρων καθώς και τον αποκλεισμό τους από τον νόμο για τα υπερχρεωμένα νοικοκυριά, όπως αυτός ισχύει από την 01/01/2016.

Ο Κώδικας Δεοντολογίας θα ισχύει και για τις πολύ μικρές επιχειρήσεις και για τις ευάλωτες ομάδες για τις οποίες θα προτείνονται ρυθμίσεις με όρους ανάλογους των προβλεπόμενων στην παρ. 2 του άρθρου 9 του νόμου 3869/2010 (Νόμος Κατσέλη) ή οριστική διευθέτηση με εκποίηση του ακινήτου.

Τι θα αλλάξει για τα «κόκκινα» δάνεια των επιχειρήσεων

Για τις υπόλοιπες θα ισχύουν οι όροι του νέου νόμου που θα αναθεωρήσει το νόμο Δένδια 4307/2014 και το άρθρο 99 του ν. 3588/2007 (πτωχευτικός κώδικας)

Σημειώνεται ότι ο νόμος Δένδια, θα αναπροσαρμοστεί με βάση τη μελέτη του ΤΧΣ. Ο νέος νόμος αποσκοπεί στο γρήγορο ξεκαθάρισμα χωρίς νομικά κωλύματα των κόκκινων επιχειρηματικών δανείων και θα παρέχει:

-νομική κάλυψη για τα στελέχη των τραπεζών που θα αποφασίσουν τις αναδιαρθρώσεις δανείων

-δυνατότητα εξωδικαστικής ρύθμισης χρεών και για τους μεγάλους οφειλέτες

-δημιουργία μηχανισμού συντονισμού και λήψης αποφάσεων μεταξύ των τεσσάρων συστημικών τραπεζών

-θα εισάγει τις βασικές αρχές για την αξιολόγηση της βιωσιμότητας χρεών

-άρση εμποδίων (διοικητικά, νομικά και οικονομικά) στη διαχείριση των μη εξυπηρετούμενων δανείων

-δυνατότητα των πιστωτών να κεφαλαιοποιούν το χρέος μιας επιχείρησης (debt equity swap) και να παρεμβαίνουν στη διοίκησή της προκειμένου να ανοίγει ο δρόμος για την εισροή νέων κεφαλαίων

- κυρώσεις στους οφειλέτες που αρνούνται να αποδεχτούν σχέδιο αναδιάρθρωσης που έχει συμφωνηθεί από την πλειοψηφία των πιστωτών.

Με εξωδικαστικό σύστημα διακανονισμών θα επιδιώξει η κυβέρνηση να αντιμετωπίσει τα «κόκκινα» δάνεια των μικρών, μεσαίων και μεγάλων επιχειρήσεων, καθώς και των ελεύθερων επαγγελματιών. Τη σχετική αναγγελία έκανε ο υπουργός Οικονομίας, Ανάπτυξης και Τουρισμού Γιώργος Σταθάκης με χθεσινή του ομιλία στη Βουλή.

Πρόκειται, σύμφωνα με πληροφορίες της «Η», για νομοσχέδιο που ουσιαστικά θα αντικαθιστά τον «νόμο Δένδια» και θα επιδιώκει τη διευθέτηση ακόμη και με δραστική αναδιάρθρωση μέρους των «κόκκινων» επιχειρηματικών δανείων που ανέρχονται στα περίπου 60 δισ. ευρώ.

Κεντρικοί άξονές του είναι το ταυτόχρονο «κούρεμα» μέρους ληξιπρόθεσμων δανείων αλλά και οφειλών (προσαυξήσεις και πρόστιμα) προς την εφορία και τα ασφαλιστικά ταμεία, με διαδικασίες που μπορούν να κρατούν από δύο έως και τέσσερις μήνες. Διαγραφές τις οποίες θα πετυχαίνουν μόνο βιώσιμες επιχειρήσεις με σχέδιο αναδιάρθρωσης που θα επικυρώνεται από τα δικαστήρια.

Σύμφωνα με πληροφορίες της, το σχέδιο νόμου που βρίσκεται σε φάση διαβούλευσης ανάμεσα στον υπουργό Γιώργο Σταθάκη και τους θεσμούς, αναμένεται να πάρει τον δρόμο για τη Βουλή στις αρχές του φθινοπώρου και θα στηρίζεται σε τρεις πυλώνες:

Επιτροπή

Συγκροτείται ειδική επιτροπή που θα απαρτίζεται από τους εκπροσώπους των πιστωτών (τράπεζες), του δημοσίου, των ασφαλιστικών ταμείων και ενδεχομένως και του υπουργείου Οικονομίας.

• Συστήνεται Μητρώο Ειδικών Εμπειρογνωμόνων που θα ερευνούν και θα υποβάλουν μελέτη βιωσιμότητας μίας επιχείρησης με ληξιπρόθεσμες οφειλές σε τράπεζες και δημόσιο.

• Ειδικά δικαστήρια (ειρηνοδικεία) που θα επικυρώνουν το σχέδιο διαγραφής χρεών.

• Θεσπίζεται, όπως, αναφέρουν πληροφορίες ένα συγκεκριμένο πλαίσιο εξωδικαστικών επιλύσεων με τυποποιημένες διαδικασίες, οι οποίες θα επιτρέπουν σε σχετικά γρήγορους χρόνους (ανάλογα και με το ύψος των χρεών και την πολυπλοκότητα του δανεισμού) το «κούρεμα» των οφειλών. Όριο για την υπαγωγή στο νέο σύστημα, δηλαδή μέγεθος επιχείρησης ύψος χρέους δεν θα υπάρχει. Θα μπορούν να διεκδικούν αναδιάρθρωση μικρές, μεσαίες και μεγάλες επιχειρήσεις με χρέη προς τράπεζες, εφορία και ασφαλιστικούς φορείς.

• Οι επιχειρήσεις λοιπόν εφόσον λάβουν τη σύμφωνη γνώμη της πλειοψηφίας των πιστωτών θα ακολουθούν τα εξής βήματα:

• Θα εκπονείται μελέτη βιωσιμότητας από ειδικό εμπειρογνώμονα, ο οποίος θα επιλέγεται από το μητρώο.

• Η μελέτη θα υποβάλλεται στην αρμόδια επιτροπή, η οποία θα απαρτίζεται από τους πιστωτές.

• Η επιτροπή θα αποφασίζει για το αν το σχέδιο είναι βιώσιμο ή όχι και θα συμφωνείται η διαγραφή οφειλών, αλλά προφανώς και η επιχείρηση θα συνεισφέρει στην αναδιάρθρωσή της. Πληροφορίες θέλουν ότι θα αναλαμβάνουν για παράδειγμα ένα μέρος της οφειλής να το αποπληρώνουν με συγκεκριμένους όρους και αυστηρά χρονοδιαγράμματα.

Σχέδιο διάσωσης

Αν αποφασίζεται ότι το σχέδιο διάσωσης είναι βιώσιμο θα επικυρώνεται από τα ειρηνοδικεία και θα προχωρεί η επόμενη φάση της αναδιάρθρωσης των οφειλών. Τα χρέη προς τους δημόσιους φορείς δεν θα διαγράφονται ως προς το ύψος του κεφαλαίου αλλά ως προς τα πρόστιμα και τις προσαυξήσεις.

Επιπλέον, ο μηχανισμός αναδιάρθρωσης είναι κατάλληλα δομημένος, όπως σημειώνουν οι ίδιες πηγές, ώστε να αποκλείει επιχειρήσεις που δεν αποπληρώνουν χρέη κατ’ επιλογή τους (κακοπληρωτές) και να επικεντρώνεται στη διάσωση κατά τα άλλα υγιών επιχειρήσεων.

Στο σημείο αυτό πρέπει να σημειωθεί πως μεταξύ του οικονομικού επιτελείου της κυβέρνησης και των θεσμών υπάρχει απόσταση ως προς την τύχη των επιχειρήσεων για τις οποίες κρίνεται ότι δεν είναι βιώσιμες. Σύμφωνα με πληροφορίες, το κουαρτέτο και ιδίως το ΔΝΤ απαιτεί για αυτές να κινούνται άμεσα οι διαδικασίες εκκαθάρισης, δηλαδή πτώχευσης.

Η ελληνική πλευρά διεκδικεί τη δυνατότητα προσφυγής του επιχειρηματία στη Δικαιοσύνη.

Νέο μοντέλο για τα κόκκινα δάνεια

Ιούλιος 12, 2016Βιώσιμες λύσεις σε βάθος χρόνου, συντονισμένη αντιμετώπιση των δανειοληπτών που έχουν ανοίγματα σε περισσότερες από μία τράπεζες και αναδιάρθρωση υπερχρεωμένων μεν, βιώσιμων δε επιχειρήσεων είναι το σχέδιο της Τράπεζας της Ελλάδος προκειμένου να επιτευχθεί ορθολογικότερη και αποτελεσματικότερη διαχείριση του ποσού-ρεκόρ των 108,6 δισ. ευρώ στο οποίο έφτασαν το πρώτο τρίμηνο φέτος τα μη εξυπηρετούμενα ανοίγματα (ΜΕΑ).

Πρόκειται για δάνεια που είναι σε καθυστέρηση πάνω από 30 μέρες – και τα οποία αντιπροσωπεύουν το 45% των δανειακών χαρτοφυλακίων των τραπεζών. Παράλληλα προβλέπεται να πωληθούν δάνεια ύψους 5,4 δισ. ευρώ σε ξένα funds και να βγουν σε πλειστηριασμό ακίνητα για οφειλές ύψους 7,6 δισ. ευρώ.

Αυτό προκύπτει από τη χθεσινή ομιλία του διοικητή της Τράπεζας της Ελλάδος Γιάννη Στουρνάρα στην Επιτροπή Οικονομικών Υποθέσεων της βουλής, καθώς αναφέρθηκε στους στόχους μείωσης των καθυστερούμενων οφειλών και σημείωσε ότι σε επίπεδο τεσσάρων συστημικών τραπεζών προβλέπεται πως το 2019 τα μη εξυπηρετούμενα ανοίγματα θα πρέπει να έχουν μειωθεί κατά 40 ή 41 δισ. ευρώ. Όπως ανέφερε ο κ. Στουρνάρας, το σήμα που έχει στείλει η ΤτΕ στις τράπεζες για τη μείωση των μη εξυπηρετούμενων ανοιγμάτων είναι ότι θα πρέπει:

-Να αποφεύγουν τις βραχυπρόθεσμες λύσεις ρύθμισης οφειλών και να προχωρούν σε μακροπρόθεσμα βιώσιμες λύσεις ή σε λύσεις οριστικής διευθέτησης.

-Να αντιμετωπίζουν από κοινού και συντονισμένα τους κοινούς δανειολήπτες, που έχουν δηλαδή καθυστερούμενες οφειλές σε περισσότερες τράπεζες.

-Να προχωρούν στην αναδιάρθρωση των υπερχρεωμένων βιώσιμων επιχειρήσεων με νέο επιχειρηματικό σχεδιασμό και αν χρειαστεί νέα διοίκηση παράλληλα με την αναδιάρθρωση του δανείου .

-Να προχωρήσουν σε ενεργητική αξιοποίηση του υπάρχοντος επιπέδου προβλέψεων και εξασφαλίσεων για την οριστική ελάφρυνση του ισολογισμού των τραπεζών από προβληματικά στοιχεία.

-Και ακόμη επείγει η ανάπτυξη νέων μεθόδων οργάνωσης και διαδικασιών για την αντικειμενική και διαφανή επιλογή λύσεων ρύθμισης οφειλών.

Σε κάθε περίπτωση το μοντέλο που προωθεί η Τράπεζα της Ελλάδος εστιάζει στις ρυθμίσεις και όχι στις πωλήσεις δανείων. Το ζητούμενο για την ΤτΕ και τις τράπεζες και η μείωση κατά 41 δισ. ευρώ των «κόκκινων» να προέλθει από την επιτυχή ρύθμιση και αναδιάρθρωση οφειλών ώστε να καταστούν μη εξυπηρετούμενα δάνεια και πάλι ενήμερα.

Ισχυρά κίνητρα

Στο μεταξύ, αναμένεται να τεθεί σε ισχύ και ο Επικαιροποιημένος Κώδικας Δεοντολογίας ο οποίος σύμφωνα με πληροφορίες, θα αποτελέσει και μοντέλο για αλά καρτ ρυθμίσεις των «κόκκινων» δανείων.

Οι ρυθμίσεις αυτές θα περιλαμβάνουν: μειωμένες δόσεις, εκπτώσεις στα επιτόκια, εκπτώσεις στα επιτόκια, ανταλλαγή κατοικίας με άλλη μικρότερου εμβαδού, ακόμα και διαγραφές οφειλών, ανάλογα με την πραγματική οικονομική κατάσταση του δανειολήπτη.

Βασικός στόχος είναι μέσα από την παροχή ισχυρών κινήτρων, οι δανειολήπτες να ρυθμίσουν τις καθυστερούμενες οφειλές τους, ώστε να μειωθεί ο όγκος των «κόκκινων» δανείων και να απαλλαγούν από το βάρος τους οι ισολογισμοί των τραπεζών.

Οι νέες βελτιώσεις θα είναι σε δύο επίπεδα: Νομοτεχνικές και πελατοκεντρικές.

Οι βελτιώσεις του Κώδικα θα προσδιορίζουν με σαφήνεια τη χρήση συγκεκριμένων τύπων ρυθμίσεων ανά κατηγορία δανειολήπτη, προκειμένου οι λύσεις που θα επιλέγονται να είναι αποτελεσματικές και βιώσιμες σε βάθος χρόνου. Υπενθυμίζουμε ότι ήδη οι δανειολήπτες έχουν κατηγοριοποιηθεί ανάλογα με το είδος του δανείου, το υπόλοιπο της οφειλής, αν είναι ενήμεροι ή όχι.

ΝΕΕΣ ΡΥΘΜΙΣΕΙΣ ΓΙΑ ΤΑ «ΚΟΚΚΙΝΑ» ΔΑΝΕΙΑ: «Μπλόκο» στις δόλιες πτωχεύσεις των επιχειρήσεων

Ιούνιος 27, 2016Νέο τοπίο στον ελληνικό επιχειρηματικό χάρτη αλλά και στις τράπεζες, φέρνουν τους επόμενους μήνες οι ρυθμίσεις για τα «κόκκινα» δάνεια.

Η ενεργοποίηση σημαντικών μέτρων -προκειμένου να μπει σε κανονικό δρόμο η αναδιάρθρωση επιχειρηματικών δανείων ύψους 44 δισ. ευρώ- θα ξεκινήσει άμεσα, σύμφωνα με τραπεζικούς κύκλους οι οποίοι βλέπουν ότι η αγορά «σέρνεται», οι εταιρείες και οι καταναλωτές που χρωστούν δεν πληρώνουν και τα NPL’s διογκώνονται με απίστευτους ρυθμούς.

Είναι χαρακτηριστικό ότι με βάση τις τελευταίες εκτιμήσεις, τα δάνεια που βρίσκονται σε καθυστέρηση άνω των 90 ημερών φτάνουν σήμερα τα 85 δισ. ευρώ. Σ’ αυτά θα πρέπει να προστεθούν και τα NPE’s, δηλαδή τα «ανοίγματα» που έχουν μεγάλες πιθανότητες να χαρακτηριστούν «κόκκινα». Επομένως η «βόμβα» των μη εξυπηρετούμενων δανείων φτάνει τα 105 δισ. ευρώ, όταν το σύνολο το δανεισμού είναι 201 δισ. ευρώ.

Μπροστά στον κίνδυνο κατάρρευσης όχι μόνο προβληματικών, αλλά και υγιών και βιώσιμων επιχειρήσεων, το υπουργείο Οικονομίας σε συνεργασία με τις τράπεζες «τρέχει» τη διαδικασία ώστε να ξεκινήσει η αναδιάρθρωση των επιχειρηματικών δανείων. Μόνο εμπόδιο που εκτιμάται ότι θα λυθεί μέχρι το τέλος Ιουλίου, είναι η ψήφιση από τη Βουλή του «ακαταδίωκτου» για τα μέλη των διοικητικών συμβουλίων των τραπεζών που θα προχωρούν σε ρυθμίσεις δανείων.

Ωστόσο, δεν θα πρόκειται για συνολική προστασία αλλά μόνο για εκείνους που έχουν τηρήσει απαρέγκλιτα όλους τους κανόνες και τη διαδικασία που καθορίζεται και από την Τράπεζα της Ελλάδος. «Δεν θα δεχθούμε να προστατεύονται από το νόμο κολλητοί και φίλοι επιχειρηματιών που κάνουν τα στραβά μάτια και είτε θέλουν να κάνουν χαριστικές ρυθμίσεις είτε δεν προχωρούν σε αναδιαρθρώσεις προβληματικών επιχειρήσεων, αφήνοντάς τες να επιβιώνουν, λόγω ακριβώς της σχέσης που έχουν», τονίζει ανώτατο στέλεχος που έχει άμεση σχέση με τη διαδικασία.

Σύμφωνα με το σχέδιο που αποκαλύπτει σήμερα η «ΗτΣ», για τα επιχειρηματικά δάνεια θα ενεργοποιηθούν άμεσα οι διαδικασίες που θα προβλέπουν ακόμη και «κούρεμα» κεφαλαίου, μετοχοποίηση χρεών, είσοδο τραπεζικών επιτηρητών στο μετοχικό κεφάλαιο των χρεωμένων εταιρειών αλλά και πρόβλεψη για εκποίηση παγίων περιουσιακών στοιχείων, απομάκρυνση διοικητικού συμβουλίου, ανάληψη management κ.λπ.

Στις πολύ σημαντικές ρυθμίσεις που έρχονται είναι δύο:

Η ενεργοποίηση του επαγγελματία διαχειριστή αφερεγγυότητας. Θα ορίζονται από το υπουργείο Δικαιοσύνης, θα είναι δικηγόροι με συγκεκριμένα προσόντα και θα πρέπει να πληρούν συγκεκριμένες προδιαγραφές προκειμένου να πάρουν τη σχετική άδεια, προϋποθέσεις που αναμένεται να καθοριστούν με Προεδρικό Διάταγμα. Οι διαχειριστές αφερεγγυότητας θα αναλαμβάνουν όλες τις διαδικασίες πτώχευσης μιας εταιρείας. Οταν δηλαδή μια επιχείρηση κηρύσσει πτώχευση ο διαχειριστής θα αναλαμβάνει όλες τις παραμέτρους, ποια περιουσιακά στοιχεία και πότε θα εκποιηθούν, αν υπήρξε δόλια πτώχευση, ποιοι θα πληρωθούν πρώτοι, πώς θα γίνει η λύση μιας επιχείρησης και ποιους θα βαρύνουν μελλοντικές νομικές ή άλλες συνέπειες. Οπως τονίζει στην «Ητ», η δικηγόρος και ειδική διαμεσολαβήτρια, Χριστίνα Χαλανούλη «οι διαχειριστές θα είναι ένα είδος συνδίκου πτώχευσης ή εκκαθαριστή, θα ορίζεται από τους κατά τόπους δικηγορικούς συλλόγους και θα πρέπει να πληροί συγκεκριμένα κριτήρια».

Προωθείται ρύθμιση η οποία θα απαγορεύει τις δόλιες πτωχεύσεις. Οι ελεγκτές θα περνάνε από «κόσκινο» τα περιουσιακά στοιχεία των μετόχων μιας προβληματικής εταιρείας κι αν κρίνουν ότι υπήρξε δόλος στην κήρυξη πτώχευσης θα προχωρούν σε άμεση επέμβαση. Δηλαδή θα φορτώνουν τα χρέη στον επιχειρηματία ή τους λοιπούς μετόχους οι οποίοι θα αναγκάζονται να πληρώσουν. Για παράδειγμα, όπως τονίζει στέλεχος που εμπλέκεται στις αλλαγές που θα γίνουν στον Κώδικα Δεοντολογίας της ΤτΕ, ένας μέτοχος που διαπιστώνεται ότι έχει περιουσία στην Ελλάδα ή το εξωτερικό δεν θα μπορεί να κηρύξει πτώχευση καθώς οι τράπεζες θα έχουν τον πρώτο λόγο στη διαδικασία και θα αποφασίζουν αν πρόκειται για δόλια ενέργεια ή όχι.

Προς ενίσχυση αυτής της διαδικασίας το επόμενο διάστημα θα γίνουν ριζικές αλλαγές και στο πτωχευτικό δίκαιο που ισχύει. Αξίζει να σημειωθεί ότι και οι τράπεζες δεν επιθυμούν μαζικές πτωχεύσεις εταιρειών καθώς θα αναγκαστούν να εγγράψουν τεράστιες ζημιές στο χαρτοφυλάκιό τους. Ομως, όπως τονίζουν χαρακτηριστικά «δεν θα χαριστούν σε μετόχους με τεράστια περιουσία που έχουν κηρύξει στάση πληρωμών ή το χειρότερο, αρνούνται να έρθουν σε συνεννόηση και συμβιβαστούν». Με τον τρόπο αυτό οι τράπεζες, αλλά και η κυβέρνηση, θα επιχειρήσουν να περιορίσουν τα «λουκέτα», τα οποία θα είχαν και σοβαρό πολιτικό και κοινωνικό αντίκτυπο, αλλά και να σταματήσουν όσους επιχειρηματίες δεν συνεργάζονται προς μια κοινή λύση που θα διασφαλίζει τα συμφέροντα και των δύο πλευρών.

Κατά περίπτωση

Κύκλοι της αγοράς τονίζουν ότι σε ό,τι αφορά τα επιχειρηματικά δάνεια κάθε τράπεζα θα μπορεί να κάνει ό,τι θέλει, με βάση φυσικά τον Κώδικα Δεοντολογίας της ΤτΕ. Θα εξετάζει κάθε περίπτωση ξεχωριστά και θα επιβάλλει λύσεις ανάλογα με την κατάσταση της εταιρείας, τη συνεργασία των επιχειρηματιών, το αν θα κρίνεται βιώσιμη ή όχι η εταιρεία. Οπως τονίζεται, για τις πολύ μεγάλες επιχειρήσεις θα δίνονται ad hoc λύσεις και η αναδιάρθρωση θα γίνεται μία ? μία, για τις μεσαίου μεγέθους θα επιλεγεί ο μηχανισμός που περιγράφεται στην μελέτη της Mc Kinsley ενώ στον «αέρα» είναι η ρύθμιση για τις πολύ μικρές εταιρείες με «κόκκινα» δάνεια.

Πάντως, την περίοδο αυτή παρατηρείται μεγάλη δυστοκία στην αναδιάρθρωση επιχειρήσεων με ευθύνη κυρίως τραπεζικών στελεχών που φοβούνται να προχωρήσουν σε ρυθμίσεις. Οπως αναφέρουν χαρακτηριστικά δικηγόροι, δεν έχουν γίνει ακόμη αποδεκτοί οι ειδικοί διαμεσολαβητές από τις τράπεζες οι οποίες ζητούν σε κάθε βήμα αιτιολόγηση της διαμεσολάβησης. «Για παράδειγμα οι τράπεζες αυτή τη στιγμή παίρνουν τηλέφωνο, μέσω εισπρακτικών εταιρειών καταναλωτές και μικρές επιχειρήσεις και ζητούν μέρος των οφειλών κάνοντας μέχρι και «κούρεμα». Ομως το νέο συμφωνητικό μεταξύ τράπεζας και πελάτη δεν μπορεί με αυτή τη διαδικασία να ελεγχθεί, κάτι που μόνο οι διαμεσολαβητές μπορούν να πράξουν».

Τέλος, δεν χρησιμοποιείται σχεδόν καθόλου ο Συνήγορος του Καταναλωτή ο οποίος έχει απαξιωθεί παρά το γεγονός ότι θα μπορούσε να βοηθήσει και να μεσολαβήσει μεταξύ οφειλετών και τραπεζών.

Οι αποφάσεις για τα χρέη που θα αλλάξουν τα πάντα

Μπροστά σ’ ένα απίστευτο «τσουνάμι» που απειλεί την οικονομία, περισσότερο ίσως και από την ίδια την κρίση, κυβέρνηση, τράπεζες, Τράπεζα της Ελλάδος και φυσικά οι ίδιες οι επιχειρήσεις, καλούνται να λάβουν πολύ σημαντικές αποφάσεις οι οποίες θα αλλάξουν ριζικά τον επιχειρηματικό χάρτη της χώρας.

Οπως τονίζουν χαρακτηριστικά άνθρωπο της αγοράς «την επόμενη διετία θα είναι αγνώριστη η Ελλάδα στον τομέα των επιχειρήσεων». Οπως εκτιμούν, μέσω της αναδιάρθρωσης των εταιρικών δανείων θα υπάρξουν:

Λουκέτα σε επιχειρήσεις, όχι μόνο προβληματικές αλλά και υγιείς οι οποίες δεν θα μπορούν να επιβιώσουν εξαιτίας του σκληρού ανταγωνισμού αλλά και της γενικότερης «προβληματικής» κατάστασης. Μάλιστα, όπως λένε ειδικοί του χώρου, αν δεν υπάρξουν ταχύτατες διαδικασίες αναδιάρθρωσης των δανείων, χιλιάδες εργαζόμενοι θα μείνουν στο δρόμο και θα σβήσει ο επιχειρηματικός χάρτης της χώρας.

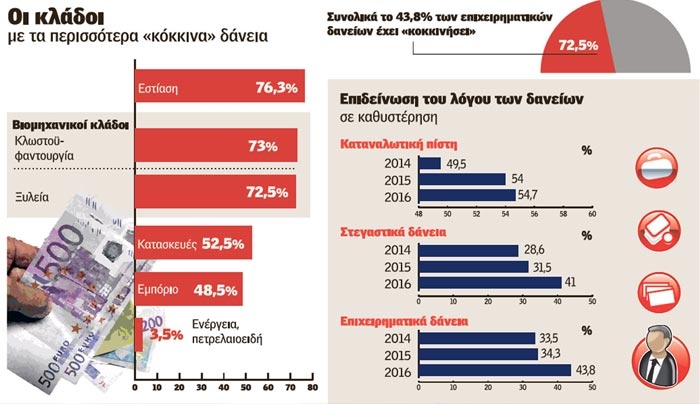

Εξαγορές εταιρειών που αντιμετωπίζουν υπέρογκα χρέη. Ειδικά στο χώρο του λιανεμπορίου, όπου ο δανεισμός είναι μεγάλος, αλλά και σε βιομηχανικούς κλάδους όπως στην κλωστοϋφαντουργία και την ξυλεία, αναμένονται ραγδαίες αλλαγές με εξαγορές και συγχωνεύσεις. Οταν τα «κόκκινα» δάνεια των συγκεκριμένων κλάδων ξεπερνούν το 75% του συνόλου, θεωρείται σίγουρο ότι είτε μέσω των funds που θα αγορά αυτά τα δάνεια, είτε μέσω των τραπεζών, που καθίστανται βασικοί μέτοχοι, θα αναζητηθούν «λευκοί ιππότες». Αλλωστε, η περίπτωση της «Μαρινόπουλος» που απασχολεί χιλιάδες εργαζόμενους, στηρίζει εκατοντάδες ελληνικές εταιρείες αλλά ταυτόχρονα έχει και υπέρογκα χρέη, θα μπορούσε να αποτελέσει την αρχή για μια ριζική αναδιάρθρωση των κόκκινων εμπορικών δανείων. Θα μπορούσε να είναι δηλαδή ο «μπούσουλας» για τη διάσωση μιας εταιρείας ώστε αυτή να μην γίνει «Lehman Brothers» για την ελληνική οικονομία.

Αλλαγές στις διοικήσεις: Οι τράπεζες, και βεβαίως το ΤΧΣ, θα απαιτήσουν απομάκρυνση των διοικητικών συμβουλίων υπερχρεωμένων επιχειρήσεων που δεν δείχνουν διάθεση για συμβιβασμούς, υποχωρήσεις και γενικότερα ένα κλίμα συνεργασίας. Η ανάληψη του management από τις τράπεζες θεωρείται δεδομένη σε εκατοντάδες επιχειρήσεις.

Μετοχοποίηση δανείων: Οπως είχε αναφέρει σε παλαιότερο άρθρο της η «ΗτΣ», έχει ληφθεί η απόφαση για μετατροπή μέρους των δανείων μιας επιχείρησης σε μετοχές οι οποίες θα ανήκουν στις τράπεζες. Ετσι, θα καταστούν μεγαλομέτοχοι και θα έχουν δικαίωμα λήψης αποφάσεων. Βεβαίως, το ίδιο μπορεί να συμβεί και με τα ξένα funds που θα θελήσουν να αγοράσουν τα δάνεια συγκεκριμένων επιχειρήσεων. Οι ξένοι «παίκτες» έχουν εμπειρία σε αναδιαρθρώσεις εταιρειών και αυτές που θα θεωρήσουν βιώσιμες θα τις χρηματοδοτήσουν με νέα κεφάλαια ώστε να ορθοποδήσουν και να τις πουλήσουν σε υψηλότερες τιμές.

Μπαίνει «ρήτρα ανάπτυξης» και «ρήτρα εργασίας» στη ρύθμιση για κάθε εταιρεία ξεχωριστά. Δηλαδή οι επιχειρηματίες που θα καλούνται να αποδεχθούν την αναδιάρθρωση δανείων θα πρέπει να δεσμεύονται για συγκεκριμένες αναπτυξιακές κινήσεις που θα δώσουν ώθηση στην εταιρείας τους και θα αυξήσουν τις θέσεις εργασίας.

Βασικό σημείο της διαδικασίας θα είναι η κατηγοριοποίηση των εταιρειών σε βιώσιμες και μη βιώσιμες. Ανάλογα με τα χαρακτηριστικά θα επιλέγεται ο τρόπος εξυγίανσης που θα περιλαμβάνει ακόμη και πωλήσεις περιουσιακών στοιχείων. Βεβαίως, πιο σκληρές θα είναι οι τράπεζες για τους «στρατηγικούς κακοπληρωτές», τους μετόχους δηλαδή που δεν πληρώνουν με? σύστημα και οι οποίοι θα απομακρύνονται από την εταιρεία. Βεβαίως και με όσους επιλέξουν στρατηγικά να χρεοκοπήσουν την εταιρεία τους (strategic defaulters).

Τα τρία βήματα της αναδιάρθρωσης δανείων

Κρίσιμο σημείο στις διαδικασίες που έρχονται είναι η ιεράρχηση των λύσεων που προκρίνονται για τις υπερχρεωμένες επιχειρήσεις. Η βάση θα είναι το τρίπτυχο «βραχυπρόθεσμες ρυθμίσεις - μακροπρόθεσμες ρυθμίσεις - οριστική διευθέτηση».

Το πρώτο βήμα της διαδικασίας προβλέπει:

Πληρωμή μόνο τόκων για συγκεκριμένη περίοδο

Μειωμένες τοκοχρεολυτικές δόσεις και περίοδος χάριτος

Αναβολή πληρωμής δόσεων, τακτοποίηση καθυστερούμενου υπολοίπου και κεφαλαιοποίηση καθυστερήσεων

Το δεύτερο βήμα είναι:

Μόνιμη μείωση επιτοκίου ή συμβατικού περιθωρίου

Αλλαγή τύπου επιτοκίου, από κυμαινόμενο σε σταθερό

Παράταση της διάρκειας

Διαχωρισμός του δανείου σε βιώσιμο με εμπράγματη εξασφάλιση και στο υπόλοιπο στο οποίο δεν λογίζονται τόκοι έως μια μεταγενέστερη ημερομηνία αποπληρωμής. Στην ημερομηνία αυτή θα γίνεται επαναξιολόγηση της ικανότητας αποπληρωμής, ανάλογα με την οικονομική κατάσταση του δανειολήπτη, τα εκτιμώμενα έσοδα, ρευστοποίηση περιουσιακών στοιχείων, πρόσθετη εξασφάλιση του δανειολήπτη, λειτουργική αναδιάρθρωση της εταιρείας.

Συμφωνία ανταλλαγής χρέους με μετοχικό κεφάλαιο.

Το τρίτο βήμα για οριστική διευθέτηση της εκκρεμότητας θα είναι ιεραρχικά και το τελευταίο καθώς θα προβλέπει:

Εθελοντική παράδοση ενυπόθηκου ακινήτου, μετατροπή σε χρηματοδοτική μίσθωση.

Πώληση και ενοικίαση με τον δανειολήπτη να μεταβιβάζει στην τράπεζα την κυριότητα αποπληρώνοντας μέρος του δανείου.

Υπάρχει και η πρόβλεψη για αντικατάσταση του παλαιού δανείου με νέο μικρότερου υπολοίπου, κάτι που υποκρύπτει «κούρεμα» το οποίο φαίνεται πλέον να προκρίνεται και από τις τράπεζες, εφόσον βεβαίως υπάρξουν οι ρυθμίσεις για το ακαταδίωκτο.

imerisia.gr