Στα ξένα funds 650.000 «κόκκινα» καταναλωτικά δάνεια και πιστωτικές

Δεκέμβριος 27, 2016Στην πώληση «κόκκινων» καταναλωτικών δανείων ύψους 5 δισ. ευρώ προχωρούν άμεσα οι ελληνικές τράπεζες, στο πλαίσιο της προσπάθειας μείωσης των μη εξυπηρετούμενων δανείων.

Οι πωλήσεις αναμένεται να ολοκληρωθούν το πρώτο δίμηνο-τρίμηνο του 2017, που σημαίνει ότι 400-500.000 δανειολήπτες, στους οποίους αντιστοιχούν τα εν λόγω δάνεια, θα έρθουν αντιμέτωποι με τα ξένα funds και τις ελληνικές εταιρείες που θα αγοράσουν τα συγκεκριμένα «κόκκινα» δάνεια.

Σύμφωνα με πληροφορίες της Realnews, οι τράπεζες έχουν πακετάρει τα δάνεια και ήδη έχουν ξεκινήσει τις επαφές με τους ξένους, κατά κύριο λόγο, αγοραστές προκειμένου να ξεκινήσουν οι προσφορές.

Τα ξένα funds δίνουν ιδιαίτερα χαμηλές τιμές, οι οποίες, σύμφωνα με τις ίδιες πηγές, διαμορφώνονται στα 0,03-0,06 σεντ για κάθε 1 ευρώ δανείου!

Από την πλευρά των τραπεζών, το εγχείρημα χαρακτηρίζεται «εύκολο», χωρίς να προκαλεί ζημιές, καθώς έχουν προχωρήσει σε διαγραφή των δανείων αυτών και την ίδια στιγμή έχουν δεσμεύσει το ισόποσο κεφάλαιο για την κάλυψη της ζημιάς.

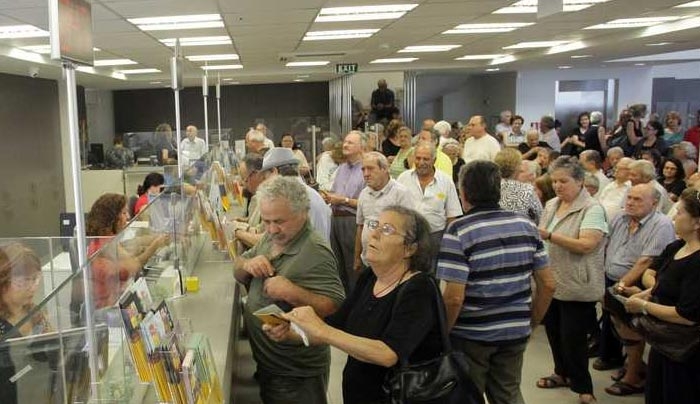

Πατήστε πάνω στη φωτογραφία και διαβάστε αναλυτικά το αποκαλυπτικό δημοσίευμα της Realnews

Ετσι θα διασωθούν οι υπερχρεωμένες επιχειρήσεις - Ολο το σχέδιο

Δεκέμβριος 23, 2016Προϋπόθεση για την υπαγωγή μιας επιχείρησης στη ρύθμιση του εξωδικαστικού μηχανισμού είναι:

ο οφειλέτης να έχει μία τουλάχιστον κερδοφόρα χρήση προ φόρων την τελευταία τριετία ή για τις μεγαλύτερες επιχειρήσεςις (με διπλογραφικό λογιστικό σύστημα ) μία τουλάχιστον χρήση με θετικό EBITDA την τελευταία τριετία ή εναλλακτικά να έχει θετική καθαρή θέση - βιωσιμότητα θα αξιολογείται με αυτόματη ηλεκτρονική εφαρμογή οι παράμετροι της οποίας (οικονομικοί και ποιοτικοί δείκτες, κριτήρια κλπ.) θα καθοριστούν με υπουργική απόφαση.

Αυτό προβλέπεται μεταξύ των άλλων στο νομοσχέδιο, σήμερα με το ΑΠΕ - ΜΠΕ. Επίσης στο νομοσχέδιο αναφέρεται πως την πληρότητα της αίτησης μιας επιχείρησης για την ένταξη στις ρυθμίσεις του εξωδικαστικού μηχανισμού αξιολογεί ο συντονιστής ο οποίος ειδοποιεί τους πιστωτές να συναινέσουν ή όχι στην πρόταση ρύθμισης που έχει υποβάλει ο οφειλέτης.

Οι πιστωτές μπορούν να υποβάλουν αντιπροτάσεις, να ζητήσουν πρόσθετα στοιχεία κλπ. Επίσης οι οφειλές προς το Δημόσιο δεν μπορούν να ρυθμιστούν σε περισσότερες από 120 δόσεις (για χρέη μέχρι 2 εκατ.) ή 180 δόσεις για μεγαλύτερες οφειλές και η ελάχιστη δόση είναι 50 ευρώ το μήνα. Οφειλές μέχρι 3.000 ευρώ ρυθμίζονται σε έως 36 δόσεις με ελάχιστη καταβολή 20 ευρώ το μήνα. Παράλληλα η συναίνεση του Δημοσίου σε σύμβαση αναδιάρθρωσης οφειλών τελεί υπό την αίρεση της δικαστικής της επικύρωσης και αν ο οφειλέτης δεν καταβάλει τρεις διαδοχικές ή πέντε συνολικά δόσεις τότε οι πιστωτές μπορούν να ζητήσουν ακύρωση της συμφωνίας και αναβίωση των χρεών. Αν η αθέτηση των δόσεων γίνει προς το Δημόσιο τότε η ρύθμιση ανατρέπεται αυτοδίκαια έναντι όλων των πιστωτών.

Ειδικότερα οι βασικότερες ρυθμίσεις του νομοσχεδίου του υπουργείου Οικονομίας και Ανάπτυξης υπό τον τίτλο «Εξωδικαστικός μηχανισμός ρύθμισης οφειλών επιχειρήσεων και ελεύθερων επαγγελματιών» προβλέπουν τα εξής:

-Οι επιχειρήσεις διαχωρίζονται ως προς το μέγεθος σε μεγάλες (τζίρος άνω των 2,5 εκατ. ευρώ ή υποχρεώσεις άνω των 2 εκατ.), μεσαίες (τζίρος έως 2,5 εκατ. και υποχρεώσεις έως 2 εκατ.) και μικρές (τζίρος έως 1,5 εκατ. και υποχρεώσεις έως 1 εκατ.)

-Στη ρύθμιση υπάγονται φυσικά πρόσωπα με πτωχευτική ικανότητα και νομικά πρόσωπα. Για να υποβάλουν αίτηση υπαγωγής στη ρύθμιση θα πρέπει να έχουν δάνειο σε καθυστέρηση τουλάχιστον 90 ημερών την 31η Οκτωβρίου και να μην έχουν υποβάλει αιτήσεις υπαγωγής στους νόμους Κατσέλη, Δένδια ή στον πτωχευτικό κώδικα και να είναι σε λειτουργία.

-Εξαιρούνται από τη ρύθμιση οι περιπτώσεις που η απαίτηση ενός πιστωτή υπερβαίνει το 85% των συνολικών απαιτήσεων κατά του οφειλέτη.

-Οι αιτήσεις θα υποβάλλονται ως τις 31 Δεκεμβρίου 2018 στην ειδική ηλεκτρονική πλατφόρμα που θα δημιουργηθεί στην Ειδική Γραμματεία Διαχείρισης Ιδιωτικού Χρέους. Στην αίτηση εκτός από τα στοιχεία του οφειλέτη και των πιστωτών θα περιλαμβάνονται φορολογικές δηλώσεις, οικονομικά στοιχεία και συναλλαγές σε βάθος πενταετίας (από 1-1-2011) ώστε να εντοπίζονται οι περιπτώσεις στρατηγικών κακοπληρωτών καθώς και πρόταση για τη ρύθμιση των οφειλών.

-Προϋπόθεση υπαγωγής στη ρύθμιση είναι ο οφειλέτης να έχει μία τουλάχιστον κερδοφόρα χρήση προ φόρων την τελευταία τριετίας ή για τις μεγαλύτερες επιχειρήσεςις (με διπλογραφικό λογιστικό σύστημα ) μία τουλάχιστον χρήση με θετικό EBITDA την τελευταία τριετία ή εναλλακτικά να έχει θετική καθαρή θέση. Η βιωσιμότητα θα αξιολογείται με αυτόματη ηλεκτρονική εφαρμογή οι παράμετροι της οποίας (οικονομικοί και ποιοτικοί δείκτες, κριτήρια κλπ.) θα καθοριστούν με υπουργική απόφαση.

-Την πληρότητα της αίτησης αξιολογεί ο συντονιστής ο οποίος ειδοποιεί τους πιστωτές να συναινέσουν ή όχι στην πρόταση ρύθμισης που έχει υποβάλει ο οφειλέτης. Οι πιστωτές μπορούν να υποβάλουν αντιπροτάσεις, να ζητήσουν πρόσθετα στοιχεία κλπ.

-Οι οφειλές προς το Δημόσιο δεν μπορούν να ρυθμιστούν σε περισσότερες από 120 δόσεις (για χρέη μέχρι 2 εκατ.) ή 180 δόσεις για μεγαλύτερες οφειλές και η ελάχιστη δόση είναι 50 ευρώ το μήνα. Οφειλές μέχρι 3.000 ευρώ ρυθμίζονται σε έως 36 δόσεις με ελάχιστη καταβολή 20 ευρώ το μήνα.

-Η συναίνεση του Δημοσίου σε σύμβαση αναδιάρθρωσης οφειλών τελεί υπό την αίρεση της δικαστικής της επικύρωσης.

-Αν ο οφειλέτης δεν καταβάλει τρεις διαδοχικές ή πέντε συνολικά δόσεις τότε οι πιστωτές μπορούν να ζητήσουν ακύρωση της συμφωνίας και αναβίωση των χρεών. Αν η αθέτηση των δόσεων γίνει προς το Δημόσιο τότε η ρύθμιση ανατρέπεται αυτοδίκαια έναντι όλων των πιστωτών.

imerisia.gr

Μέσω νόμου Κατσέλη ρύθμιση για 18 δισ. ευρω «κόκκινα» δάνεια την επόμενη διετία

Δεκέμβριος 10, 2016Πάνω από 100.000 υποθέσεις του νόμου Κατσέλη έχουν προγραμματιστεί να εκδικαστούν την προσεχή διετία 2017 -2018, εξέλιξη που αναμένεται να δοκιμάσει τις αντοχές των δικαστηρίων, των οφειλετών και των τραπεζών.

Πρόκειται για πάνω από τις μισές υποθέσεις που έχουν κατατεθεί και εκκρεμούν στο πλαίσιο του νόμου Κατσέλη, μέσω του οποίου αναμένεται ότι θα ρυθμιστούν δάνεια συνολικού ύψους 18 δισ. ευρώ.

Αυτό υπολογίζεται σύμφωνα με δημοσιεύμα της «Καθημερινής» ότι είναι το ύψος δανείων που αφορούν οι 170.000 αιτήσεις ένταξης στον νόμο και οι οποίες θα εκδικαστούν στην πλειονότητά τους τα επόμενα χρόνια. Η εμπροσθοβαρής εξέταση των αιτήσεων είναι αποτέλεσμα της πρόσφατης αλλαγής του νόμου, που υποχρέωσε τα Ειρηνοδικεία να επισπεύσουν κατά μία τριετία τον χρόνο εκδίκασης των υποθέσεων, συνωστίζοντας τον κύριο όγκο των υποθέσεων. Η εικόνα που προκύπτει από τις αποφάσεις που εκδίδουν τα δικαστήρια της χώρας και οι οποίες σύμφωνα με τις εκτιμήσεις ανέρχονται σε περίπου 40.000, απέχει από τη γενικευμένη εντύπωση που έχει δημιουργηθεί ότι ο νόμος Κατσέλη αποτελεί πλυντήριο για τα υπερχρεωμένα νοικοκυριά που καταχρηστικά ζητούν τη διευθέτηση των οφειλών τους. Αν και πολλοί είναι εκείνοι που επιχείρησαν να ενταχθούν στον νόμο με στόχο να κερδίσουν ασυλία, η συσσωρευμένη εμπειρία που έχει αποκτηθεί πλέον στα μεγάλα δικαστήρια της χώρας, περιορίζει τις πιθανότητες καταχρηστικής συμπεριφοράς. Είναι χαρακτηριστικό ότι σύμφωνα με τα σχετικά στοιχεία, το ποσοστό εκείνων που επιτυγχάνουν πλήρη άφεση αμαρτιών, δηλαδή πλήρη απαλλαγή από το χρέος τους, είναι μηδαμινό και δεν ξεπερνά το 0,5%. Επίσης, ένα σημαντικό ποσοστό αιτήσεων που φθάνει το 30%-35%, δηλαδή μία στις τρεις απορρίπτεται είτε για λόγους τυπικούς είτε για λόγους ουσίας, δικαιώνοντας δηλαδή την τράπεζα ως προς τις διεκδικήσεις της απέναντι σε δανειολήπτες. Πρόκειται για περιπτώσεις που απορρίπτονται ως αβάσιμες, ανειλικρινείς ή απαράδεκτες. Μία αίτηση μπορεί να απορριφθεί ως αβάσιμη γιατί κάποιος διαπιστώθηκε ότι ενήργησε δόλια. Είναι χαρακτηριστική περίπτωση δημοσίου υπαλλήλου που αξιολογήθηκε ως δόλια, κρίνοντας ότι υπερχρεώθηκε γνωρίζοντας ότι τα εισοδήματά του δεν επαρκούσαν για να αποπληρώσει τις οφειλές του. Αντίστοιχα μπορεί κάποιος να κριθεί ως ανειλικρινής γιατί απέκρυψε περιουσία ή γιατί ενώ έχει την εμπορική ιδιότητα έκανε αίτηση ένταξης στον νόμο. Η έννοια της απαράδεκτης αίτησης αποτελεί μια πιο απλή περίπτωση απόρριψης της αίτησης, που δίνει στον δανειολήπτη το δικαίωμα να επανέλθει στη διαδικασία, αφού προηγουμένως συμπληρώσει τα απαραίτητα στοιχεία. Οι περιπτώσεις, ωστόσο, αυτές δεν αναιρούν την ουσία του νόμου που είναι η διευθέτηση της οφειλής βάσει της οικονομικής δυνατότητας του δανειολήπτη και οι οποίες αποτελούν τη μεγάλη πλειονότητα πολλών εξ αυτών που καταφεύγουν στην προστασία του νόμου. Πρόκειται για το 60%-65% που επιτυγχάνει διευθέτηση των δανειακών του υποχρεώσεων ή ανάλογα την προστασία της πρώτης του κατοικίας, με «κούρεμα» μέρους της οφειλής και ρύθμιση του υπολοίπου σε βάθος χρόνου. Το ύψος του «κουρέματος» ποικίλλει ανάλογα με το είδος του δανείου και φυσικά την οικονομική δυνατότητα του οφειλέτη. Από τη μέχρι σήμερα εμπειρία προκύπτει ότι τα δικαστήρια συνομολογούν σε «κούρεμα» όταν ο οφειλέτης δεν διαθέτει ακίνητη περιουσία, ενώ βασική παράμετρος που κρίνει και το πόσο γενναιόδωρη μπορεί να είναι μια απόφαση είναι οι εξασφαλίσεις που έχει ένα δάνειο.

Ετσι οι διαγραφές μπορεί να φτάσουν το 60% ή 70% της οφειλής εάν πρόκειται για χρέη από καταναλωτικά δάνεια και κάρτες. Στην περίπτωση αυτή και με την προϋπόθεση ότι ο δανειολήπτης δεν έχει ακίνητη περιουσία, η υποχρέωσή του εξαντλείται στο να πληρώνει για τρία χρόνια το ποσό που του αναλογεί και αφού συνεκτιμηθούν τα καθημερινά του έξοδα με βάση τις ανάγκες διαβίωσης όπως έχουν προσδιοριστεί από την ΕΛΣΤΑΤ. Σε κάθε περίπτωση, εάν τα εισοδήματά του δεν αρκούν και για να πληρώνει τους πιστωτές του το δικαστήριο μπορεί να τον απαλλάξει από τα χρέη. Διαφορετική είναι η κατάσταση στην περίπτωση που η οφειλή αφορά στεγαστικό δάνειο.

Το «κούρεμα» που μπορεί να επιδικαστεί είναι συνήθως μικρότερο και κυμαίνεται μεταξύ 20% ή 30% του ποσού που χρωστά ο οφειλέτης και πάντα με την προϋπόθεση ότι πρόκειται για την πρώτη κατοικία, την οποία ο οφειλέτης θέλει να προστατεύσει.

www.dikaiologitika.gr

Τις λύσεις που προκρίνονται για χιλιάδες δανειολήπτες προκειμένου να κάνουν ρύθμιση κατέθεσε το Ταμείο Παρακαταθηκών & Δανείων. Όπως αναφέρει στη σχετική ανακοίνωση:

1. Σκοπός της νέας πολιτικής είναι η προστασία της Α΄ κατοικίας όλων των δανειοληπτών με την υλοποίηση λύσεων προσαρμοσμένων στις πραγματικές δυνατότητες του καθενός εξ αυτών, με παράλληλη εξασφάλιση της δυνατότητας αποπληρωμής κάθε δανείου. Με τον τρόπο αυτό, διασφαλίζεται το Δημόσιο συμφέρον με τρόπο κοινωνικά δίκαιο και αποδεκτό.

2. Για τον προσδιορισμό της ενδεδειγμένης κατά περίπτωση λύσης θα εφαρμόζονται κατά σειρά οι τεχνικές που προβλέπονται από την Τράπεζα της Ελλάδος για όλο το τραπεζικό σύστημα και ειδικότερα η επιμήκυνση του δανείου, η δραστική μείωση του επιτοκίου και η αποπληρωμή μέρους του κεφαλαίου με μειωμένο επιτόκιο και πάγωμα του υπόλοιπου κεφαλαίου για διάστημα δέκα ετών.

3. Το ΤΠ&Δ εκτιμά ότι στο 48% των δανείων θα υπάρξει μεσοσταθμική μείωση του επιτοκίου κατά 2,3% και στο 1/3 περίπου αυτών θα υπάρξει επιπλέον και πάγωμα μέρους του κεφαλαίου.

Παράδειγμα

Δανειολήπτης με δάνειο 100.000 € υπολειπόμενης διάρκειας 20 έτη με ισχύον επιτόκιο εκτοκισμού 4,8%

• Σήμερα πληρώνει δόση 649 € το μήνα και με τις νέες ρυθμίσεις μπορεί να πληρώνει 390 € το μήνα (μέσω επιμήκυνσης κατά 10 έτη και μείωσης επιτοκίου σε 2,4%) δηλαδή θα έχει μείωση μηνιαίας δόσης κατά 259 € και συνολικό ετήσιο όφελος 3.108 €

• Εάν ο εν λόγω δανειολήπτης λόγω χαμηλού οικογενειακού εισοδήματος ενταχθεί στην λύση που θα προβλέπει και πάγωμα του 30% του κεφαλαίου τότε η μηνιαία δόση του μπορεί να φτάσει σε 273 € το μήνα δηλαδή μηνιαίο όφελος από διαφορά δόσεων 376 € και ετήσιο 4.512 €

4. Στο υπόλοιπο 52% των δανείων που δεν θα εφαρμοσθούν λύσεις που οδηγούν άμεσα σε μείωση του κόστους δανεισμού, προβλέπεται να υπάρχει επιβράβευση των απόλυτα συνεπών δανειοληπτών, με προβλεπόμενη μεσοσταθμική μείωση επιτοκίου που, για το τρέχον εξάμηνο, θα είναι της τάξεως του 1%.

Παράδειγμα

Απόλυτα συνεπής δανειολήπτης με δάνειο 100.000 € ανεξαρτήτως υπολειπόμενης διάρκειας θα έχει όφελος τόκων τάξεως 1.000 € ετησίως.

5. Το ΤΠ&Δ διευκρινίζει ότι τα επιτόκια των δανείων του είναι σταθερά για όλη τη διάρκεια του δανείου (30 και πλέον χρόνια) με σκοπό την προστασία των δανειοληπτών από τυχόν διακυμάνσεις των επιτοκίων σε μια τόσο μεγάλη χρονική περίοδο και ως εκ τούτου, δεν μπορεί να είναι συγκρίσιμα με επιτόκια άλλης μορφής (π.χ. κυμαινόμενα).

6. Το ΤΠ&Δ δεν πιστεύει και δεν θα εφαρμόσει οριζόντιες λύσεις χωρίς κριτήρια, αφού δεν προστατεύουν το συμφέρον των δανειοληπτών που έχουν θιγεί πιο έντονα από την οικονομική κρίση και οι οποίοι έχουν ανάγκη βιώσιμων λύσεων.

7. Ο χρόνος που έχει μεσολαβήσει από την 7η Ιουλίου (σ.σ. συνεδρίαση του ΚΥΣΟΙΠ) είναι ο αναγκαίος για τη διαμόρφωση των απαραίτητων υποδομών και αυτοματισμών για την αποτελεσματικότερη και ταχύτερη διαδικασία υλοποίησης των νέων ρυθμίσεων. Άλλωστε, η νέα πολιτική θα έχει έναρξη ισχύος από 1ης Ιουλίου 2016 για όλες τις αιτήσεις που έχουν ή θα έχουν υποβληθεί μέχρι 31/12/2016, με συνέπεια να μην απολεσθούν δικαιώματα και οφέλη της νέας πολιτικής.

8. Το Ταμείο Παρακαταθηκών και Δανείων με τη νέα πολιτική εξαντλεί τις δυνατότητές του για λύσεις κοινά αποδεκτές και κοινωνικά δίκαιες.

“Κούρεμα” ως και 60% στα κόκκινα δάνεια

Νοέμβριος 08, 2016Αν και όλα θα κριθούν στη διαπραγμάτευση με τους δανειστές σε ό,τι αφορά στο αντίστοιχο κούρεμα των χρεών προς το Δημόσιο, όλα δείχνουν ότι οι τράπεζες θα κινηθούν σε υψηλά επίπεδα.

Σύμφωνα με το Capital στόχος των τραπεζών είναι να αυξήσουν τις ρυθμίσεις των κόκκινων δανείων καιειδικά τις μακροπρόθεσμες, και στο πλαίσιο αυτό αναγνωρίζουν ότι θα χρειαστεί να προχωρήσουν σε εκτεταμένα "κουρέματα", τα οποία εκτιμούν πως θα κινηθούν στο 40% - 60%.

Το ποσοστό της διαγραφής οφειλών που θα απαιτήσουν οι αναδιαρθρώσεις δανείων βρίσκεται σε άμεση συνάρτηση και με το τι θα συμφωνηθεί για τα "κουρέματα" χρεών προς το Δημόσιο. Το θέμα αυτό αποτελεί κεντρικό σημείο στη διαπραγμάτευση της κυβέρνησης με τους Θεσμούς και θα μπει ξανά στο τραπέζι προς οριστική συμφωνία στις 14 Νοεμβρίου.

Μέχρι στιγμής, η αρχική θέση των Θεσμών για "κουρέματα" όλων των οφειλών προς το Δημόσιο και αυτή της Γενικής Γραμματείας Δημοσίων Εσόδων για εξαίρεση όλων των οφειλών προς το Δημόσιο από το "κούρεμα", έχει συγκλίνει μερικώς, με την κάθε πλευρά να εντάσσει στη διαπραγμάτευσή της το "υπό προϋποθέσεις". Ωστόσο, η θέση των Θεσμών να εξαιρούνται του "κουρέματος" υπό προϋποθέσεις κάποιες οφειλές απέχει ακόμη μακράν από τη θέση της ΓΓΔΕ που δέχεται υπό προϋποθέσεις το "κούρεμα" κάποιων οφειλών.

Όπως εκτιμούν τραπεζίτες, πάντως, είναι αναπόφευκτο και οι οφειλές προς το Δημόσιο να συγκλίνουν στα ποσοστά διαγραφών του 40% - 60% που θα κάνουν οι τράπεζες, δεδομένου ότι πολύ μικρό μέρος των ανείσπρακτων οφειλών προς το Δημόσιο μπορεί να θεωρείται βάσιμα ανακτήσιμο.

Σύμφωνα με τις πληροφορίες, στόχος είναι το ύψος των διαγραφών δανείων να είναι αντίστοιχο αυτού των ρυθμίσεων δανείων, στο πλαίσιο της στρατηγικής που θα ακολουθήσουν οι τράπεζες μέχρι το 2019. Το ύψος αυτό προσδιορίζεται σε περίπου 14,5 δισ. ευρώ για τις μακροπρόθεσμες ρυθμίσεις δανείων, και άλλο τόσο για τις διαγραφές.

newsit.gr