Προγράμματα εξόδου ετοιμάζουν οι συστημικές τράπεζες. Αφορά εργαζόμενους από 30 ετών και πάνω. Μέχρι το 2021 θα πρέπει να έχουν φύγει περίπου 10.000 τραπεζοϋπάλληλοι. Την εθελουσία ξεκινά την Δευτέρα η Εθνική Τράπεζα με στόχο να αποχωρήσουν 750 άτομα.

Την πόρτα εξόδου σε όλους τους εργαζόμενους από 30 χρόνων και πάνω ανοίγουν τα νέα προγράμματα εθελουσίας εξόδου που βάζουν μπροστά οι συστηματικές τράπεζες. Μέχρι το 2021 θα πρέπει να έχουν φύγει περίπου 10.000 τραπεζοϋπάλληλοι. Τα νέα προγράμματα είναι περισσότερο στοχευµένα, ενώ είναι και «ψαλιδισµένα» τα ανώτατα ποσά αποζημίωσης.

Ποδαρικό στην εθελουσία η Εθνική

Τον νέο κύκλο των εθελουσιών εγκαινιάζει τη ∆ευτέρα 13 Μαΐου η Εθνική Τράπεζα, µε στόχο να αποχωρήσουν τουλάχιστον 750 άτομα. Η ΕΤΕ έχει πάρει το «πράσινο φως» από το Ταμείο Χρηµατοπιστωτικής Σταθερότητας και δίνει στους άμεσα αποχωρούντες µάξιµουµ αποζηµίωσης και µπόνους µέχρι 35 µισθούς, µε πλαφόν τα 170.000 ευρώ µεικτά (από 180.000 ευρώ που έδινε η τελευταία εθελουσία στο τέλος του 2018 την οποία έλαβαν 620 εργαζόμενοι). Το νέο πρόγραμμα θα «τρέχει» μέχρι την Παρασκευή 24 Μαΐου.

Στόχος της Εθνικής Τράπεζας είναι το σύνολο του προσωπικού της, από τους 10.294 εργαζομένους στο τέλος του 2018 (μαζί µε τους εργαζόμενους της Εθνικής Ασφαλιστικής), να έχει περιοριστεί στα 7.000 άτομα στο τέλος του 2021. Το εύρος της αποζημίωσης ξεκινά από τους 20 μηνιαίως μεικτούς μισθούς για τους 30άρηδες µε υπηρεσία 3-10 χρόνια και φτάνει τους 30 μισθούς για τους εργαζόμενους ηλικίας 55 ετών και πάνω µε υπηρεσία στην τράπεζα 35 και πλέον χρόνια. Επιπλέον, για τους εργαζόµενους ηλικίας από 50 έως 54 ετών η βασική αποζημίωση προσαυξάνεται κατά 30% επιπλέον.

Παράλληλα υπάρχει προσαύξηση της αποζημίωσης κατά 7.000 ευρώ για κάθε προστατευόμενο τέκνο. Ιδιαίτερη πρόβλεψη λαμβάνεται για το υποστηρικτικό προσωπικό (ασφάλεια, κλητήρες, καθαρίστριες), καθώς στόχος είναι να φύγουν όλοι. Η αποζημίωση μαζί µε το bonus φτάνει τους 40 μισθούς, ακόμα και για εργαζόμενους ηλικίας 30 χρόνων µε τριετή υπηρεσία.

Το πρόγραμμα προσφέρει και την εναλλακτική λύση των μακροχρόνιων αδειών διάρκειας δύο, τριών ή τεσσάρων ετών µε αποδοχές και πλήρεις ασφαλιστικές καλύψεις. Πιο συγκεκριμένα, όσοι εργαζόμενοι επιλέξουν να λάβουν μακροχρόνια άδεια δύο ετών θα τους καταβάλλεται κάθε μήνα ο πλήρης μισθός τους. Για εκείνους που θα επιλέξουν τριετή άδεια θα καταβάλλονται για 12 μήνες πλήρεις αποδοχές και για 24 μήνες το 50% του μηνιαίου μισθού τους. Ενώ όσοι επιλέξουν τετραετή μακροχρόνια άδεια θα λαμβάνουν κάθε μήνα το 50% του μισθού τους.

Μετά την άδεια

Στη λήξη των αδειών, οι εργαζόμενοι θα αποχωρούν από την τράπεζα. Επίσης, οι ασφαλισμένοι στο ΤΥΠΕΤ θα συνεχίσουν να ασφαλίζονται κανονικά από την τράπεζα -οι ίδιοι και τα έµµεσα ασφαλισμένα μέλη των οικογενειών τους – μέχρι τη συνταξιοδότησή τους και κατ’ ανώτατο όριο πέντε χρόνια. Παράλληλα έχουν δικαίωμα και σε ιδιωτική ασφάλιση οι ίδιοι και τα παιδιά τους για 15 χρόνια και μέχρι την ηλικία των 70 ετών. Επίσης, ιδιωτική ασφαλιστική κάλυψη κατά ανώτατο όριο μέχρι 15 χρόνια και μέχρι την ηλικία των 70 ετών προβλέπεται για τους εργαζόμενους (και τα προστατευόμενα μέλη των οικογενειών τους) που δεν είναι ασφαλισμένοι στο ΤΥΠΕΤ.

Αμέσως μετά την Εθνική σειρά παίρνει η Eurobank, η οποία αναμένεται μέχρι τον Ιούνιο να ανακοινώσει πρόγραμμα εθελουσίας για 500-600 εργαζόμενους. Σύμφωνα µε πληροφορίες, το πρόγραμμα θα ανακοινωθεί άμεσα και προβλέπει «ψαλίδισµα» κατά 20.000 ευρώ στο ανώτερο πλαφόν αποζημίωσης, στα 160.000 ευρώ (από 180.000 ευρώ). Οι ίδιες πηγές αναφέρουν ότι η τράπεζα σχεδιάζει και ειδικό πρόγραμμα για υπαλλήλους ηλικίας άνω των 55 ετών, στους οποίους θα δοθεί αυξημένη αποζημίωση, που θα διαμορφωθεί στα επίπεδα των 250.000 ευρώ.

Ωωστόσο, η μεγάλη φυγή αναμένεται από το δίκτυο της Τράπεζας Πειραιώς, µε τις πληροφορίες να κάνουν λόγο για τουλάχιστον 5.000 αποχωρήσεις µέχρι το τέλος του 2021. Από την τράπεζα, που θα ανακοινώσει σύντομα το δικό της πρόγραμμα εθελουσίας εξόδου, αναμένεται να φύγουν φέτος περίπου 2.000 εργαζόμενοι. Τέλος, περί τα 500 µε 600 άτομα αναμένεται να φύγουν µε πρόγραμμα εθελουσίας από την Alpha Bank.

Πηγή: Εφημερίδα Έθνος

Πότε αλλάζει το ωράριο συναλλαγών στις τράπεζες

Απρίλιος 28, 2019Από την Πέμπτη, 2 Μαΐου του 2019 αλλάζει το ωράριο συναλλαγών τωντραπεζών.

Όπως επισημαίνεται σε σχετική ανακοίνωση της Ελληνικής Ένωσης Τραπεζών (ΕΕΤ), σε συνέχεια της νέας Συλλογικής Σύμβασης με την ΟΤΟΕ, από την Πέμπτη, 2 Μαΐου 2019, τα καταστήματα των τραπεζών μελών της ΕΕΤ θα πραγματοποιούν συναλλαγές, κατά τις εργάσιμες ημέρες (Δευτέρα - Παρασκευή) τις ώρες 08.00-14.00. Δηλαδή, το ωράριο μειώνεται κατά μισή ώρα καθημερινά από Δευτέρα έως Πέμπτη.

Προσοχή: Αλλάζει το ωράριο για τις τραπεζικές συναλλαγές από τις 2 Μαΐου

Απρίλιος 17, 2019Η νέα Κλαδική Συλλογική Σύμβαση των τραπεζοϋπαλλήλων είναι τριετούς διάρκειας και περιλαμβάνει σημαντικές ρυθμίσεις.

Αλλάζει το ωράριο συναλλαγών των τραπεζών από τις αρχές του ερχόμενου μήνα.

Ειδικότερα, όπως αναφέρεται σε ανακοίνωση της Ελληνικής Ένωσης Τραπεζών (ΕΕΤ), σε συνέχεια της νέας Συλλογικής Σύμβασης με την ΟΤΟΕ, από την Πέμπτη, 2 Μαΐου 2019, τα καταστήματα των τραπεζών μελών της ΕΕΤ θα πραγματοποιούν συναλλαγές, κατά τις εργάσιμες ημέρες (Δευτέρα – Παρασκευή) τις ώρες 08.00-14.00.

Όπως αναφέρεται σε σχετική ανακοίνωση της Ομοσπονδίας Τραπεζοϋπαλληλικών Οργανώσεων Ελλάδος (ΟΤΟΕ), ολοκληρώθηκε και τυπικά με την υπογραφή της Κλαδικής Συλλογικής Σύμβασης Εργασίας Τραπεζών-ΟΤΟΕ η διαδικασία των συλλογικών διαπραγματεύσεων, που κράτησε σχεδόν τρεις μήνες.

Η νέα Κλαδική Συλλογική Σύμβαση των τραπεζοϋπαλλήλων είναι τριετούς διάρκειας και περιλαμβάνει σημαντικές ρυθμίσεις που αφορούν:

– Στην προστασία της απασχόλησης.

– Στη βελτίωση του εισοδήματος των τραπεζοϋπαλλήλων με την κάλυψη εντός της τριετίας μέρους των απωλειών.

– Στην εκπαίδευση των τραπεζοϋπαλλήλων, ενόψει της ψηφιοποίησης των τραπεζικών εργασιών, καθώς και άλλες σημαντικές ρυθμίσεις με θεσμικό και οικονομικό περιεχόμενο.

– Στο ωράριο συναλλαγών, το οποίο διαμορφώνεται, την 1η Μαΐου, από τις 08:00 έως τις 14:00, Δευτέρα έως Παρασκευή.

«Η υπογραφή της Κλαδικής Συλλογικής Σύμβασης Εργασίας είναι ιδιαίτερης σημασίας στις δυσμενείς συνθήκες, δεδομένου ότι τα προβλήματα που αντιμετωπίζουν οι τράπεζες, αλλά και οι εργαζόμενοι επιβάλλουν συνεννόηση και αμοιβαία κατανόηση, προκειμένου τόσο οι τράπεζες, όσο και οι εργαζόμενοι, να ανταποκριθούν στους ρόλους τους. Ειδικότερα, οι τράπεζες οφείλουν να σχεδιάσουν μία αποτελεσματική στρατηγική στήριξης της πραγματικής οικονομίας και των κοινωνικών αναγκών και σε αυτήν την κατεύθυνση οι εργαζόμενοι είναι έτοιμοι να ανταποκριθούν» επισημαίνει η Ομοσπονδία.

Παράλληλα, η ΟΤΟΕ σημειώνει ότι αισθάνεται ιδιαίτερη ικανοποίηση, μετά την υπογραφή της νέας Κλαδικής Σ.Σ.Ε., αλλά τονίζει ότι θα παραμείνει σε ετοιμότητα, ενόψει των όποιων εξελίξεων στον χώρο.

Τράπεζες: Σενάρια τρόμου για καταθέτες και φορολογούμενους – Δύσκολες οι λύσεις

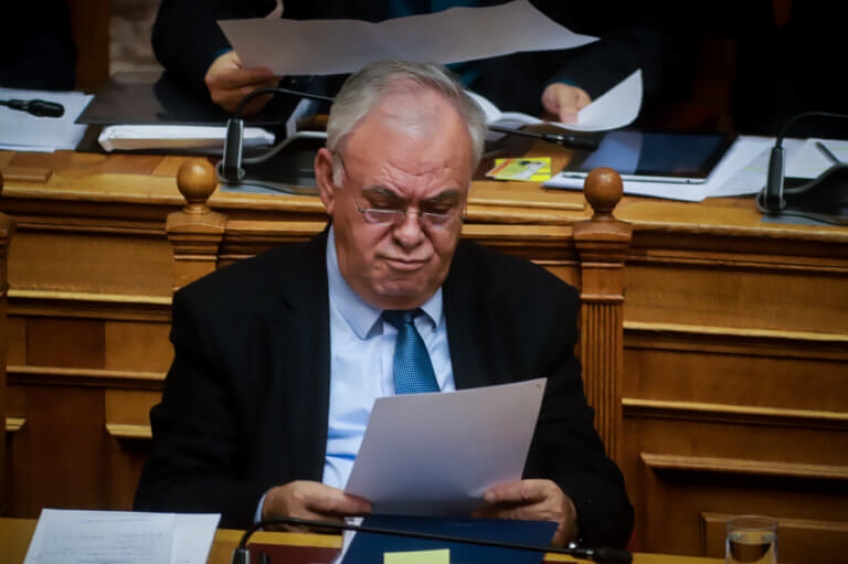

Φεβρουάριος 01, 2019Στην κόψη του ξυραφιού βρίσκεται πλέον το ελληνικό τραπεζικό σύστημα και η χθεσινή δήλωση του αντιπροέδρου της κυβέρνησης μπορεί να αποτελέσει και την θρυαλλίδα των εξελίξεων.

Μέχρι χθες η λέξη ανακεφαλαιοποίηση ήταν ταμπού όχι μόνο για την κυβέρνηση, αλλά και για τους τραπεζίτες. Και ο διοικητής της Τράπεζας της Ελλάδος Γιάννης Στουρνάρας ούτε καν ήθελε να ακούσει την λέξη αυτή.

Το ταμπού αυτό χθες έσπασε. Και επειδή ο Γιάννης Δραγασάκης αν μη τι άλλο δεν είναι ένας πολιτικός που δεν σκέπτεται πριν μιλήσει, είναι πιθανό να είχε στο μυαλό του κάτι που για την ώρα μόνο αυτός γνωρίζει. Πιθανό να ήθελε να στείλει ένα μήνυμα προς άγνωστο πιθανά αποδέκτη. Ωστόσο επειδή το θέμα των τραπεζών είναι κρίσιμο δεν είναι απόλυτα σίγουρο ότι η δήλωσή του θα βοηθήσει να λυθεί το πρόβλημα ή θα το χειροτερεύσει.

Οι τράπεζες βρίσκονται σε ένα κομβικό σημείο. Οι τιμές των μετοχών βρίσκονται σε επίπεδα που λίγο απέχουν από τα χαρακτηριστούν γελοία, το τραπεζικό σύστημα ουσιαστικά δεν λειτουργεί στην Ελλάδα και η κανονικότητα μάλλον μοιάζει με ένα άπιαστο όνειρο. Οι μετοχές μόνο σε ένα μήνα έχουν χάσει κεφαλαιοποίηση πάνω από 500 εκατομμύρια και οι τιμές των μετοχών, ο σχετικό δείκτης έχει υποχωρήσει 13,5%. Η συνολική κεφαλαιοποίηση των τεσσάρων συστημικών τραπεζών είναι σχεδόν το 1/3 της κεφαλαιοποίησης που έχει στο ελληνικό χρηματιστήριο η Coca Cola.

Μέσα σε αυτό το ζοφερό περιβάλλον έρχεται η δήλωση Δραγασάκη που λέει εν πολλοίς ότι αν δεν λυθεί το θέμα των κόκκινων δανείων τότε οι τράπεζες θα χρειαστούν και νέα ανακεφαλαιοποίηση και τον λογαριασμό θα τον πληρώσουν οι φορολογούμενοι;

Τι άραγε να εννοούσε ο αντιπρόεδρος της κυβέρνησης; Δύο είναι οι τρόποι να πληρώσουν οι φορολογούμενοι τον … λογαριασμό. Ο ένας είναι να γίνει κούρεμα καταθέσεων, όπως άλλωστε προβλέπεται σε περίπτωση που κάποια τράπεζα χρειαστεί ανακεφαλαιοποίηση (ένα από τα εργαλεία) και ο άλλος να χρειαστούν κρατικά χρήματα ώστε να κρατικοποιηθούν οι τράπεζες.

Και ο ένας και ο άλλος τρόπος είναι προβληματικός. Ο ένας θα σημάνει αυτομάτως κατάρρευση ενός εύθραυστου τραπεζικού συστήματος και ο άλλος επιστροφή της χώρας ξανά σε καθεστώς μνημονίων.

Οι καταθέσεις που έχουν μείνει στα τραπεζικά γκισέ είναι λίγες και αυτό που ενδεχομένως θα προσφέρουν θα είναι απείρως μικρότερο από αυτό που θα χάσει το τραπεζικό σύστημα: την απομεινάρια μίας φθαρμένης αξιοπιστίας.

Το ΔΝΤ στο πρόσφατο παρελθόν είχε ζητήσει να προβλεφθούν χρήματα περίπου 10 δις για τις τράπεζες, σε ενδεχόμενη ανάγκη για κεφαλαιακή ένεση, κάτι που απορρίφθηκε και ταυτόχρονα προληπτική γραμμή πίστωσης για τις ανάγκες του δημοσίου που και αυτό απορρίφθηκε. Σήμερα η χώρα μπορεί να διαθέτει τα χρήματα, από το μαξιλάρι, αλλά αν τα χρησιμοποιήσει θα σημάνει ότι επιστρέφει η χώρα στην ανάγκη των δανειστών, αφού θα είναι πρακτικά αδύνατο να μπορέσει η Ελλάδα να επανακάμψει και βγει στις αγορές, έχοντας φέρει το χρόνο αυτό στο 2020 και όχι το 2021 που εκτιμάται σήμερα.

Άρα τι απομένει. Ρύθμιση των κόκκινων δανείων με ένα σύστημα λειτουργικό και άμεσα αποδοτικό. Μπορεί η κυβέρνηση να το πράξει; Το ερώτημα αυτό είναι δύσκολο να απαντηθεί επί του παρόντος.

Και βέβαια υπάρχει και το θέμα του Νόμου Κατσέλη, που αυτή την στιγμή η κυβέρνηση μάλλον θέλει να προκριθεί η λύση της παράτασης.

Όμως λύση συνολική στο θέμα των κόκκινων δανείων δεν περνάει μέσα από την παράταση, αλλά από την συνολική λύση του προβλήματος και είναι άγνωστο αν η κυβέρνηση σε προεκλογική περίοδο μπορεί … να σπάσει αβγά.

Δήλωση-βόμβα από Δραγασάκη: Οι Τράπεζες μπορεί να χρειαστούν και νέα ανακεφαλαιοποίηση

Ιανουάριος 31, 2019Βόμβα έτοιμη να εκραγεί για τις Τράπεζες τα "κόκκινα δάνεια" που συνεχίζουν να διογκώνονται. Ο Έλληνας φορολογούμενος μπορεί να κληθεί να συμπληρώσει τα νέα κεφάλαια, λέει ο Δραγασάκης. Καταρρέουν οι μετοχές των Τραπεζών - Έχασαν άλλο ένα 13% της αξίας τους μέσα στον Ιανουάριο!

Δήλωση βόμβα πριν από λίγο στην Βουλή από τον αντιπρόεδρο της κυβέρνησης Γιάννη Δραγασάκη. Ο υπουργός τόνισε ότι «αν δεν γίνει κάτι με τα κόκκινα δάνεια μπορεί να οδηγήσουμε τις τράπεζες να απαιτήσουν νέα κεφάλαια και αυτά να κληθεί να τα βάλει πάλι ο Έλληνες φορολογούμενος».

Η δήλωση του υπουργού σε μία ιδιαίτερα ευαίσθητη περίοδο για τις τράπεζες πυροδοτεί σειρά σεναρίων για την επόμενη ημέρα στο τραπεζικό σύστημα, την ώρα μάλιστα που οι μετοχές στο Χρηματιστήριο πραγματικά καταρρέουν και οι φήμες για πωλητές ξένους που έχουν συμμετοχή και μάλιστα σημαντική να δίνουν και να παίρνουν.

Αναφορικά με το θέμα της ρύθμισης των κόκκινων δανείων ο υπουργός τόνισε ότι αυτή θα είναι έτοιμη στο τέλος Φεβρουαρίου ή στις αρχές Μαρτίου.

Χωρίς τέλος είναι το μαρτύριο για τις μετοχές των τραπεζών. Έχουν κυριολεκτικά βουλιάξει και πλέον και οι τέσσερις συστημικές τράπεζες αξίζουν μόλις 3,68 δισ. Η ανησυχία πίσω από τις κλειστές πόρτες των τραπεζικών στελεχών είναι έκδηλη. Κάποιες μάλιστα πληροφορίες αναφέρουν ότι ορισμένοι από τους ξένους επενδυτές που τοποθετήθηκαν σε τραπεζικές μετοχές, αρχίζουν να ρευστοποιούν τις μετοχές επιτείνοντας την ήδη κακή κατάσταση.

Μόνο τον Ιανουάριο οι μετοχές των τραπεζών υποχώρησαν κατά 13,53%, ενώ η κεφαλαιοποίησή τους έχασε άλλα 570 εκατομμύρια, όσο δηλαδή κοστίζουν δύο τράπεζες Πειραιώς στο χρηματιστηριακό ταμπλό σήμερα. Η συνολική κεφαλαιοποίηση των τεσσάρων ελληνικών τραπεζών φτάνει τα 3,68 δισ.

Προκειμένου να διαπιστώσει κανείς το πόσο χαμηλά είναι οι τράπεζες, αρκεί να σημειώσουμε ότι ο ΟΤΕ έχει κεφαλαιοποίηση 5,3 δισ και η Coca Cola 10,85 δισ.

Τον Ιανουάριο τις περισσότερες απώλειες είχε η μετοχή της Τράπεζας Πειραιώς χάνοντας το 32,15% και την κεφαλαιοποίησή της να υποχωρεί στα μόλις 248 εκατομμύρια, ενώ την ίδια ώρα για παράδειγμα η αξιολογότατη επιχείρηση Πλαστικά Κρήτης αξίζει 303 εκατομμύρια.

Ακολούθησε σε απώλειες η Alpha Bank που έχασε 20,63% και η κεφαλαιοποίησή της υποχώρησε στα 1,347 δισ. παραμένοντας πάντως η τράπεζα που αξίζει περισσότερο.

Η μετοχή της Εθνικής έχασε 11,14% με την κεφαλαιοποίησή της να υποχωρεί στα 894 εκατομμύρια.

Μοναδική τράπεζα που ουσιαστικά παρέμεινε σταθερή ήταν η Eurobank σημειώνοντας μάλιστα και οριακή άνοδο 0,74%. Η κεφαλαιοποίηση της Τράπεζας είναι στα 1,189 δισ.

Όσο και αν θέλουν στην κυβέρνηση να στρογγυλέψουν την κατάσταση να βλέπουν εχθρούς πίσω από την σημερινή τραγική εικόνα των μετοχών, ένα μεγάλο μερίδιο ευθύνης ανήκει στην ίδια. Οι καθυστερήσεις και οι παλινωδίες των πρώτων ετών της διακυβέρνησης, γέννησαν μία νέα γενιά κακοπληρωτών, ενώ «τάισε» τους παλιούς σε βαθμό τέτοιο που το θέμα «κόκκινα δάνεια» τείνει να βγει εκτός ελέγχου. Και αν χαθεί το μέτρο στην διαχείριση των κόκκινων δανείων, αντιλαμβάνεται κανείς ότι η κατάσταση μπορεί να μην είναι εσαεί έστω και υπό μερικό έλεγχο.

www.newsit.gr