Προστασία για ένα μήνα στα «κόκκινα» δάνεια πρώτης κατοικίας

Φεβρουάριος 03, 2016Συμφωνία για να παραταθεί κατά ένα μήνα το καθεστώς της εξαίρεσης μεταβίβασης συγκεκριμένων κατηγοριών «κόκκινων» δανείων σε funds επιτεύχθηκε ανάμεσα στην κυβέρνηση και τους Θεσμούς.

Παράλληλα, η ελληνική πλευρά πρότεινε στο νέο πλαίσιο που ετοιμάζεται να μην επιτραπεί η πώληση των μη εξυπηρετούμενων δανείων με υποθήκη την κύρια κατοικία.

Στη χθεσινή δίωρη συνάντηση των υπουργών Οικονομικών Ευκλείδη Τσακαλώτου και Οικονομίας Γιώργου Σταθάκη με τους επικεφαλής του κουαρτέτου των Θεσμών, όπως έκανε γνωστό ο τελευταίος παρατείνεται μέχρι τις 15 Μαρτίου η εξαίρεση πώλησης των ακόλουθων κατηγοριών «κόκκινων» δανείων:

[1] Οι μη εξυπηρετούμενες καταναλωτικές δανειακές συμβάσεις και πιστώσεις.

[2] Οι δανειακές συμβάσεις με υποθήκη ή προσημείωση υποθήκης πρώτης κατοικίας.

[3] Τα δάνεια και οι πιστώσεις προς μικρές επιχειρήσεις (με αριθμό εργαζομένων έως 50 άτομα και κύκλο εργασιών έως 10 εκατ. ευρώ).

[4] Τα δάνεια προς μεσαίες εταιρείες (με απασχολούμενους που δεν ξεπερνούν τα 250 άτομα και κύκλο εργασιών χαμηλότερο από 50 εκατ. ευρώ) καθώς και

[5] Τα δάνεια με εγγύηση του ελληνικού δημοσίου.

Υπενθυμίζεται ότι βάση του νόμου που είχε ψηφιστεί τον περασμένο Δεκέμβριο για τα δάνεια αυτά δεν είχε απελευθερωθεί η πώλησή τους στις Εταιρίες Μεταβίβασης Απαιτήσεων Μη Εξυπηρετούμενων Δανείων. Η σχετική ημερομηνία έληγε στις 15 Φεβρουαρίου.

Πηγές αναφέρουν ότι ο χρόνος παράτασης μέχρι τις 15 Μαρτίου δόθηκε προκειμένου κυβέρνηση και δανειστές να έχουν τον χρόνο της κατάρτισης νέου πλαισίου.

Σύμφωνα με τον υπουργό Οικονομίας Γιώργο Σταθάκη η ελληνική πλευρά κατέθεσε πρόταση στους Θεσμούς ώστε στο νέο καθεστώς που θα ισχύσει από τις 16 Μαρτίου να εξαιρούνται δια παντός οι πωλήσεις σε funds «κόκκινων» δανείων με υποθήκη την πρώτη κατοικία. Οι δανειστές δεν απάντησαν στο ελληνικό αίτημα.

Πάντως, ούτως ή άλλως, ανοίγει ο δρόμος μετά τις 15 Μαρτίου για τη μεταβίβαση των υπολοίπων κατηγοριών των δανείων και ιδίως εκείνων των μικρών και μεσαίων επιχειρήσεων.

Πηγές θέλουν το οικονομικό επιτελείο να επιδιώκει να θεσπίσει κριτήρια για την πώλησή τους. Αν και βέβαια αυτό δεν είναι εφικτό, το σίγουρο είναι πως η κυβέρνηση θα επιμείνει στο μόνιμο «απαγορευτικό» για τα δάνεια με υποθήκη την κύρια κατοικία. Το εναλλακτικό σχέδιο θέλει να επιδιώκεται, αν υπάρχει άρνηση των Θεσμών, να μπουν κριτήρια που θα έχουν να κάνουν προφανώς με την αντικειμενική αξία της κύριας κατοικίας, το εισόδημα, το ύψος των οφειλών και τον βαθμό συνέπειας του δανειολήπτη.

Το θέμα των «κόκκινων» δανείων αναμένεται να απασχολήσει το οικονομικό επιτελείο και τους Θεσμούς σήμερα το πρωί σε νέα συνάντηση. Σημειώνεται ότι επί τάπητος μπαίνουν και οι αλλαγές που θέλει να προωθήσει η κυβέρνηση στον «νόμο Δένδια» για τη διευθέτηση των οφειλών των μικρομεσαίων επιχειρήσεων.

Τα «κόκκινα» δάνεια που μπαίνουν στο στόχαστρο -Τα πρώτα για πλειστηριασμούς

Ιανουάριος 24, 2016Τα μεγαλύτερα και παλαιότερα καταγγελμένα δάνεια θα μπουν στο «στόχαστρο» προκειμένου να ξεκινήσει η διαδικασία των πλειστηριασμών πρώτης κατοικίας.

Με δεδομένους τους αργούς ρυθμούς του δικονομικού συστήματος και τα χαμηλά επίπεδα τιμών στην αγορά ακινήτων, αυτές οι πρώτες κινήσεις δεν αναμένεται να πάρουν έκταση φέτος, αλλά θα επιχειρηθεί να σταλεί ένα μήνυμα, το οποίο εκτιμάται ότι θα κινητοποιήσει τους δανειολήπτες που είναι σε μόνιμη καθυστέρηση.

Ανώτατα στελέχη των τεσσάρων συστημικών τραπεζών ανέφεραν στην «Καθημερινή» ότι δεν πρόκειται να γίνουν μαζικοί πλειστηριασμοί το 2016, καθώς κανένας δεν θέλει να αυξήσει κι άλλο την προσφορά στα ακίνητα.

Ποια δάνεια θα στοχοποιηθούν όμως; «Εμείς θα ξεκινήσουμε από τα μεγαλύτερα ''κόκκινα'' στεγαστικά δάνεια και από πάνω προς τα κάτω», εξήγησε τραπεζίτης ενός εκ των τεσσάρων συστημικών τραπεζών στην εφημερίδα, προσθέτοντας ότι οι πρώτες κινήσεις θα γίνουν από μία λίστα με τους 100 μεγαλύτερους σε αξία στεγαστικού δανείου ή ακινήτου δανειολήπτες και άλλους 100 με επιχειρηματικά δάνεια αξίας έως 5 εκατ. ευρώ.

Ομόλογός του σε άλλη τράπεζα έθεσε το όριο στο οποίο συγκεντρώνεται η προσοχή στο επίπεδο των 300.000 ευρώ, επιβεβαιώνοντας όμως την ανησυχία μήπως προσφερθούν πολλά ακίνητα στην αγορά. Κάτι που σημαίνει ότι οι κινήσεις θα αποφασιστούν στην πορεία, καθώς είναι αβέβαιη η εκτίμηση για το αν θα υπάρξουν ή όχι αγοραστές στους πλειστηριασμούς.

Οι τραπεζίτες που μίλησαν στην εφημερίδα τόνισαν ότι ακόμη δεν έχουν ληφθεί οριστικές αποφάσεις, ενώ εξήγησαν ότι στην Ελλάδα πολλά επιχειρηματικά δάνεια είναι εξασφαλισμένα με ακίνητα, συχνά κατοικίες, εξαιτίας των καλύτερων επιτοκίων δανεισμού σε αυτές τις περιπτώσεις. Ομως, με τη σημερινή κατάσταση στην αγορά ακινήτων, κανείς δεν θέλει να προκαλέσει πρόσθετες πιέσεις. Θέλουν όμως να δώσουν ένα στίγμα ότι «η περίοδος απραξίας τελείωσε και οι τράπεζες θα διεκδικήσουν τις απαιτήσεις τους».

Οι άμεσες αποφάσεις των τραπεζών αναμένεται να κριθούν από την πραγματική εισοδηματική κατάσταση του δανειολήπτη και την πραγματική αξία του ακινήτου με το οποίο έχει εξασφαλιστεί το δάνειο. Αν η αξία είναι υψηλή, εκτιμηθεί ότι υπάρχουν πρόθυμοι αγοραστές και ο δανειολήπτης δεν συνεργάζεται ή δεν μπορεί να εξυπηρετήσει ούτε ρυθμισμένο δάνειο, τότε η τράπεζα θα προχωρά στον πλειστηριασμό. Αυτό αφορά δάνεια που έχουν ήδη καταγγελθεί, καθώς απαιτεί πολλούς μήνες η νομική διαδικασία για τα υπόλοιπα.

iefimerida.grΕγκύκλιος… υπό αμφισβήτηση – Στον «αέρα» χιλιάδες αιτήσεις για τον νόμο Κατσέλη

Ιανουάριος 03, 2016Επισφαλής θεωρείται από δικηγόρους και δικαστές η παράταση μέχρι τα μέσα Φεβρουαρίου που δόθηκε με εγκύκλιο για όσους θέλουν να υπαχθούν στο νόμο Κατσέλη.

Η εγκύκλιος εκδόθηκε για να ξεπεραστεί το πρόβλημα της λήξης των προθεσμιών, ωστόσο νομικοί κύκλοι σημειώνουν στην εφημερίδα «Έθνος» ότι ο νόμος επιβάλλει την κατάθεση όλων των δικαιολογητικών, αλλίως η αίτηση του δανειολήπτη κινδυνεύει να απορριφθεί ως απαράδεκτη.

Η κυβέρνηση διαβεβαιώνει ότι με το νέο νομοθετικό καθεστώς (ν. 4346/15) εξακολουθεί να υπάρχει προστασία αποτελεσματική και για την πρώτη κατοικία, καθησυχάζοντας παράλληλα όσους προσέτρεξαν στα ειρηνοδικεία πριν από την αλλαγή του χρόνου ότι μπορούσαν καταθέτοντας μια απλή αίτηση να φέρουν αργότερα (μέχρι τα μέσα Φεβρουαρίου) τα απαιτούμενα δικαιολογητικά, καθώς υπήρξαν έντονες διαμαρτυρίες ότι οι τράπεζες καθυστερούσαν τη χορήγησή τους.

Ωστόσο, σύμφωνα με την εφημερίδα, δικαστικοί και δικηγορικοί κύκλοι υπογραμμίζουν ότι το νομοθετικό πλαίσιο έχει γίνει σημαντικά αυστηρότερο και οδηγεί σε μείωση της έως τώρα παρεχόμενης προστασίας, αφού πολλοί δεν θα πληρούν τις προβλεπόμενες νέες προϋποθέσεις (αξία ακινήτων, μηνιαίο διαθέσιμο εισόδημα κ.λπ.), ενώ επισφαλή θεωρούν και την έμμεση παράταση που δόθηκε μέσω ερμηνευτικής εγκυκλίου για την προσκόμιση των δικαιολογητικών μέχρι τα μέσα Φεβρουαρίου.

Οι ίδιοι κύκλοι επισημαίνουν ότι η εγκύκλιος ίσως αποδειχθεί ότι δεν αρκούσε για να ξεπεραστεί το πρόβλημα της λήξης των σχετικών προθεσμιών (με το τέλος του 2015), αφού ο νόμος επιβάλλει την κατάθεση (επί ποινή απαραδέκτου) όλων των στοιχείων και δικαιολογητικών που καθιστούν ορισμένη και σαφή την αίτηση προκειμένου να γίνει δεκτή, αλλιώς κινδυνεύει να απορριφθεί ως απαράδεκτη.

aftodioikisi.gr

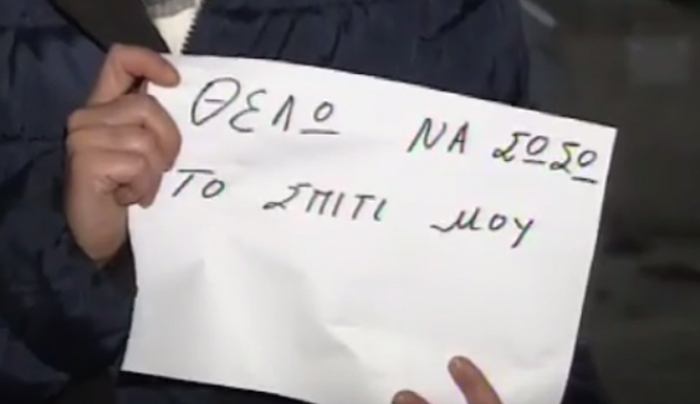

Η απόγνωση του δανειολήπτη που θέλει να "σώσει" το σπίτι του – ΒΙΝΤΕΟ

Δεκέμβριος 31, 2015Σε απόγνωση βρίσκονται αρκετοί δανειολήπτες που προσπαθούν να σώσουν τα σπίτια τους την τελευταία στιγμή.

Ένα συγκινητικό περιστατικό συνέβη στο Ειρηνοδικείο Αθηνών, όταν ένας άνδρας προσπάθησε με έξι μόνο λέξεις να περιγράψει την αγωνία και την απεγνωσμένη προσπάθεια του να σώσει την πρώτη του κατοικία.

Μη γνωρίζοντας πώς να καταθέσει την απαραίτητη για τη διαδικασία αίτηση, έγραψε σε ένα χαρτί «Θέλω να σώσω το σπίτι μου» και το παρέδωσε στον αρμόδιο υπάλληλο.

Δείτε το βίντεο του MEGA

enikos.gr

Έτσι θα διαγραφούν στεγαστικά δάνεια ευάλωτων

Δεκέμβριος 19, 2015Ο κρατικός προϋπολογισμός θα αναλάβει για μια εξαετία -από το 2016 μέχρι το 2021- να αποπληρώνει στις τράπεζες μέρος των κόκκινων στεγαστικών δανείων για λογαριασμό των οικονομικά ευάλωτων δανειοληπτών που εντάσσονται με οριστική δικαστική απόφαση στο νόμο Κατσέλη, ενώ κάθε ευρώ δόσης που θα καταβάλει το Δημόσιο, θα διαγράφεται από το χρέος του δανειολήπτη.

Αυτό προβλέπει το νέο νομοθετικό πλαίσιο για την προστασία της πρώτης κατοικίας με την συνεισφορά του κράτους το οποίο τίθεται σε εφαρμογή από την 1.1.2016 και θα παραμείνει ανοικτό για τα επόμενα τρία χρόνια, δηλαδή μέχρι το τέλος Δεκεμβρίου 2018, προκειμένου να υποβάλλονται αιτήσεις. Η ρύθμιση δίνει τη δυνατότητα στο κράτος να πληρώνει απευθείας στην τράπεζα για τρία χρόνια μέρος της δόσης του δανειολήπτη την οποία θα καθορίζει το δικαστήριο στο πλαίσιο του σχεδίου διευθέτησης χρεών, ενώ αν δεν αλλάξει κάτι στο μεσοδιάστημα, η τελευταία χρονιά που θα ισχύει το μέτρο θα είναι το 2021 για όσους μπουν στη ρύθμιση το 2018.

Είναι άγνωστο πόσα χρήματα θα απαιτηθούν για να καλυφθούν οι αιτήσεις δανειοληπτών μέχρι τότε. Για την πρώτη χρονιά εφαρμογής της ρύθμισης, ωστόσο, έχουν προϋπολογιστεί 100 εκατ. ευρώ, ενώ δεν υπάρχει καμία πρόβλεψη για τις επόμενες.

Δεδομένου, όμως, πως από το 2010 μέχρι σήμερα είναι συγκριτικά μικρός ο αριθμός των δανειοληπτών που έχουν λάβει οριστικές αποφάσεις διευθέτησης χρεών από τα Ειρηνοδικεία σε σχέση με τις 170.000 αιτήσεις υπαγωγής στο Νόμο Κατσέλη που έχουν υποβληθεί και περιμένουν να εκδικαστούν ως το 2031, εκτιμάται ότι στη ρύθμιση τελικά θα εμπίπτουν λίγοι δανειολήπτες, ειδικά αν συνεκτιμηθεί και η αυστηρότητα των κριτηρίων που προβλέπονται για την αξιοποίηση της συγκεκριμένης ρύθμισης .

Αυστηρή προϋπόθεση για να συμμετέχει το δημόσιο στην αποπληρωμή μέρους του χρέους των ευάλωτων “κόκκινων” δανειοληπτών είναι ότι όσοι μπαίνουν στη ρύθμιση θα υποχρεώνονται να πληρώνουν τη μέγιστη δυνατή δόση που θα καθορίζεται από το δικαστήριο με βάση το εισόδημα και τις εύλογες δαπάνες διαβίωσή τους, και σε κάθε περίπτωση ότι θα καταβάλουν κάθε μήνα τουλάχιστον το 5% του εισοδήματός τους εφόσον αυτό φτάνει μέχρι τις 8.000 ευρώ και 10% για κάθε υπερβάλλον ποσό πάνω από αυτό.

Στην πράξη κάποιος με καθαρό εισόδημα 5.000 ευρώ ετησίως θα πληρώνει 250 ευρώ το χρόνο και το δημόσιο θα καλύπτει το υπόλοιπο της δόσης που θα έχει καθορίσει το δικαστήριο, αν έχει εισόδημα 8.000 ευρώ θα καταβάλει 400 ευρώ το χρόνο και αν έχει λ.χ 10.000 ευρώ θα πληρώνει 600 ευρώ ετησίως και κάποιος που έχει καθαρό εισόδημα 15.000 ευρώ θα συνεισφέρει στο δάνειό του 1600 ευρώ το χρόνο. Θα πρέπει να σημειωθεί πως στο πλαίσιο του σχεδίου διευθέτησης οφειλών και προκειμένου να προστατευτεί η πρώτη κατοικία του δανειολήπτη, ο νόμος Κατσέλη δίνει τη δυνατότητα στο δικαστήριο να διατάξει τη ρευστοποίηση της υπόλοιπης περιουσίας του οφειλέτη.

Κριτήρια

Η υπουργική απόφαση την οποία υπέγραψαν στις 16/12 οι υπουργοί Οικονομικών Ευκλείδης Τσακαλώτος και Οικονομίας Γιώργος Σταθάκης με την οποία καθορίζονται οι λεπτομέρειες εφαρμογής της ρύθμισης καθορίζει έξι κριτήρια επιλεξιμότητας τα οποία πρέπει κάποιος να πληροί αθροιστικά για να δικαιούται επιδότησης από το Δημόσιο:

1. Να έχει εκδοθεί οριστική απόφαση από το δικαστήριο.

2. Το ακίνητό του να χρησιμεύει ως κύρια κατοικία.

3. Το μηνιαίο διαθέσιμο οικογενειακό εισόδημά του να υπολείπεται ή να είναι ίσο με τις εύλογες δαπάνες διαβίωσης. Με βάση τα τελευταία στοιχεία του 2014, οι μηνιαίες εύλογες δαπάνες διαβίωσης ανέρχονται μηνιαίως σε 682 ευρώ για τον άγαμο, σε 1.160 ευρώ για έγγαμο, σε 1.440 ευρώ για ζευγάρι με ένα παιδί και σε 1.720 ευρώ για τετραμελή οικογένεια, ενώ φτάνουν σε 2.280 τον μήνα για ζευγάρι με τέσσερα παιδιά.

4. Η αντικειμενική αξία της κύριας κατοικίας κατά τον χρόνο συζήτησης της αίτησης να είναι έως 120.000 ευρώ για τον άγαμο, 160.000 ευρώ για τον έγγαμο χωρίς παιδιά, ενώ για κάθε παιδί και έως τα τρία προσαυξάνεται κατά 20.000 ευρώ, φτάνοντας στα 220.000 ευρώ για πενταμελείς οικογένειες.

5. Να είναι συνεργάσιμος δανειολήπτης, βάσει του Κώδικα Δεοντολογίας Τραπεζών.

6. Να βρίσκεται σε πραγματική αδυναμία πληρωμής των μηνιαίων καταβολών.

Οι οφειλέτες θα υποβάλλουν ηλεκτρονικά τις αιτήσεις τους μέσω ειδικής εφαρμογής που θα δημιουργηθεί στη Γενική Γραμματεία Εμπορίου και Προστασίας του Καταναλωτή, ενώ ταχυδρομικά θα αποστέλλεται αντίγραφο της δικαστικής απόφασης διευθέτησης χρεών. Για την αίτηση θα χρησιμοποιούνται οι κωδικοί του TAXIS.

Η συνεισφορά του Δημοσίου θα καθορίζεται από το δικαστήριο και θα καταβάλλεται απευθείας στον λογαριασμό αποπληρωμής της τράπεζας, μόνον εφόσον έχει πληρώσει ο οφειλέτης τη δική του δόση. Σε περίπτωση που ο δανειολήπτης δεν καταβάλει τρεις ελάχιστες δόσεις, τότε θα διακόπτεται και η επιδότηση του Δημοσίου, ενώ ο δανειολήπτης θα έχει το δικαίωμα να υποβάλει σε ειδική επιτροπή αίτημα επανεξέτασης.

Στην υπουργική απόφαση προβλέπεται πως με την έκδοση εγκριτικής απόφασης ο οφειλέτης απαλλάσσεται κατά το ισόποσο της συμμετοχής του Δημοσίου έναντι του πιστωτή.

Για την αξιολόγηση της αίτησης αλλά και συνολικά για τον καθορισμό των δόσεων, οι δανειολήπτες θα πρέπει να προσκομίσουν στο δικαστήριο τα στοιχεία της φορολογικής τους δήλωσης (Ε1 και Ε9), καθώς και αναλυτική κατάσταση στην οποία θα αναγράφονται ανά κατηγορία αναλυτικά τα έξοδα διαβίωσης (διατροφή, στέγαση, ένδυση, μεταφορές, αναψυχή, φόροι κ.λπ.), τα εισοδήματά τους ανάλογα με την πηγή προέλευσης, καθώς και τα εκτιμώμενα μελλοντικά τους έσοδα. Στην υπουργική απόφαση ως “διαθέσιμο οικογενειακό εισόδημα” με βάση το οποίο θα καθορίζονται οι δόσεις των δανείων, ορίζεται το συνολικό καθαρό εισόδημα όλων των κατηγοριών (ημεδαπής ή αλλοδαπής προέλευσης) του συνόλου των μελών της οικογένειας στη διάρκεια του τελευταίου οικονομικού έτους που προκύπτει αφού αφαιρεθούν όλοι οι άμεσοι φόροι, οι εισφορές για κοινωνική ασφάλιση, οι κρατήσεις του Ν. 4093/2012 ή υπέρ δημοσίου και η εισφορά αλληλεγγύης του Ν. 3986/2011, και αφού προστεθεί το σύνολο των επιδομάτων και άλλων ενισχύσεων, καθώς και το εισόδημα που απαλλάσσεται από το φόρο ή φορολογείται με ειδικό τρόπο.

Σε ξεχωριστή απόφαση της εκτελεστικής επιτροπής της ΤτΕ, που δημοσιεύτηκε χθες στο ΦΕΚ, καθορίζονται οι διαδικασίες και τα κριτήρια καθορισμού της “μέγιστης ικανότητας αποπληρωμής” του οφειλέτη, καθώς και του υπολογισμού του ποσού που θα λάμβαναν οι πιστωτές σε περίπτωση που η πρώτη κατοικία έβγαινε σε πλειστηριασμό. Το τελευταίο είναι πολύ σημαντικό, καθώς από τη στιγμή που κρίνεται ότι ο δανειολήπτης δεν μπορεί να ανταποκριθεί στις μελλοντικές αποπληρωμές του δανείου του, το σπίτι θα μπορεί να βγει σε πλειστηριασμό από την τράπεζα ή το Δημόσιο.

Η ικανότητα αποπληρωμής θα υπολογίζεται με βάση το συνολικό διαθέσιμο εισόδημα και τις δαπάνες διαβίωσης. Για να υπολογιστεί, όμως, η μελλοντική ικανότητα του δανειολήπτη να αντεπεξέρχεται στη ρύθμιση, τα παραπάνω νούμερα θα προσαυξάνονται κατά 5% ανά πενταετία, ενώ θα λαμβάνονται υπόψη παράγοντες όπως η κατάσταση της υγείας του, η ηλικία κ.ά. Με απλά λόγια, ο δανειολήπτης θα πρέπει είτε να βρει τρόπο να αυξάνει τα έσοδά του με την πάροδο των ετών, είτε να συμφωνήσει ότι θα μειώσει τις δαπάνες διαβίωσης, ώστε να θεωρείται ότι μπορεί να συνεχίσει να πληρώνει το δάνειό του στο μέλλον.

Για τον προσδιορισμό της μηνιαίας δόσης, θα προηγείται εκτίμηση της εμπορικής αξίας του ακινήτου και υπολογισμός τού πόσο θα “έπιανε” αν έβγαινε σε πλειστηριασμό. Εκτιμητή μπορούν να προσλάβουν τόσο οι τράπεζες όσο και ο οφειλέτης, ενώ αν οι αποκλίσεις στις εκτιμήσεις της αξίας του ακινήτου είναι σημαντικές, το δικαστήριο θα ορίζει δικό του εκτιμητή.

Προστασία πρώτης κατοικίας για τη “μεσαία τάξη”

Τα παραπάνω ισχύουν και για την συντριπτική πλειονότητα των δανειοληπτών που λόγω εισοδήματος δεν θα μπορούν να ζητήσουν την χρηματοδοτική συνδρομή του κράτους αλλά επιθυμούν να προστατεύσουν μέσω του νόμου Κατσέλη την πρώτη κατοικία τους από τον κίνδυνο πλειστηριασμού, αναβιώνοντας την αποπληρωμή του δανείου τους μέσω σχεδίου διευθέτησης οφειλών στο δικαστήριο.

Και σε αυτές τις περιπτώσεις των δανειοληπτών της “μεσαίας τάξης”, μπορεί να υποβάλλεται αίτηση εκκαθάρισης και σχέδιο διευθέτησης οφειλών στο δικαστήριο μέχρι τις 31 Δεκεμβρίου 2018 προκειμένου να εξαιρεθεί η πρώτη κατοικία από την εκποίηση των υπόλοιπων περιουσιακών στοιχείων. Οι προϋποθέσεις που πρέπει να πληρούνται σωρευτικά είναι:

α) το συγκεκριμένο ακίνητο χρησιμεύει ως κύρια κατοικία του,

β) το μηνιαίο διαθέσιμο οικογενειακό του εισόδημα δεν υπερβαίνει τις εύλογες δαπάνες διαβίωσης, προσαυξημένες κατά 70%. Δηλαδή δεν πρέπει να είναι υψηλότερες από 1.159 ευρώ το μήνα για ένας ενήλικα, 1972 ευρώ για ζευγάρι, 2.448 ευρώ για οικογένεια με ένα παιδί, 2.924 ευρώ για οικογένεια με δύο παιδιά και 3.400 ευρώ το μήνα ή 40.800 ευρώ το χρόνο για πενταμελή οικογένεια κ.ο.κ

γ) η αντικειμενική αξία της κύριας κατοικίας κατά το χρόνο συζήτησης της αίτησης δεν υπερβαίνει τις 180.000 ευρώ για τον άγαμο οφειλέτη, προσαυξημένη κατά 40.000 ευρώ για τον έγγαμο οφειλέτη και κατά 20.000 ευρώ ανά τέκνο και μέχρι τρία τέκνα ή συνολικά έως 280.000 ευρώ για πενταμελείς οικογένειες.

δ) ο οφειλέτης είναι συνεργάσιμος δανειολήπτης, βάσει του Κώδικα Δεοντολογίας Τραπεζών.

Το σχέδιο διευθέτησης οφειλών θα προβλέπει ότι ο οφειλέτης θα καταβάλλει το μέγιστο της δυνατότητας αποπληρωμής του και ότι καταβάλλει ποσό τέτοιο ώστε οι πιστωτές του δεν θα βρεθούν, χωρίς τη συναίνεσή τους, σε χειρότερη οικονομική θέση από αυτήν στην οποία θα βρίσκονταν σε περίπτωση αναγκαστικής εκτέλεσης.

capital.gr