10ετές ομόλογο: Πάνω από 7,6 δισ. ευρώ οι προσφορές – Θεσμικοί επενδυτές το 87,2% των αγοραστών

Χαμηλή απόδοση, υψηλή συμμετοχή, ποιότητα και διασπορά επενδυτών, μεγάλος όγκος προσφορών ήταν τα συστατικά επιτυχίας της χθεσινής επανέκδοσης του κρατικού τίτλου

Άκρως επιτυχημένη από κάθε άποψη ήταν η χθεσινή επανέκδοση (reopening) του 10ετούς ελληνικού ομολόγου το οποίο είχε εκδοθεί τον περασμένο Μάρτιο. Ο Οργανισμός Διαχείρισης Δημοσίου Χρέους (ΟΔΔΗΧ) πέτυχε στην τέταρτη φετινή έξοδό του στις αγορές τρία στα τρία: χαμηλή απόδοση, μεγάλο όγκο προσφορών και εξαιρετικά υψηλή συμμετοχή θεσμικών επενδυτών.

Έτσι, ο υπουργός Οικονομικών Χρήστος Σταϊκούρας θα συμμετάσχει στο σημερινό Eurogroup στο Λουξεμβούργο (στην ατζέντα του οποίου δεν περιλαμβάνεται η Ελλάδα) με τον αέρα της ισχυρής ψήφου εμπιστοσύνης που έδωσε χθες η επενδυτική κοινότητα στην ελληνική οικονομία. Αυτό το θετικό σήμα αναμένεται να συμβάλει και στην αναβάθμιση της πιστοληπτικής αξιολόγησης της χώρας από τους διεθνείς οίκους το επόμενο διάστημα.

Πιο αναλυτικά, η τριπλή επιτυχία του χθεσινού reopening έγκειται στα εξής:

1. Χαμηλή απόδοση: Περιορίστηκε στο 1,5%, που αποτελεί ιστορικό χαμηλό για το Ελληνικό Δημόσιο, όπως τόνισε και ο πρωθυπουργός Κυριάκος Μητσοτάκης σε ανάρτησή του στο twitter, με την οποία συνεχάρη τον ΟΔΔΗΧ και το υπουργείο Οικονομικών «για τις επιτυχημένες προσπάθειές τους». Επιπλέον, ο ΟΔΔΗΧ χρειάστηκε να δώσει στους επενδυτές ως premium, δηλαδή κίνητρο για να μπουν στην έκδοση, ελάχιστες μονάδες βάσης πάνω από την τιμή διαπραγμάτευσης του 10ετούς κρατικού τίτλου στη δευτερογενή αγορά. Η απόδοση του ομολόγου του περασμένου Μαρτίου στη δευτερογενή αγορά κυμάνθηκε χθες από το 1,428% έως το 1,485%, που ήταν και η χθεσινή τιμή κλεισίματος. H επιτυχία είναι ακόμα μεγαλύτερη, εάν ληφθεί υπόψη ότι το 10ετές ομόλογο είχε εκδοθεί πριν από 7 μήνες με απόδοση 3,9%, που τώρα περιορίστηκε κατά 61% περίπου, και ότι τότε το spread (δηλαδή, η διαφορά απόδοσης) σε σύγκριση με το αντίστοιχο γερμανικό ομόλογο έφθανε τις 373 μονάδες βάσης, ενώ τώρα περιορίστηκε στις 209 μονάδες βάσης. Η τιμή διαμορφώθηκε χθες στο 120,686%. Πέρα από την τιμολόγηση, οι υπόλοιποι όροι και χαρακτηριστικά της έκδοσης ήταν ίδια με την αρχική (λήξη στις 12 Μαρτίου 2029 και κουπόνι 3,875%).

2. Μεγάλος όγκος προσφορών: Σύμφωνα με τα τελικά επίσημα στοιχεία του ΟΔΔΗΧ, οι προσφορές ξεπέρασαν τα 7,6 δισ. ευρώ, επιβεβαιώνοντας τη μεγάλη δίψα των επενδυτικών για ελληνικό κρατικό χρέος. Πρόκειται για εξαιρετική επίδοση για reopening. Η αρχική έκδοση του Μαρτίου είχε προσελκύσει προσφορές άνω των 11,8 δισ. ευρώ και είχαν αντληθεί 2,5 δισ. ευρώ.

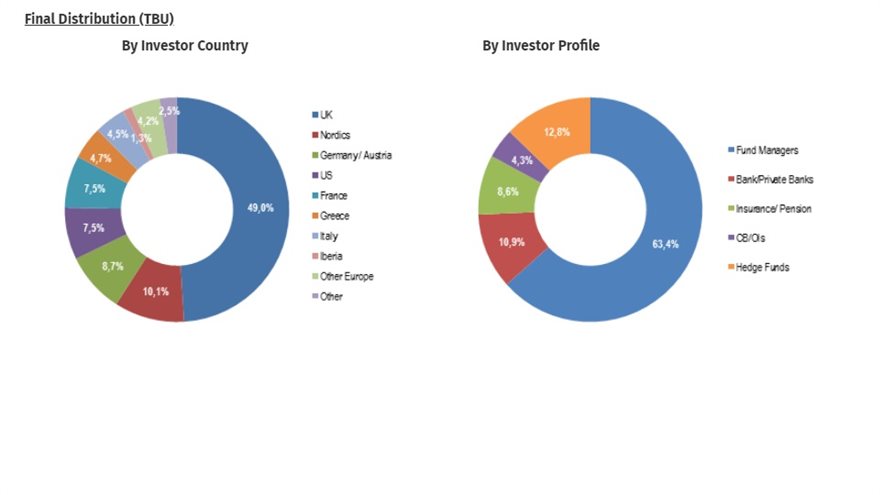

Πηγή γραφήματος: ΟΔΔΗΧ

3. Εξαιρετικά υψηλή συμμετοχή θεσμικών επενδυτών: Το 87,2% της χθεσινής επανέκδοσης καλύφθηκε από θεσμικά χαρτοφυλάκια (real money investors) και μόλις το 12,8% από hedge funds, εδραιώνοντας το καλό προηγούμενο των τελευταίων ομολογιακών εκδόσεων του Ελληνικού Δημοσίου. Τα αντίστοιχα ποσοστά στην αρχική έκδοση του Μαρτίου ήταν 89% και 11%. Σύμφωνα με αναλυτές, είναι ιδιαιτέρως θετικό ότι η κατανομή των επενδυτών με βάση το προφίλ τους ήταν στη επανέκδοση αντίστοιχη της αρχικής έκδοσης. Ο αριθμός των επενδυτών που συμμετείχαν στη χθεσινή συναλλαγή ξεπέρασε τους 250 (αριθμός πολύ υψηλός για reopening), με τη μερίδα του λέοντος να προέρχεται από τις τάξεις των fund managers (63,4%). Ακολούθησαν: hedge funds (12,8%), τράπεζες/ιδιωτικές τράπεζες (10,9%). ασφαλιστικές/συνταξιοδοτικά ταμεία (8,6%), CB/OIs (4,3%). Η συντριπτική πλειονότητα των αγοραστών του χθεσινού ομολόγου –ποσοστό 95,3%– προήλθε από το εξωτερικό. Μόλις το 4,7% ήταν Έλληνες, έναντι 12% στην αρχική έκδοση τον Μάρτιο. Η προέλευση των επενδυτών με κριτήριο τη γεωγραφική κατανομή τους ήταν η ακόλουθη: Βρετανία 49%, Σκανδιναβικά κράτη 10,1%, Γερμανία/Αυστρία 8,7%, ΗΠΑ 7,5%, Γαλλία 7,5%, Ελλάδα 4,7%, Ιταλία 4,5%, Κράτη της Ιβηρικής 1,3%, Υπόλοιπα ευρωπαϊκά κράτη 4,2%, Λοιπές χώρες 2,5%.

Όπως δήλωσε ο υπουργός Οικονομικών Χρήστος Σταϊκούρας, η απόδοση του χθεσινού reopening, η μεγάλη ζήτηση, η σημαντικά πλεονάζουσα κάλυψη και η διασπορά των επενδυτών «καταδεικνύουν ότι πρόκειται για μία εξαιρετικά ποιοτική έκδοση. Η επιτυχής αυτή κίνηση αποδεικνύει ότι η χώρα, με σχέδιο και αποφασιστικότητα, ενισχύει την αξιοπιστία της απέναντι στις διεθνείς αγορές και δημιουργεί, βήμα-βήμα, τις προϋποθέσεις για την επιστροφή της στην πλήρη κανονικότητα».

Στην ανακοίνωσή του για την επανέκδοση του 10ετούς ομολόγου ο ΟΔΔΗΧ τονίζει ότι, σύμφωνα με τη στρατηγική του Ελληνικού Δημοσίου, η έκδοση αυτή μειώνει την εξάρτηση του Δημοσίου από έντοκα γραμμάτια, ενώ αυξάνει τη ρευστότητα του 10ετούς τίτλου αναφοράς και εδραιώνει την ομαλοποίηση της πρόσβασης της Ελλάδας στις αγορές. Η αναφορά αυτή επιβεβαιώνει το χθεσινό πρωινό ρεπορτάζτου protothema.gr, που είχε επισημάνει ότι το reopening του 10ετούς ομολόγου δεν αποσκοπούσε στην άντληση δανειακών πόρων, αλλά στην εδραίωση της τακτικής επαφής με τις αγορές, στη βελτίωση της καμπύλης των αποδόσεων, στη μείωση του μεσοσταθμικού επιτοκίου, στην αύξηση της ρευστότητας τόσο της συγκεκριμένης έκδοσης όσο και της αγοράς των ελληνικών ομολόγων στο σύνολό της, καθώς επίσης στην περαιτέρω διεύρυνση της συμμετοχής θεσμικών επενδυτών στον κατάλογο των κατόχων ελληνικού χρέους και στην αντικατάσταση του βραχυπρόθεσμου χρέους, δηλαδή των εντόκων γραμματίων, με μεσοπρόθεσμο

Όπως εξήγησε χθες το protothema.gr, το Ελληνικό Δημόσιο είχε ήδη καλύψει πριν από τη χθεσινή έξοδο στις αγορές το φετινό πρόγραμμα δανεισμού του, ξεπερνώντας το μάλιστα κατά 500 εκατ. ευρώ: είχε αντλήσει 7,5 δισ. ευρώ από τις αρχές του έτους μέσω των νέων εκδόσεων 5ετούς, 7ετούς και 10ετούς ομολόγου, ενώ προέβλεπε να αντλήσει έως 7 δισ. ευρώ. Με την προσθήκη των 1,5 δισ. ευρώ που αντλήθηκαν από την επανέκδοση του 10ετούς κρατικού τίτλου, ο ΟΔΔΗΧ ανέβασε στα 9 δισ. ευρώ τον φετινό δανεισμό από τις αγορές. Μολονότι η Ελλάδα δεν έχει μπροστά της άμεσες χρηματοδοτικές υποχρεώσεις, καθώς με την πρόωρη αποπληρωμή των 2,9 δισ. ευρώ προς το ΔΝΤ έχει σχεδόν μηδενικές δανειακές υποχρεώσεις για το 2020 και τα ταμειακά διαθέσιμά της επαρκούν για τις χρηματοδοτικές ανάγκες της έως το 2023, η χώρα δεν μπορεί να απουσιάζει από τις αγορές για μεγάλο διάστημα. Αντιθέτως, πρέπει να δημιουργήσει χώρο για συνεχή παρουσία. Στο πλαίσιο αυτό εντάσσονται η χθεσινή κίνηση και η μείωση του στοκ των εντόκων γραμματίων, η οποία έχει ήδη ξεκινήσει με στόχο να περιοριστούν από τα 15,2 δισ. ευρώ σήμερα στα 12,72 δισ. ευρώ έως τα τέλη του 2019 και στα 9,72 δισ. ευρώ το 2020.

Το χρονικό της χθεσινής επανέκδοσης

Σύμφωνα με την επίσημη ανακοίνωση του ΟΔΔΗΧ, το βιβλίο προσφορών άνοιξε χθες στις 10.45 το πρωί (ώρα Ελλάδος), με την αρχική τιμολόγηση της απόδοσης να διαμορφώνεται στο 1,55%. Το ισχυρό ενδιαφέρον για τη συναλλαγή ήταν εμφανές από το ξεκίνημα και έως τις 13.15 (ώρα Ελλάδος) οι προσφορές ξεπερνούσαν τα 5,4 δισ. ευρώ. Η απόδοση διαμορφώθηκε τότε στο 1,5% και το μέγεθος της έκδοσης στα 1,5 δισ. ευρώ. Το βιβλίο έκλεισε στις 15.00 (ώρα Ελλάδος), με τις προσφορές να ξεπερνούν τα 7,6 δισ. ευρώ. Lead managers της χθεσινής έκδοσης ήταν οι BNP Paribas, Citi, Goldman Sachs, HSBC και J.P. Morgan, που είχαν αναλάβει και την αρχική έκδοση στις 5 Μαρτίου.