Πάνω από δύο δισεκατομμύρια οι καταθέσεις των Δωδεκανησίων

Ιανουάριος 31, 2023Σημαντική αύξηση κατά 3,2 δισ. ευρώ στα 141,3 δισ. ευρώ εμφάνισαν οι καταθέσεις νοικοκυριών και επιχειρήσεων τον Δεκέμβριο του 2022, σύμφωνα με τα στοιχεία της Τραπέζης της Ελλάδος, έναντι μείωσης κατά 409 εκατ. ευρώ τον προηγούμενο μήνα, ενώ ο ετήσιος ρυθμός μεταβολής παρέμεινε σχεδόν αμετάβλητος στο 4,4% από 4,2% τον προηγούμενο μήνα.

Οι Νομοί με τα μεγαλύτερα ποσά καταθέσεων

Συνολικά, οι καταθέσεις του ιδιωτικού τομέα κατέγραψαν αύξηση κατά 5 δισ. ευρώ έναντι μείωσης κατά 591 εκατ. ευρώ τον προηγούμενο μήνα, ενώ ο ετήσιος ρυθμός μεταβολής αυξήθηκε σε 4,8% από 4,5% τον προηγούμενο μήνα.

Τα χρηματικά υπόλοιπα των καταθέσεων ανά Περιφερειακή Ενότητα (Νομός) ήταν σε εκατομμύρια ευρώ:

ΑΘΗΝΩΝ 58.599

ΘΕΣΣΑΛΟΝΙΚΗΣ 12.463

ΠΕΙΡΑΙΩΣ 5.739

ΑΝΑΤ. ΑΤΤΙΚΗΣ 5.171

ΗΡΑΚΛΕΙΟΥ 3.163

ΑΧΑΪΑΣ 2.636

ΛΑΡΙΣΑΣ 2.538

ΔΩΔΕΚΑΝΗΣΟΥ 2.112

ΚΥΚΛΑΔΩΝ 2.041

ΙΩΑΝΝΙΝΩΝ 1.942

ΜΑΓΝΗΣΙΑΣ 1.735

ΕΥΒΟΙΑΣ 1.680

ΧΑΝΙΩΝ 1.580

ΜEΣΣΗΝΙΑΣ 1.569

ΚΟΖΑΝΗΣ 1.494

ΑΙΤ/ ΑΚΑΡΝΑΝΙΑΣ 1.483

ΣΕΡΡΩΝ 1.453

ΕΒΡΟΥ 1.347

ΔΥΤ. ΑΤΤΙΚΗΣ 1.338

ΚΑΒΑΛΑΣ 1.302

ΦΘΙΩΤΙΔΑΣ 1.292

ΚΟΡΙΝΘΙΑΣ 1.271

ΤΡΙΚΑΛΩΝ 1.153

ΑΡΚΑΔΙΑΣ 1.110

ΛΕΣΒΟΥ 1.082

ΗΛΕΙΑΣ 1.065

ΗΜΑΘΙΑΣ 1.003

ΛΑΚΩΝΙΑΣ 1.003

ΒΟΙΩΤΙΑΣ 984

ΠΕΛΛΑΣ 976

ΑΡΓΟΛΙΔΑΣ 970

ΚΕΡΚΥΡΑΣ 953

ΔΡΑΜΑΣ 936

ΠΙΕΡΙΑΣ 918

ΚΑΡΔΙΤΣΑΣ 861

ΛΑΣΙΘΙΟΥ 855

ΧΙΟΥ 784

ΡΕΘΥΜΝΗΣ 744

ΞΑΝΘΗΣ 732

ΧΑΛΚΙΔΙΚΗΣ 731

ΡΟΔΟΠΗΣ 723

ΑΡΤΑΣ 633

ΠΡΕΒΕΖΗΣ 592

ΘΕΣΠΡΩΤΙΑΣ 532

ΚΕΦΑΛΛΗΝΙΑΣ 513

ΚΙΛΚΙΣ 473

ΚΑΣΤΟΡΙΑΣ 467

ΖΑΚΥΝΘΟΥ 423

ΣΑΜΟΥ 388

ΦΛΩΡΙΝΑΣ 373

ΓΡΕΒΕΝΩΝ 317

ΛΕΥΚΑΔΑΣ 297

ΦΩΚΙΔΑΣ 256

ΕΥΡΥΤΑΝΙΑΣ 140

Δάνεια: ο ρυθμός μεταβολής

Στο σκέλος των δανείων o ετήσιος ρυθμός μεταβολής της συνολικής χρηματοδότησης του ιδιωτικού τομέα αυξήθηκε σε 6,3% από 5,0% τον προηγούμενο μήνα.

Η μηνιαία καθαρή ροή της συνολικής χρηματοδότησης προς τον ιδιωτικό τομέα ήταν θετική κατά 2.838 εκατ. ευρώ, έναντι θετικής καθαρής ροής 82 εκατ. ευρώ τον προηγούμενο μήνα.

Η μηνιαία καθαρή ροή της χρηματοδότησης προς τις επιχειρήσεις, τον Δεκέμβριο του 2022, ήταν θετική κατά 2.949 εκατ. ευρώ, έναντι θετικής καθαρής ροής 44 εκατ. ευρώ τον προηγούμενο μήνα, ενώ ο ετήσιος ρυθμός μεταβολής αυξήθηκε σε 12,3% από 10,4% τον προηγούμενο μήνα.

Ειδικότερα, ο ετήσιος ρυθμός μεταβολής της χρηματοδότησης των μη χρηματοπιστωτικών επιχειρήσεων (ΜΧΕ) αυξήθηκε σε 11,8% από 10,0% τον προηγούμενο μήνα.

Η μηνιαία καθαρή ροή της χρηματοδότησής τους ήταν θετική κατά 2.301 εκατ. ευρώ, έναντι θετικής καθαρής ροής 34 εκατ. ευρώ τον προηγούμενο μήνα. Ο ετήσιος ρυθμός μεταβολής της χρηματοδότησης των ασφαλιστικών επιχειρήσεων και των λοιπών χρηματοπιστωτικών ιδρυμάτων αυξήθηκε σε 16,6% από 14,5% τον προηγούμενο μήνα.

Η μηνιαία καθαρή ροή της χρηματοδότησής τους ήταν θετική κατά 647 εκατ. ευρώ, έναντι θετικής καθαρής ροής 10 εκατ. ευρώ τον προηγούμενο μήνα.

Αρνητική κατά 132 εκατ. ευρώ ήταν η μηνιαία καθαρή ροή της χρηματοδότησης προς τους ιδιώτες και τα ιδιωτικά μη κερδοσκοπικά ιδρύματα το Δεκέμβριο του 2022, έναντι θετικής καθαρής ροής 45 εκατ. ευρώ τον προηγούμενο μήνα.

Συγκεκριμένα, η καθαρή ροή των στεγαστικών δανείων ήταν αρνητική κατά 42 εκατ. ευρώ και των καταναλωτικών δανείων αρνητική κατά 87 εκατ. ευρώ.

Πηγή: parapolitika.gr

Από σκάνερ οι τραπεζικές καταθέσεις

Σεπτέμβριος 02, 2022Σε διπλό ηλεκτρονικό ελεγκτικό κλοιό μπαίνουν οι τραπεζικές καταθέσεις και οι πιστωτικές κάρτες εκατοντάδων χιλιάδων πολιτών, καθώς εντείνονται οι προσπάθειες των αρμόδιων Αρχών του κράτους για τον εντοπισμό περιπτώσεων παράνομου πλουτισμού και ξεπλύματος μαύρου ή βρόμικου χρήματος.

Οι φοροελεγκτικές υπηρεσίες της Ανεξάρτητης Αρχής Δημοσίων Εσόδων και η Αρχή για την Καταπολέμηση της Νομιμοποίησης Εσόδων από Εγκληματικές Δραστηριότητες έχουν πλέον τη δυνατότητα να διασυνδέονται ηλεκτρονικά με το τραπεζικό σύστημα, να λαμβάνουν άμεσα πληροφορίες για τις κινήσεις των τραπεζικών λογαριασμών και των πιστωτικών καρτών των φορολογουμένων και να εντοπίζουν και να ελέγχουν εξονυχιστικά όσους θεωρούνται ύποπτοι για οικονομικά εγκλήματα και άλλες παράνομες δραστηριότητες που αποφέρουν οικονομικά οφέλη.

Σε βάθος δεκαετίας

Οι κινήσεις των τραπεζικών λογαριασμών και των πιστωτικών καρτών των ύποπτων φορολογουμένων μπορούν πλέον να παρακολουθούνται σε βάθος δεκαετίας και να συγκρίνονται με τα δεδομένα των φορολογικών τους δηλώσεων και τις πληροφορίες για την κινητή και ακίνητη περιουσία τους. Τα συμπεράσματα που προκύπτουν από τις διασταυρώσεις αξιοποιούνται για τη διενέργεια φορολογικών ελέγχων από τις υπηρεσίες της ΑΑΔΕ, ενώ σύντομα θα χρησιμοποιούνται και από την Αρχή για την Καταπολέμηση της Νομιμοποίησης Εσόδων από Εγκληματικές Δραστηριότητες στους ελέγχους των δηλώσεων περιουσιακής κατάστασης (των δηλώσεων «πόθεν έσχες») που οφείλουν να υποβάλλουν δημόσιοι λειτουργοί και άλλες κατηγορίες φορολογουμένων (στελέχη μεγάλων επιχειρήσεων, στελέχη Μέσων Μαζικής Ενημέρωσης και δημοσιογράφοι).

Ο… μηχανισμός

Ειδικότερα:

1 Ο εντοπισμός των φορολογικών υποθέσεων με αυξημένες πιθανότητες διαπίστωσης παράνομης προσαύξησης περιουσίας και μεγάλης φοροδιαφυγής γίνεται πλέον από τις φοροελεγκτικές υπηρεσίες της ΑΑΔΕ με τη χρησιμοποίηση ενός ειδικού λογισμικού για την αυτοματοποίηση των διασταυρώσεων δεδομένων μεταξύ τραπεζικών καταθέσεων και δηλώσεων φορολογίας εισοδήματος. Το λογισμικό παρέχει τη δυνατότητα στις εν λόγω υπηρεσίες της ΑΑΔΕ να προχωρούν στο «σάρωμα» των κινήσεων των τραπεζικών λογαριασμών των φυσικών προσώπων και να ξεχωρίζουν εύκολα τις περιπτώσεις εκείνες που τα ποσά των πρωταρχικών καταθέσεων είναι πολύ μεγάλα σε σύγκριση με τα εισοδήματα που έχουν συμπεριλάβει οι φορολογούμενοι αυτοί στις φορολογικές δηλώσεις των ιδίων ετών. Ετσι οι φοροελεγκτικές υπηρεσίες μπορούν εύκολα να εντοπίζουν τις κατ’ αρχάς αδικαιολόγητες διαφορές χρηματικών ποσών μεταξύ πρωτογενών καταθέσεων και δηλωθέντων εισοδημάτων.

Ουσιαστικά, με το λογισμικό αυτό, τα στοιχεία από τις κινήσεις των τραπεζικών λογαριασμών χιλιάδων φυσικών προσώπων με μεγάλα ποσά αναλήψεων και καταθέσεων μέσα στην τελευταία πενταετία διασταυρώνονται, αυτόματα και με μεγάλη ασφάλεια αξιοπιστίας, με τα ποσά των δηλωθέντων εισοδημάτων τους στα αντίστοιχα έτη, προκειμένου να ξεχωρίζουν οι πλέον ενδιαφέρουσες υποθέσεις και να επιλέγονται με βάση συγκεκριμένα κριτήρια ανάλυσης κινδύνου για πλήρη έλεγχο.

2 Με τη διάταξη του άρθρου 18 του ν. 4734/2020, η οποία ψηφίστηκε και τέθηκε σε ισχύ πριν από δύο χρόνια, παρέχεται η δυνατότητα στις φορολογικές αρχές και την Αρχή για την Καταπολέμηση της Νομιμοποίησης Εσόδων από Εγκληματικές Δραστηριότητες να «σαρώνουν» όλες τις κινήσεις τις οποίες πραγματοποίησαν σε βάθος δεκαετίας οι φορολογούμενοι μέσω των τραπεζικών καταθετικών λογαριασμών, των λογαριασμών εξυπηρέτησης δανείων και των πιστωτικών καρτών τους. Ετσι έχουν τη δυνατότητα να εντοπίζουν εύκολα και γρήγορα τα φυσικά πρόσωπα που έχουν διαπράξει οικονομικά εγκλήματα και άλλα αδικήματα του Ποινικού Κώδικα, συνδεόμενα άμεσα ή έμμεσα με ξέπλυμα μαύρου ή βρόμικου χρήματος.

Προσυμπληρωμένα «πόθεν έσχες»

Εξάλλου, με τις διατάξεις ενός νέου νομοσχεδίου του υπουργείου Δικαιοσύνης, το οποίο παρουσίασε πρόσφατα στο Υπουργικό Συμβούλιο ο αρμόδιος υπουργός Κώστας Τσιάρας, οι δηλώσεις περιουσιακής κατάστασης («πόθεν έσχες») που υποχρεούνται να υποβάλλουν κάθε χρόνο εκατοντάδες χιλιάδες δημόσιοι λειτουργοί, δημόσιοι υπάλληλοι, στελέχη εταιριών, στελέχη Μέσων Μαζικής Ενημέρωσης και δημοσιογράφοι, θα είναι προσυμπληρωμένες και με τα στοιχεία για τα υπόλοιπα των τραπεζικών λογαριασμών, των λογαριασμών εξυπηρέτησης δανείων και των πιστωτικών καρτών των υπόχρεων υποβολής, καθώς οι τράπεζες θα είναι υποχρεωμένες να έχουν αποστείλει τα σχετικά στοιχεία απευθείας στη Γενική Γραμματεία Πληροφοριακών Συστημάτων Δημόσιας Διοίκησης (ΓΓΠΣΔΔ), που είναι αρμόδια για τη διαχείριση της ηλεκτρονικής εφαρμογής υποβολής δηλώσεων «πόθεν έσχες».

Η νέα αυτή υποχρέωση των τραπεζών θα έχει ως πρακτική συνέπεια οι υπόχρεοι υποβολής των δηλώσεων να απαλλαγούν από την υποχρέωση συλλογής βεβαιώσεων από τις τράπεζες για τα υπόλοιπα των καταθέσεών τους, των λογαριασμών εξυπηρέτησης δανείων τους και των πιστωτικών τους καρτών, αφού και αυτά τα αναγκαία στοιχεία της δήλωσης θα αποτυπώνονται αυτόματα σ’ αυτήν, δηλαδή θα είναι προσυμπληρωμένα από τη ΓΓΠΣΔΔ.

Ετσι, κάθε υπόχρεος δεν θα χρειάζεται πια να συμπληρώσει κάτι στη δήλωσή του, αλλά θα αρκεί απλώς να συναινέσει για την υποβολή της όπως είναι προσυμπληρωμένη!

Ευκολότεροι έλεγχοι

Ουσιαστικά, η ΓΓΠΣΔΔ και εν συνεχεία οι υπηρεσίες της Αρχής για την Καταπολέμηση της Νομιμοποίησης Εσόδων από Εγκληματικές Δραστηριότητες, στις οποίες υποβάλλονται οι δηλώσεις «πόθεν έσχες», θα γνωρίζουν επακριβώς τα υπόλοιπα των τραπεζικών λογαριασμών και των πιστωτικών καρτών εκατοντάδων χιλιάδων υπόχρεων φορολογουμένων. Ετσι, οι ελεγκτικές αυτές υπηρεσίες, έχοντας στη διάθεσή τους τα στοιχεία αυτά και αξιοποιώντας και όλες τις άλλες πληροφορίες τις οποίες μπορούν εύκολα να λαμβάνουν για τις κινήσεις των τραπεζικών λογαριασμών των υπόχρεων σε βάθος δεκαετίας, θα διενεργούν πιο γρήγορα και με αυτοματοποιημένες διαδικασίες τους ελέγχους στις δηλώσεις «πόθεν έσχες» χιλιάδων υπόχρεων.

Οι νέες αυτές δυνατότητες θα συμβάλουν στην αύξηση του αριθμού των κατ’ έτος ελεγχομένων δηλώσεων, μέσω της εισαγωγής κριτηρίων που θα θέτει η Επιτροπή Ελέγχου και μέσω της καθιέρωσης ελάχιστου ποσοστού (πλαφόν) ελεγχόμενων υποθέσεων.

https://eleftherostypos.gr/oikonomia/apo-skaner-oi-trapezikes-katatheseis

Νομική ασπίδα στις καταθέσεις: Πώς θα μπλοκάρουν οι αρχές τους επιτήδειους

Φεβρουάριος 20, 2022Υψώνουν νομική ασπίδα κατά της ηλεκτρονικής απάτης και δρομολογούν το επόμενο διάστημα νέα μέτρα για την πάταξη του φαινομένου

Του Γιωργου Μανέττα

Πολυμέτωπο αγώνα εναντίον της ηλεκτρονικής απάτης και των επιτήδειων που «αρπάζουν» χρήματα από τραπεζικούς λογαριασμούς ανυποψίαστων καταναλωτών έχουν κηρύξει από κοινού πολιτεία και τράπεζες. Η κινητοποίηση των αρμόδιων αρχών και των εμπλεκομένων φορέων έχει αποδώσει ήδη τους πρώτους καρπούς καθώς σύμφωνα με καλά πληροφορημένες πηγές παρατηρείται σημαντική μείωση του ρυθμού αύξησης των κρουσμάτων. Παράλληλα, εξαρθρώθηκαν δύο σπείρες που εξαπατούσαν ανυποψίαστους καταναλωτές και άρπαζαν χρήματα από τους τραπεζικούς λογαριασμούς τους.

«Εχουμε αντιληφθεί πλήρως τον τρόπο που λειτουργούν και είμαστε έτοιμοι να καλύψουμε κάθε τρωτότητα του παραγωγικού κυκλώματος» υπογραμμίζουν χαρακτηριστικά οι ίδιες πηγές. Μετά τις πρώτες «γρήγορες νίκες», δρομολογούνται νέα μέτρα με διττό σκοπό: τη νομική θωράκιση του συστήματος και την ενημέρωση του καταναλωτικού κοινού. Στοιχείο εξαιρετικά κρίσιμο για την πάταξη του φαινομένου.

Ειδικότερα, η βεντάλια των μέτρων που αναμένεται να ενεργοποιηθούν το αμέσως επόμενο διάστημα βασίζεται στους εξής πυλώνες:

1. Ενημέρωση των πολιτών

Νέα ενημερωτική καμπάνια μεγαλύτερης έκτασης και έντασης στα ΜΜΕ αναφορικά με τις διαδικτυακές απάτες και συγκεκριμένα τις απάτες τύπου phishing (είναι η πλέον δημοφιλής και διαδεδομένη μορφή απάτης που χρησιμοποιούν οι επιτήδειοι). Η καμπάνια αναμένεται να τρέξει στο τέλος του μήνα και το μήνυμα θα στοχεύει στην ευαισθητοποίηση του κοινού, προκειμένου να αποφεύγει να δίνει στοιχεία που σχετίζονται με την εκτέλεση τραπεζικών συναλλαγών, όπως ο προσωπικός κωδικός (PIN) σε τρίτους.

«Ακόμη και οι τράπεζες δεν θα ζητήσουν ποτέ τους κωδικούς, όποιος τους ζητάει πρέπει να τον απορρίπτουν» υπογραμμίζουν πηγές που γνωρίζουν και προτρέπουν τους καταναλωτές να σκέφτονται διπλά, λέγοντας χαρακτηριστικά: «μια παύση αρκεί». Σε αυτό συμπυκνώνεται και ο πυρήνας του μηνύματος που θέλουν να περάσουν οι Αρχές. Σπεύδουν μάλιστα να προσθέτουν οτι είναι σημαντικό να γνωρίζουν οι καταναλωτές ότι μια συναλλαγή που έχει ολοκληρωθεί ύστερα από ισχυρή ταυτοποίηση του πελάτη (π.χ. με την παροχή username και password και του κωδικού μιας χρήσης – OTP) δεν αποζημιώνεται. Και αυτό γιατί συνιστά αμέλεια του καταναλωτή».

2. Νομοθετικό πλαίσιο

Δημιουργία νομοθετικού πλαισίου, ώστε οι τράπεζες να αποκτήσουν τα κατάλληλα νομικά εργαλεία και να παρεμβαίνουν με διάφορους τρόπους όταν εντοπίζουν ύποπτες κινήσεις στους λογαριασμούς. Αυτή τη στιγμή υπάρχουν περιπτώσεις που οι τράπεζες δεν μπορούν να μπλοκάρουν τη μεταφορά χρημάτων παρότι έχουν εντοπίσει «ύποπτη» κίνηση. Επιπλέον, για να ανακτήσουν χρήματα από συναλλαγή ακόμη και αν την αμφισβητούν, χρειάζονται τη συναίνεση του δικαιούχου του λογαριασμού. Χωρίς αυτήν δεν μπορούν να κάνουν τίποτα με το ισχύον καθεστώς.

Πληροφορίες αναφέρουν ότι η νομική «ασπίδα» που επιχειρείται να απλωθεί στοχεύει κυρίως στους mule accounts («σιωπηλούς λογαριασμούς»), οι οποίοι αποτελούν το βασικό όχημα υλοποίησης μιας απάτης. Οι mule accounts είναι τραπεζικοί λογαριασμοί που ανήκουν σε φυσικά πρόσωπα και αναλαμβάνουν ρόλο μεσάζοντα μεταξύ των θυμάτων και των οργανωμένων κυκλωμάτων.

Αυτό το καταφέρνουν μέσα από διαδοχικές ηλεκτρονικές μεταφορές σε πολλές τράπεζες ή μέσα από ανάληψη μετρητών. Οι κάτοχοι των mule accounts μπορεί να ανήκουν σε κυκλώματα ή να έχουν πέσει και οι ίδιοι θύματα και δεν έχουν αντιληφθεί ότι συμμετέχουν σε απάτη. Μέσω αυτών, οι επιτήδειοι μπορούν και διατηρούν τη ανωνυμία τους και καταφέρνουν να «ξεπλένουν» τα χρήματα που έκλεψαν.

3. Συνεργασία µε αστυνομία

Εντατικοποίηση της συνεργασίας των τραπεζών με τις αστυνομικές αρχές. Πρόσφατα εξαρθρώθηκαν δυο διεθνείς «σπείρες», μετά από συντονισμένες προσπάθειες των ευρωπαϊκών αστυνομικών και δικαστικών αρχών. Την ίδια στιγμή, οι τράπεζες φροντίζουν να προσαρμόζουν διαρκώς τους μηχανισμούς τους στις καινούργιες μορφές απάτης, αφού οι επιτήδειοι εφευρίσκουν διαρκώς νέους τρόπους για να «χτυπήσουν» στο εκάστοτε αδύναμο σημείο του συστήματος.

Υπενθυμίζεται ότι προκειμένου να παταχθούν οι ηλεκτρονικές απάτες, οι οποίες αυξήθηκαν στη διάρκεια των lockdowns (όταν και μεγάλωσε απότομα ο αριθμός όσων χρησιμοποίησαν το e-banking), συστήθηκε ειδική ομάδα εργασίας στο υπουργείο Προστασίας του Πολίτη τον περασμένο Νοέμβριο, με τον συντονισμό της Ελληνικής Αστυνομίας, της Τράπεζας της Ελλάδος, της Ενωσης Ελληνικών Τραπεζών και άλλων συναρμόδιων υπηρεσιών.

Η συγκεκριμένη ομάδα έχει συνεδριάσει μέχρι στιγμής τρεις φορές, λαμβάνοντας και υλοποιώντας ήδη δύο πολύ στοχευμένα μέτρα:

1. Ενημερωτική καμπάνια και

2. Βελτίωση της λειτουργίας των τηλεφωνικών κέντρων τραπεζών, ώστε οι πελάτες που καταγγέλλουν περιστατικά ηλεκτρονικής απάτης να εξυπηρετούνται κατά προτεραιότητα σε 24η βάση.

Το προφίλ των θυμάτων: Πώς γίνεται το «ψάρεμα» των καταναλωτών

Πολλά και διαφορετικά μέσα «επιστρατεύουν» οι επιτήδειοι για να εξαπατήσουν τους ανυποψίαστους καταναλωτές και να αρπάξουν χρήματα από τους τραπεζικούς λογαριασμούς τους. Μερικά από αυτά είναι τα εικονικά ηλεκτρονικά καταστήματα (e-commerce fraud), τα πλαστά τιμολόγια (invoice fraud) και η χρήση κακόβουλου λογισμικού για να υποκλέψουν προσωπικά στοιχεία (malwares).

Ωστόσο, η πιο διαδεδομένη μέθοδος απάτης είναι το λεγόμενο «ηλεκτρονικό ψάρεμα» ή αλλιώς phishing. Βασίζεται στη μαζική αποστολή μηνυμάτων προς τα υποψήφια θύματα (από την υποτιθέμενη τράπεζά τους), στα οποία συνήθως αποτυπώνεται μια ψευδής κατάσταση έκτακτης ανάγκης, όπως κλείδωμα λογαριασμού, υποκλοπή κάρτας, απόπειρα συναλλαγής μεγάλου ποσού. Ο καταναλωτής καλείται μέσω ηλεκτρονικού συνδέσμου να επισκεφθεί την πλαστή ιστοσελίδα της τράπεζάς του και να καταχωρίσει σε πρώτο χρόνο τα στοιχεία του (username/password) και σε δεύτερο χρόνο τον κωδικό μιας χρήσης που θα λάβει στη φορητή συσκευή του (SMS-OTP), προκειμένου να προχωρήσει στα επόμενα βήματα.

Η πλαστή ιστοσελίδα ελέγχεται από τους επιτηδείους, οι οποίοι σε σύντομο χρόνο αξιοποιούν τα στοιχεία που δόθηκαν για την πιστοποίηση της αυθεντικότητας και προχωρούν σε μεταφορές κεφαλαίων προς τραπεζικούς λογαριασμούς τρίτων (mule accounts), οι οποίοι συνήθως βρίσκονται σε ιδρύματα τρίτων χωρών. Το θύμα θα αντιληφθεί την απάτη μόνο εάν δώσει τη δέουσα προσοχή στα μηνύματα ειδοποίησης που έρχονται για τη μεταφορά κεφαλαίων ή αν συνδεθεί άμεσα ο ίδιος στο e-banking του και διαπιστώσει ότι χρήματα από τον λογαριασμό του έκαναν «φτερά»… Η συγκεκριμένη μέθοδος έχει και παραλλαγές. Μία από αυτές είναι η αποστολή mail ή SMS που περιλαμβάνει έναν σύνδεσμο, στον οποίο καλείται να κάνει «κλικ» ο καταναλωτής.

Πηγή in.gr

Η «πίτα» των καταθέσεων: Ποιοι είναι οι νομοί με τα πιο… γερά πορτοφόλια

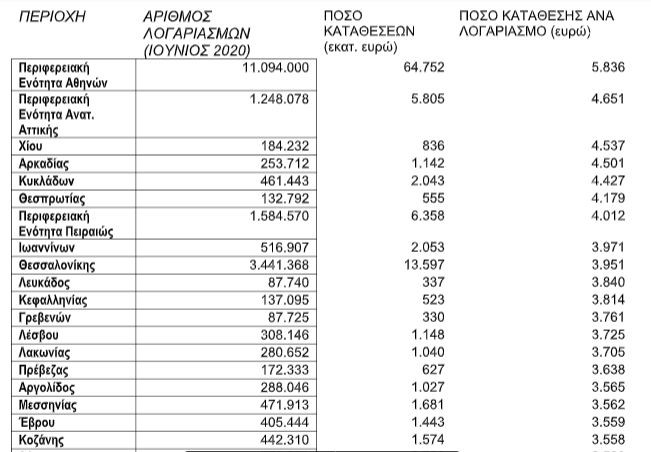

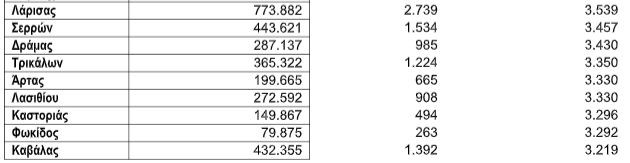

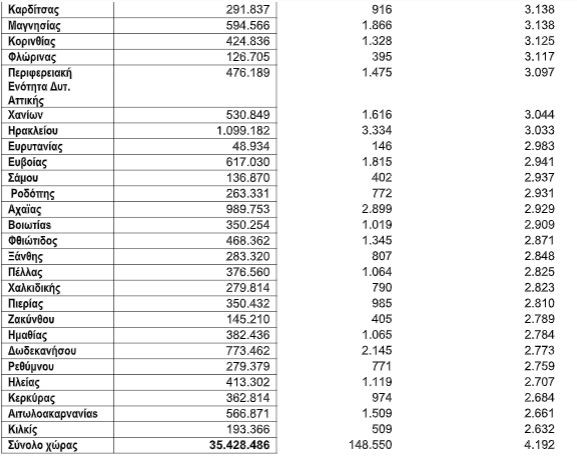

Σεπτέμβριος 01, 2020Στο σύνολο της χώρας, οι εν ενεργεία τραπεζικοί λογαριασμοί ανέρχονται σε 35,4 εκατομμύρια με το μέσο ποσό να κυμαίνεται στα 4.192 ευρώ – Δείτε πίνακες

Ειδικότερα, όπως προκύπτει από τα επικαιροποιημένα στοιχεία της Τράπεζας της Ελλάδος (ΤτΕ) για τις καταθέσεις ανά Νομό, το μέσο ποσό όσων ζουν στο κέντρο της πρωτεύουσας προσέγγιζε τον περασμένο Ιούνιο τα 6.000 ευρώ, με τον αριθμό των λογαριασμών να ξεπερνά το επίμαχο διάστημα τα 11 εκατομμύρια.

Στη δεύτερη θέση βρίσκονται οι διαμένοντες στα ανατολικά της Αττικής, με ποσά καταθέσεων περί τα 5,8 εκατ. ευρώ ή 4.651 ευρώ/λογαριασμό, ενώ ακολουθούν οι Χιώτες, με μέση κατάθεση 4.537 ευρώ σε σύνολο 184.232 λογαριασμών.

Στον αντίποδα, τα πιο χαμηλά ποσά αποταμιεύσεων/λογαριασμών καταγράφουν όσοι κατοικούν στους Νομούς Κιλκίς (2.632 ευρώ), Αιτωλοακαρνανίας (2.661 ευρώ), Κέρκυρας (2.684 ευρώ), Ηλείας (2.707 ευρώ) και Ρεθύμνου (2.759 ευρώ).

Στο σύνολο της χώρας, οι εν ενεργεία τραπεζικοί λογαριασμοί είναι σήμερα 35,4 εκατομμύρια, με το μέσο ποσό να κυμαίνεται στα 4.192 ευρώ. Σε αντίθεση, πάντως, με παλαιότερες έρευνες, που ήθελαν τις προθεσμιακές καταθέσεις να αποτελούν το αγαπημένο «καταφύγιο» των Ελλήνων, αυτές εμφανίζονται μειωμένες σε εξαμηνιαία βάση (από 48,8 δισ. ευρώ τον Δεκέμβριο του 2019 σε 45,9 δισ. ευρώ τον περασμένο Ιούνιο). Το ταμιευτήριο εξακολουθεί να κατέχει τη μερίδα του λέοντος, με 61,2 δισ. ευρώ, ενώ αυξητική είναι η τάση και στις όψεως.

Μέσα σε έναν μήνα, πάντως, οι αποταμιεύσεις των ιδιωτών – νοικοκυριών και επιχειρήσεων – ενισχύθηκαν κατά 3,3 δισ. ευρώ, «αγγίζοντας» τα 151,4 δισ. ευρώ. Σε ετήσια βάση η αύξηση διαμορφώθηκε σε 9,5%, γεγονός, που αποδίδεται αφενός, στα μέτρα για τη στήριξη της οικονομίας, που έλαβε η κυβέρνηση, με αφορμή το ξέσπασμα της πανδημίας και αφετέρου, στη μείωση της κατανάλωσης.

«Από την πρώτη στιγμή υπήρξε πρόβλεψη για την αναστολή των υποχρεώσεων των ιδιωτών, τόσο προς την εφορία και τα ασφαλιστική ταμεία, όσο και προς τις τράπεζες (σ.σ. σύμφωνα με τα στοιχεία των τεσσάρων συστημικών Ομίλων, μέχρι και τον Ιούλιο του 2020 μπήκαν σε αναστολή δάνεια, ύψους 19,7 δισ. ευρώ.

Πιο αναλυτικά, τα δάνεια αυτά αφορούν σε στεγαστικά (8,7 δισ. ευρώ), προς Μη Χρηματοπιστωτικές Επιχειρήσεις (7,9 δισ. ευρώ), καταναλωτικά (1,7 δισ. ευρώ), προς ελεύθερους επαγγελματίες, αγρότες και ατομικές επιχειρήσεις (1,4 δισ. ευρώ) και λοιπά δάνεια προς νοικοκυριά (τρία εκατ. ευρώ)», σχολιάζουν στο ΝΜ αρμόδιες πηγές και συνεχίζουν: «Τα αυστηρά περιοριστικά μέτρα, που επιβλήθηκαν λόγω της πανδημίας, περιόρισαν τις δαπάνες για μία σειρά από προϊόντα και υπηρεσίες για τα νοικοκυριά, ενώ πολλές επιχειρήσεις περιόρισαν τη δραστηριότητα και, άρα, τα έξοδά τους ή τα όποια επενδυτικά τους σχέδια».

Πηγή : newmoney.gr

Πηγή : newmoney.gr

Μαζεύουν για να έχουν: Πώς ο κορονοϊός εκτίναξε τις καταθέσεις στις τράπεζες

Αύγουστος 31, 2020Η κρίση του κορονοϊού έχει οδηγήσει στο φαινομενικά παράδοξο φαινόμενο της μεγάλης αύξησης των τραπεζικών καταθέσεων σε μία περίοδο μειωμένης οικονομικής δραστηριότητας.

Τα τελευταία στοιχεία έδειξαν εκτίναξη των ιδιωτικών καταθέσεων στην Ελλάδα και γενικότερα την Ευρωζώνη μετά τον Μάρτιο, όταν ελήφθησαν τα πρώτα μέτρα για τον περιορισμό της εξάπλωσης της COVID-19. Σύμφωνα με στοιχεία της Τράπεζας της Ελλάδος και της Ευρωπαϊκής Κεντρικής Τράπεζας, οι ιδιωτικές καταθέσεις αυξήθηκαν τον Ιούλιο στην Ελλάδα και την Ευρωζώνη με ρυθμούς 9,5% και 10,3%, αντίστοιχα, που είναι οι υψηλότεροι που έχουν καταγραφεί για περισσότερο από μία δεκαετία. Η εξέλιξη αυτή έχει την εξήγησή της στα μέτρα για τη στήριξη της οικονομίας που έλαβαν οι κυβερνήσεις στην Ελλάδα και αλλού στην Ευρωζώνη καθώς και στα μέτρα της Ευρωπαϊκής Κεντρικής Τράπεζας για την ενίσχυση της ρευστότητας.

Σε ένα σημαντικό βαθμό οφείλεται και στη μείωση της κατανάλωσης των νοικοκυριών, καθώς τμήματα της οικονομίας – από τα καφέ και τα εστιατόρια έως τα ξενοδοχεία – ήταν κλειστά στη διάρκεια της καραντίνας, ενώ και οι επιχειρήσεις ανέβαλαν, όπως συμβαίνει σε τέτοιες περιπτώσεις, την υλοποίηση επενδυτικών σχεδίων τους μέχρι να ξεκαθαρίσει η κατάσταση. Σε σημαντικό ποσοστό, τα νοικοκυριά και οι επιχειρήσεις ενίσχυσαν τη ρευστότητά τους μέσω της αύξησης των καταθέσεων όψεως που έχουν στις τράπεζες, οι οποίες μπορούν να αναληφθούν άμεσα. Οι αυξημένες καταθέσεις μπορεί να αποτελούν ένα στήριγμα για τις επιχειρήσεις και τα νοικοκυριά για να ανταποκριθούν σε υποχρεώσεις τους έναντι του δημοσίου και των τραπεζών που ανεστάλησαν στη διάρκεια της πανδημίας ή να εκπληρώνουν την ανάγκη τους για να αισθάνονται αυτά μεγαλύτερη ασφάλεια. Μπορεί επίσης να χρηματοδοτήσουν μία αύξηση της κατανάλωσης ή των επενδύσεων τους. Στον βαθμό που θα συμβεί το τελευταίο, αναμένεται να ενισχυθεί και η ανάκαμψη της οικονομίας που σημειώνεται μετά την άρση της καραντίνας τόσο στην Ελλάδα όσο και στην Ευρωζώνη.

Τα στοιχεία δείχνουν ότι οι καταθέσεις των νοικοκυριών και των επιχειρήσεων αυξήθηκαν στην Ελλάδα περίπου ομοιόμορφα σε απόλυτα ποσά σε σύγκριση με ένα χρόνο πριν, αλλά ποσοστιαία η αύξηση ήταν μεγαλύτερη για τις επιχειρήσεις που έχουν σημαντικά μικρότερο μερίδιο στη συνολική πίτα των ιδιωτικών καταθέσεων. Oι καταθέσεις των νοικοκυριών αυξήθηκαν τον Ιούλιο με ετήσιο ρυθμό 6%, ενώ στην Ευρωζώνη το αντίστοιχο ποσοστό αύξησης ήταν ελαφρά υψηλότερο (7,4%). Τα μέτρα για τη στήριξη της απασχόλησης και των εισοδημάτων που έλαβε η κυβέρνηση συνέβαλαν στην εξέλιξη αυτή, όπως και τα μέτρα για την αναστολή υποχρεώσεων στην εφορία, τα ταμεία και τις τράπεζες. Τα νοικοκυριά αύξησαν τον Ιούλιο τις καταθέσεις όψεως και ταμιευτηρίου κατά 511 και 579 εκατ. ευρώ, αντίστοιχα, ενώ μείωσαν τις καταθέσεις προθεσμίας τους, οι οποίες προσφέρουν, έστω και χαμηλό, επιτόκιο, κατά 421 εκατ. ευρώ. Αντίστοιχη ήταν η εξέλιξη και στην Ευρωζώνη, όπου τα νοικοκυριά αύξησαν τις καταθέσεις όψεως και ταμιευτηρίου κατά 50 και 9 δισ. ευρώ, αντίστοιχα, ενώ μείωσαν τις καταθέσεις προθεσμίας κατά 6 δισ. ευρώ.

Οι καταθέσεις των ελληνικών επιχειρήσεων αυξήθηκαν με ετήσιο ρυθμό 28,7% τον Ιούλιο. Η ενίσχυση αυτή αντανακλά, εκτός από τα μέτρα για την αναστολή υποχρεώσεων του έναντι του δημοσίου και των τραπεζών και τα μέτρα για την ενίσχυσή της ρευστότητάς τους, όπως είναι η επιστρεπτέα προκαταβολή και τα δάνεια με εγγύηση του δημοσίου. Τα δάνεια προς τις επιχειρήσεις αυξάνονται σταθερά τους τελευταίους μήνες, με τον ρυθμό να φθάνει το 6,5% σε ετήσια βάση τον Ιούλιο, σύμφωνα με στοιχεία της ΤτΕ. Οι επιχειρήσεις αύξησαν τον Ιούλιο τόσο τις καταθέσεις όψεως (κατά περίπου 1,4 δισ. ευρώ) όσο και τις καταθέσεις προθεσμίας κατά 1,1 δισ. ευρώ. Αντίστοιχα, στην Ευρωζώνη οι επιχειρήσεις αύξησαν τις καταθέσεις όψεως και τις καταθέσεις προθεσμίας κατά 21,4% και 27,2%, αντίστοιχα.

Πηγή: ΑΠΕ-ΜΠΕ