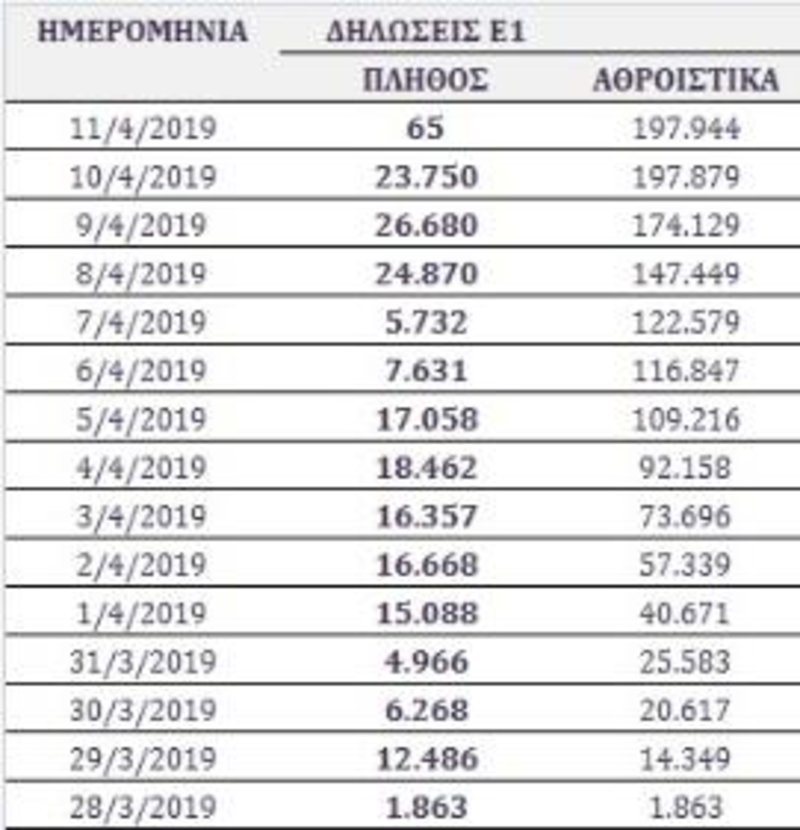

Τις 200.000 «αγγίζουν» πλέον οι φορολογικές δηλώσεις, με το έντυπο Ε1, για το φορολογικό έτος 2018, που έχουν υποβληθεί στην πλατφόρμα TaxisNet της ΑΑΔΕ.

Σύμφωνα με τα τελευταία στοιχεία της ΑΑΔΕ, το σύνολο των φορολογικών δηλώσεων (Ε1,Ε2, Ε3) που είχαν υποβληθεί μέχρι την Παρασκευή, 12 Απριλίου, υπολογίζεται στις 265.302 δηλώσεις.

Πρόκειται για 197.944 δηλώσεις Ε1, 59.826 δηλώσεις Ε2 (αναλυτική κατάσταση για τα μισθώματα ακινήτων) και 11.049 δηλώσεις Ε3 (κατάσταση οικονομικών στοιχείων από επιχειρηματική δραστηριότητα).

1 στα 5 εκκαθαριστικά των φορολογικών δηλώσεων είναι χρεωστικό

Από τα στατιστικά στοιχεία που έδωσε στη δημοσιότητα η ΑΑΔΕ προκύπτει ότι πάνω από 1 στις 5 φορολογικές δηλώσεις (21,37%) είναι χρεωστικές -δηλαδή επιβάλλουν καταβολή φόρου.

Περίπου 1 στις 10 δηλώσεις είναι πιστωτικές (με επιστροφή φόρου), ενώ το 67% είναι μηδενικές (δίχως επιπλέον φόρο ή επιστροφή φόρου).

Στα 500 ευρώ ο μέσος φόρος από τα εκκαθαριστικά

Το επίπεδο του μέσου φόρου κινήθηκε ανοδικά συγκριτικά με την πρώτη εβδομάδα εκκαθάρισης των φορολογικών δηλώσεων, οπότε και έφτανε τα 423 ευρώ.

Σύμφωνα με τα στοιχεία της ΑΑΔΕ, ο φόρος που κατά μέσο όρο αναλογεί σε κάθε χρεωστικό εκκαθαριστικό (των Ε1, Ε2 και Ε3) ανέρχεται πλέον στα 500 ευρώ (500,54 ευρώ).

Σε ό,τι αφορά τα πιστωτικά εκκαθαριστικά των φορολογικών δηλώσεων, το ύψος της μέσης επιστροφής φόρου υπολογίζεται στα 282 ευρώ.

Προσοχή στη συμπλήρωση των δηλώσεων

Το iefimerida έχει δημοσιεύσει προ ημερών ειδικούς οδηγούς τόσο για το χτίσιμο του αφορολόγητου όσο και για τις ομάδες που εξαιρούνται από την υποχρέωση εμφάνισης ηλεκτρονικών συναλλαγών (πλαστικό χρήμα, e-banking κ.λπ).

Υπενθυμίζεται ότι η λάθος συμπλήρωση της δήλωσης μπορεί να στερήσει τη δυνατότητα ελάφρυνσης από σημαντικό ποσοστό φόρου.

Παρέµβαση της ΑΑΔΕ για µείωση κατά 50% του χρόνου παραγραφής των τελών κυκλοφορίας

Στενό µαρκάρισµα σε όσους δεν έχουν εξοφλήσει τα τέλη κυκλοφορίας ετοιµάζει η Ανεξάρτητη Αρχή Δηµοσίων Εσόδων. Πρόκειται για σηµαντική πληγή στα φορολογικά έσοδα, καθώς εκτιµάται ότι σηµαντικός αριθµός ιδιοκτητών οχηµάτων δεν εκπληρώνει τη σχετική φορολογική υποχρέωση.

Σύµφωνα µε όσα προβλέπει το επιχειρησιακό σχέδιο της Ανεξάρτητης Αρχής Δηµοσίων Εσόδων για το τρέχον έτος, η φορολογική διοίκηση θα προχωρήσει σε µια σηµαντική παρέµβαση στο συγκεκριµένο πεδίο απώλειας φορολογικών εσόδων. Θα προχωρήσει στη µείωση κατά 50% του χρόνου παραγραφής των τελών κυκλοφορίας. Σήµερα τα τέλη κυκλοφορίας παραγράφονται µετά την πάροδο 20 ετών από το τέλος του έτους στο οποίο αφορούν και έχει ληφθεί η απόφαση η σχετική περίοδος να µειωθεί στα 10 έτη. Με την παρέµβαση αυτή επιχειρείται διπλός στόχος:

Πρώτον, να απαλλαγούν από τέλη κυκλοφορίας παλαιών ετών χιλιάδες φορολογούµενοι οι οποίοι δεν µπορούν να αποδείξουν ότι τα έχουν εξοφλήσει. Σηµειώνεται ότι πολλοί ιδιοκτήτες ΙΧ προσέφυγαν στον Συνήγορο του Πολίτη επειδή τους βεβαιώθηκαν από την Εφορία τέλη κυκλοφορίας ακόµη και πριν από 20 έτη, τα οποία υποστηρίζουν ότι είχαν εξοφλήσει αλλά είχαν χάσει τα σχετικά αποδεικτικά λόγω παρέλευσης µεγάλου χρονικού διαστήµατος.

Μάλιστα, σε πολλές περιπτώσεις οι φορολογούµενοι δεν µπορούσαν να εξασφαλίσουν τα σχετικά αποδεικτικά ούτε από την τράπεζα στην οποία είχαν εξοφλήσει τα τέλη επειδή δεν κρατούσε αρχείο. Ο Συνήγορος του Πολίτη είχε ζητήσει από τη φορολογική διοίκηση να συρρικνώσει τον χρόνο παραγραφής προκειµένου να µην επιβαρύνονται και να µην ταλαιπωρούνται οι φορολογούµενοι.

untitled.png

∆εύτερον, να κινητοποιηθούν οι εισπρακτικοί µηχανισµοί της φορολογικής διοίκησης, προκειµένου να «στριµώξουν» όσους φορολογούµενους δεν εξοφλούν τα τέλη κυκλοφορίας. Σύµφωνα µε εκτιµήσεις αρµόδιων στελεχών, περίπου ο ένας στους δέκα ιδιοκτήτες ΙΧ δεν εξοφλεί εγκαίρως τα τέλη κυκλοφορίας. Πρόκειται για τα τέλη κυκλοφορίας περίπου 500.000 οχηµάτων, πολλά από τα οποία θα καταλήξουν στη «δεξαµενή» των ληξιπρόθεσµων οφειλών των φορολογουµένων προς το ∆ηµόσιο. Κάθε χρόνο το Δηµόσιο εισπράττει περίπου 1,3 δισεκατοµµύρια ευρώ από τα τέλη κυκλοφορίας, αλλά χάνονται έσοδα άνω των 50 εκατοµµυρίων ευρώ.

Επιπτώσεις

Σύµφωνα µε όσα προβλέπει η φορολογική νοµοθεσία, τα τέλη κυκλοφορίας δεν αντιµετωπίζονται όπως οι υπόλοιπες φορολογικές επιβαρύνσεις αναφορικά µε τις επιπτώσεις για τους φορολογούµενους που δεν τα εξοφλούν εγκαίρως. Ενώ για τη µη πληρωµή φόρων, όπως είναι ο φόρος εισοδήµατος, επιβάλλεται ετήσιο επιτόκιο 8,51%, στην περίπτωση εκπρόθεσµης εξόφλησης των τελών κυκλοφορίας επιβάλλεται πρόστιµο 100% των τελών κυκλοφορίας που αναλογούν στο όχηµα.

Για παράδειγµα, ένας φορολογούµενος έχει στην κατοχή του ένα όχηµα 1.400 κυβικών, µοντέλο του 2009. Το συγκεκριµένο όχηµα βαρύνει τον ιδιοκτήτη του µε ετήσια τέλη κυκλοφορίας ύψους 255 ευρώ. Τα τέλη εξοφλούνται υποχρεωτικά έως το τέλος του έτους πριν από το έτος αναφοράς. Αν δεν εξοφληθούν, τότε ο ιδιοκτήτης τους θα επιβαρυνθεί µε πρόστιµο 100%, δηλαδή 255 ευρώ. Για την είσπραξη των ανεξόφλητων τελών κυκλοφορίας πρόκειται να ενεργοποιηθούν µέτρα αναγκαστικής είσπραξης, µε κυριότερο από αυτά τις κατασχέσεις τραπεζικών λογαριασµών των οφειλετών.

πηγή ethnos.gr

ΑΑΔΕ: Επιχείρηση «Μπετόν Αρμέ» σε Μύκονο και νησιά των Κυκλάδων

Απρίλιος 07, 2019Ελεγκτές της ΑΑΔΕ καμουφλαρισμένοι σε υδραυλικούς και οικοδόμους κάνουν εφόδους στα νησιά - Σφραγίστηκαν επιχειρήσεις και ο τοπικός συνεταιρισμός

Έως τώρα οι ελεγκτές της εφορίας υποδύονταν τους πελάτες, τους τουρίστες ή τους θαμώνες στα κοσμοπολίτικα νησιά τα καλοκαίρια. Το σχέδιο δράσης της εφορίας όμως εξελίσσεται… Για να πιάσουν στον ύπνο τους φοροφυγάδες και να μπλοκάρουν το «μαύρο χρήμα» και την αδήλωτη εργασία, επί μισό μήνα ήδη τώρα οι ελεγκτές της ΑΑΔΕ παρίσταναν τους υδραυλικούς, τους ηλεκτρολόγους και τους οικοδόμους. Και τα αποτελέσματα ήταν μάλλον εντυπωσιακά.

Με το «Μπετόν Αρμέ» σχέδιο (όπως είναι η κωδική ονομασία του) το οποίο κατέστρωσε η Φορολογική Περιφέρεια Πειραιά, από τα μέσα Μαρτίου ξεκίνησαν «καταδρομικού τύπου» έλεγχοι σε επιχειρήσεις οικοδομικών υλικών, καθώς και συναφών με την οικοδομή επαγγελμάτων, σε Μύκονο και στα άλλα Κυκλαδονήσια... Όχι τυχαία βεβαίως αφού την περίοδο αυτή έχουν αρχίσει εργασίες ανακαίνισης για ξενοδοχεία και ενοικιαζόμενα δωμάτια που ετοιμάζονται για να υποδεχθούν από το Πάσχα ήδη τους πρώτους επισκέπτες, ανοίγοντας την τουριστική περίοδο.

Πού οδήγησαν οι έρευνες των εφοριακών που εμφανίζονταν να ενδιαφέρονται να προμηθευτούν υλικά για τη δουλειά τους;

1. Εντοπίστηκαν φορτηγά ολόκληρα, που μετέφεραν, χωρίς παραστατικά, χαλίκια και άλλα υλικά, την ώρα, που - ξημερώματα - εξέρχονταν στο λιμάνι της Μυκόνου από πλοία, τα οποία προέρχονταν από τη Λέρο.

2. Μεγάλη Α.Ε. με ηλεκτρολογικά υλικά στη Μύκονο, βρέθηκε με πλήθος συναλλαγών χωρίς να έχει εκδώσει τιμολόγια. Σφραγίστηκε και ήδη ελέγχεται και για προηγούμενες χρήσεις.

3. Σφραγίστηκε το κατάστημα συνεταιρισμού, επειδή εντοπίστηκε να μην έχει εκδώσει τιμολόγια για πλήθος συναλλαγών με εργολάβους και υδραυλικούς.

4. Για τους ίδιους λόγους, σφραγίστηκαν άλλες τρεις επιχειρήσεις και επιβλήθηκαν πρόστιμα σε άλλες επτά.

Οι έλεγχοι των κλιμακίων εφοριακών που έκαναν απόβαση στα νησιά, συνεχίζονται καθ’ όλο το 24ωρο και επεκτείνονται σε άλλες δραστηριότητες καθώς, όπως λένε αρμόδιες πηγές που εμπλέκονται στο σχέδιο «Μπετόν Αρμέ», τους μήνες που δεν υπάρχει έντονη τουριστική κίνηση, η φοροδιαφυγή οργιάζει από «επαγγελματίες».

Πέραν του σφραγίσματος και των προστίμων, οι επιχειρήσεις αυτές προτεραιοποιούνται για τακτικό έλεγχο.

Ετσι χτίζεται το αφορολόγητο: Οι 12 ομάδες δαπανών που «κουρεύουν» το φόρο [πίνακας]

Απρίλιος 05, 2019Ενα νέο «πακέτο» οδηγιών για το χτίσιμο του αφορολόγητου, μέσω των φορολογικών δηλώσεων του 2019, έδωσε στη δημοσιότητα η Ανεξάρτητη Αρχή Δημοσίων Εσόδων (ΑΑΔΕ).

Για να επιτευχθεί η μείωση του φόρου (αφορολόγητο), σύμφωνα με τα όσα προβλέπει στο άρθρο 16 ο ν. 4172/2013, ο φορολογούμενος πρέπει να εμφανίσει στη φορολογική δήλωση δαπάνες απόκτησης αγαθών και λήψης υπηρεσιών στην Ελλάδα, σε κράτη – μέλη της ΕΕ ή του ΕΟΧ, που να έχουν εξοφληθεί με ηλεκτρονικά μέσα πληρωμών (πιστωτικές ή χρεωστικές κάρτες, e-banking, e-wallet κ.λπ).

Το ελάχιστο ποσό των συγκεκριμένων δαπανών προσδιορίζεται ως ποσοστό του φορολογητέου εισοδήματος του, σύμφωνα με την εξής κλίμακα:

Ποιες δαπάνες μετρούν

Η κλίμακα εφαρμόζεται προοδευτικά, έτσι ώστε ο συντελεστής του επόμενου κλιμακίου να υπολογίζεται μόνον στο υπερβάλλον ποσό του εισοδήματος.

Σύμφωνα με την ΑΑΔΕ, oι ομάδες δαπανών για αγαθά και υπηρεσίες που λαμβάνονται υπόψη για το χτίσιμο του αφορολόγητου είναι οι εξής:

Ομάδα 1 (Διατροφή και μη αλκοολούχα ποτά).

Ομάδα 2 (Αλκοολούχα ποτά και καπνός).

Ομάδα 3 (Ένδυση και υπόδηση).

Ομάδα 4 (Στέγαση), εξαιρουμένων των ενοικίων.

Ομάδα 5 (Διαρκή αγαθά, είδη νοικοκυριού και υπηρεσίες).

Ομάδα 6 (Υγεία).

Ομάδα 7 (Μεταφορές), εξαιρουμένης της δαπάνης για τέλη κυκλοφορίας και της αγοράς οχημάτων, πλην των ποδηλάτων.

Ομάδα 8 (Επικοινωνίες).

Ομάδα 9 (Αναψυχή, πολιτιστικές δραστηριότητες), εξαιρουμένης της αγοράς σκαφών, αεροπλάνων και αεροσκαφών.

Ομάδα 10 (Εκπαίδευση).

Ομάδα 11 (Ξενοδοχεία, καφέ, εστιατόρια).

Ομάδα 12 (Άλλα αγαθά και υπηρεσίες).

Το iefimerida προ ημερών δημοσίευσε έναν αναλυτικό οδηγό για το χτίσιμο του αφορολόγητου και τους «χρυσούς» κωδικούς 049 - 050 στο έντυπο Ε1.

Εξαιρέσεις

Στο ΦΕΚ με τις οδηγίες της ΑΑΔΕ διευκρινίζεται ότι από την υποχρέωση χρήσης ηλεκτρονικών μέσων πληρωμής, σύμφωνα με την περ. β’ της παρ. 3 του άρθρου 16 του ν. 4172/2013, εξαιρούνται:

οι φορολογούμενοι εβδομήντα (70) ετών και άνω,

άτομα με ποσοστό αναπηρίας ογδόντα τοις εκατό (80%) και άνω,

όσοι βρίσκονται σε δικαστική συμπαράσταση,

οι φορολογικοί κάτοικοι της Ε.Ε. ή του Ε.Ο.Χ., υπό τις προϋποθέσεις του άρθρου 20 του ν. 4172/2013, που υποχρεούνται σε υποβολή δήλωσης στην Ελλάδα και φορολογούνται με την κλίμακα από μισθωτή εργασία και συντάξεις.

Οι 9 κατηγορίες φορολογούμενων που εξαιρούνται από τις ηλεκτρονικές πληρωμές

Στις οδηγίες της ΑΑΔΕ που δημοσιεύτηκαν στο ΦΕΚ περιλαμβάνονται και οι ομάδες φορολογούμενων που εξαιρούνται από την υποχρέωση των ηλεκτρονικών πληρωμών.

Οι εννέα κατηγορίες φορολογούμενων που εξαιρούνται είναι οι εξής:

α. Δημόσιοι λειτουργοί και δημόσιοι υπάλληλοι που υπηρετούν στην αλλοδαπή, καθώς και φορολογικοί κάτοικοι Ελλάδας που διαβιούν ή εργάζονται στην αλλοδαπή, με την επιφύλαξη του άρθρου 4 της παρούσας.

β. Ανήλικοι που υποχρεούνται σε υποβολή δήλωσης φορολογίας εισοδήματος και φορολογούνται με την κλίμακα των μισθωτών και συνταξιούχων.

γ. Φορολογούμενοι που κατοικούν μόνιμα σε χωριά με πληθυσμό έως 500 κατοίκους και σε νησιά με πληθυσμό κάτω των 3.100 κατοίκων, σύμφωνα με την τελευταία απογραφή, εκτός αν πρόκειται για τουριστικούς τόπους.

δ. Οι φορολογούμενοι που δεν έχουν εισόδημα από καμία κατηγορία ή έχουν εισόδημα μόνο από κεφάλαιο ή/και από υπεραξία μεταβίβασης κεφαλαίου και το τεκμαρτό τους εισόδημα δεν υπερβαίνει το ποσό των 9.500 ευρώ, σύμφωνα με την περ. α’ της παρ. 1 του άρθρου 34 του ν. 4172/2013.

ε. Οι φορολογούμενοι που είναι εγγεγραμμένοι στο Μητρώο ανέργων του ΟΑΕΔ, για τη διαφορά που προκύπτει μεταξύ του τεκμαρτού και του συνολικού εισοδήματος τους, σύμφωνα με την περ. δ’ της παρ. 1 του άρθρου 34 του ν. 4172/2013. στ. Οι φορολογούμενοι που είναι δικαιούχοι Κοινωνικού Εισοδήματος Αλληλεγγύης (ΚΕΑ).

ζ. Οι υπηρετούντες την υποχρεωτική στρατιωτική τους θητεία.

η. Οι φορολογούμενοι που βρίσκονται σε κατάσταση μακροχρόνιας νοσηλείας (πέραν των 6 μηνών).

θ. Οι υπήκοοι τρίτων χώρων που αιτούνται ή/ και λαμβάνουν διεθνή προστασία από την Ύπατη Αρμοστεία του Οργανισμού Ηνωμένων Εθνών (Ο.Η.Ε.) για τους Πρόσφυγες και την Ευρωπαϊκή Επιτροπή.

ι. Οι φορολογούμενοι των οποίων το πραγματικό εισόδημα δεν υπερβαίνει το ποσό των έξι χιλιάδων (6.000) ευρώ, το τεκμαρτό τους εισόδημα δεν υπερβαίνει το ποσό των εννέα χιλιάδων πεντακοσίων (9.500) ευρώ και εφόσον πληρούνται οι λοιπές προϋποθέσεις της παρ. 1 του άρθρου 15 του ν. 4172/2013. 3.

Οι φορολογούμενοι των παραγράφων 1 και 2 του παρόντος άρθρου υποχρεούνται να προσκομίσουν αποδείξεις ίσης αξίας, σύμφωνα με τα οριζόμενα στα άρθρα 1 και 2 της παρούσας.

Οι αποδείξεις φυλάσσονται για μελλοντικό έλεγχο.

Εξαιρούνται από την υποχρέωση χρήσης ηλεκτρονικών μέσων πληρωμής και προσκόμισης αποδείξεων για την πραγματοποίηση δαπανών, οι υπάλληλοι του Υπουργείου Εξωτερικών, οι στρατιωτικοί, εφόσον υπηρετούν στην αλλοδαπή, οι υπηρετούντες στη Μόνιμη Ελληνική Αντιπροσωπεία της Ευρωπαϊκής Ένωσης, όσοι διαμένουν σε οίκο ευγηρίας και σε ψυχιατρικό κατάστημα και οι φυλακισμένοι.

Πως δηλώνονται οι δαπάνες

Το ποσό των δαπανών δηλώνεται ατομικά από κάθε σύζυγο ή από κάθε μέρος συμφώνου συμβίωσης. Σε περίπτωση κοινής δήλωσης φορολογίας εισοδήματος, όπου καλύπτεται το απαιτούμενο ποσό δαπανών από οποιονδήποτε εκ των δυο συζύγων ή μερών συμφώνου συμβίωσης, το τυχόν πλεονάζον ποσό δύναται κατά την εκκαθάριση να μεταφερθεί στον άλλο σύζυγο ή στο άλλο μέρος συμφώνου συμβίωσης για τυχόν κάλυψη του ελάχιστα απαιτούμενου ποσού δαπανών. Εάν δεν καλύπτεται το ελάχιστο απαιτούμενο ποσό της κλίμακας του άρθρου 1 της παρούσας, τότε ο φόρος προσαυξάνεται κατά το ποσό που προκύπτει από τη θετική διαφορά μεταξύ του απαιτούμενου και του δηλωθέντος ποσού, πολλαπλασιαζόμενης με συντελεστή είκοσι δύο τοις εκατό (22%).

Υπενθυμίζεται ότι με τα τελευταία στοιχεία ο μέσος φόρος που αντιστοιχεί σε κάθε χρεωστικό εκκαθαριστικό από τις φορολογικές δηλώσεις κυμαίνεται στα 423 ευρώ.

Πηγή: Ετσι χτίζεται το αφορολόγητο: Οι 12 ομάδες δαπανών που «κουρεύουν» το φόρο [πίνακας] | iefimerida.gr

ΑΑΔΕ: Νέα αναβολή στο Περιουσιολόγιο - Από το 2021 η εφαρμογή του

Απρίλιος 05, 2019Χρονιά υψηλού ρίσκου για τα κρατικά έσοδα λόγω εκλογών - «Εγγυητική» 15.000 ευρώ για νέο ξεκίνημα από όσους πτώχευσαν

Νέα όπλα στη μάχη για την επίτευξη των στόχων στις εισπράξεις, ρίχνει το 2019 η Ανεξάρτητη Αρχη Δημοσίων Εσόδων, ζητώντας και την καταβολή εγγύησης 15.000 ευρώ και άνω, για όσους πτώχευσαν και επιχειρούν να κάνουν έναρξη νέας επιχείρησης.

Για τη διασφάλιση της αντικειμενικότητας και την επίτευξη μεγαλύτερου ποσοστού συμμόρφωσης των φορολογουμένων, προαναγγέλλεται η διενέργεια ελέγχων σε τυχαίο δείγμα επιχειρήσεων (φυσικών ή νομικών προσώπων), το οποίο θα καλύπτει το σύνολο της επικράτειας. Επίσης, επιχειρήσεις που έχουν λάβει ή έχουν αιτηθεί επιστροφή φόρων (εισοδήματος ή ΦΠΑ ή ΕΦΚ) θα ελεγχθούν δειγματοληπτικά.

Ωστόσο στο νέο επιχειρησιακό σχέδιο της ΑΑΔΕ αποκαλύπτεται πως ούτε το 2020 θα είναι έτοιμο να λειτουργήσει τελικά το ηλεκτρονικό Περιουσιολόγιο, αφού η έναρξή του μετατίθεται χρονικά για το 2021.

Το 2019 πάντως περιγράφει και τους κινδύνους που κρύβει η νέα χρονιά για τον Κρατικό Προϋπολογισμό. Ο προβληματισμός αυτός της ΑΑΔΕ διαφαίνεται από δύο σημαντικές επισημάνσεις στο νέο επιχειρησιακό σχέδιο. Ως πηγές ανησυχίας αναφέρονται:

1. H προεκλογική περίοδος: αποτελεί καταλύτη στην εξέλιξη των δημοσιονομικών μεγεθών και δεικτών. Δημιουργεί αβεβαιότητα στους πολίτες, που μπορεί να έχει αρνητικές επιπτώσεις στην τρέχουσα και μελλοντική παραγωγή και απασχόληση, στο κόστος δανεισμού και στις τραπεζικές χορηγήσεις. Επομένως, η επίδραση του εκλογικού κύκλου στην οικονομία, αν και περιορίστηκε την περίοδο εφαρμογής των προγραμμάτων δημοσιονομικής προσαρμογής, χρήζει ιδιαίτερης προσοχής, καθώς ενδέχεται να συντελέσει στη μη έγκαιρη καταβολή φόρων, στη δημιουργία νέων ληξιπρόθεσμων οφειλών και γενικότερα στη μη εκπλήρωση των φορολογικών υποχρεώσεων.

2. Φορολογία Τελών Κυκλοφορίας: Εξετάζεται η σημαντική μείωση του χρόνου παραγραφής των Τελών Κυκλοφορίας στα 10 έτη και επιβάλλεται ο άμεσος εντοπισμός από την Φορολογική Διοίκηση της φορολογητέας ύλης (σσ: απλήρωτα τέλη) χωρίς την πάροδο μεγάλου χρόνου αφότου γεννιέται η φορολογική υποχρέωση.

3. Είσπραξη Εσόδων: Εξετάζεται η υιοθέτηση νέων ρυθμίσεων με αυξημένο αριθμό δόσεων (π.χ. 120 δόσεις) με σκοπό τη διευκόλυνση των φορολογούμενων για τμηματική καταβολή των ληξιπρόθεσμων οφειλών τους. Η εφαρμογή ενός τέτοιου μέτρου θα έχει επίδραση στα έσοδα και την επίτευξη του ετήσιου στόχου.

4. Παροχή φορολογικών κινήτρων: εξετάζεται π.χ. η σταδιακή μείωση του συντελεστή φορολόγησης εισοδήματος νομικών προσώπων και νομικών οντοτήτων κατά μία ποσοστιαία μονάδα ανά έτος από 29% σε 25% για τα εισοδήματα που αποκτώνται το φορολογικό έτος 2022 και επόμενα, αρχής γενομένης από τα εισοδήματα του φορολογικού έτους 2019, για τα οποία ο φορολογικός συντελεστής ορίζεται σε 28%.

5. Προσφυγικές/Μεταναστευτικές ροές: Η χώρα μας κατέχει μια από τις υψηλότερες θέσεις στον αριθμό των παράνομων μεταναστών που απασχολούνται πολλές φορές παράνομα σε δραστηριότητες του πρωτογενούς και δευτερογενούς τομέα, με αποτέλεσμα τη διαφυγή σημαντικών φορολογικών εσόδων.

6. Δημογραφικό: Την περίοδο 2014-2017 έχει σημειωθεί το χαμηλότερο ποσοστό σε ρυθμό γεννήσεων (8,6%) από το 1980. Το γεγονός αυτό επιτείνει το πρόβλημα βιωσιμότητας του ασφαλιστικού, καθώς ολοένα και μικρότερος αριθμός εργατικού δυναμικού συμμετέχει στην παραγωγική διαδικασία. Ωστόσο, η τάση αυτή δεν αποτυπώνεται στο ποσοστό του απασχολούμενου πληθυσμού ηλικίας 15-64 στο σύνολο του πληθυσμού που έχει σταθεροποιηθεί (68,5%) μετά από μία αυξητική τάση, κυρίως,λόγω της μετανάστευσης Ελλήνων στο εξωτερικό.

7. Γεωπολιτικές εξελίξεις: ανακατάταξεις στη Μέση Ανατολή ή στα Βαλκάνια, υποτίμηση της τουρκικής λίρας και το ενδεχόμενο Brexit επηρεάζουν την ανταγωνιστικότητα της ελληνικής οικονομίας ή συνεπάγονται αύξηση κόστους για τον φοροελεγκτικό μηχανισμό.

«Μπροστάντζα» 15.000 ευρώ

Το επιχειρησιακό σχέδιο αποκαλύπτει όμως και ότι:

- Για το 2019 προβλέπεται η εισαγωγή διατάξεων σχετικά με

την καταβολή εγγύησης για έναρξη επιχειρηματικής δραστηριότητας. Ουσιαστικά ενεργοποιείται ένα μέτρο που παρέμενε ανενεργό από το καλοκαίρι του 2018. Υποχρεώνει σε καταβολή εγγύησης τουλάχιστον 15.000 ευρώ, όσους επιχειρηματίες βάρεσαν «κανόνι» την τελευταία πενταετία αλλά επιθυμούν να κάνουν τώρα ένα νέο επιχειρηματικό ξεκίνημα. Αφορά, μεταξύ άλλων, όσους κήρυξαν πτώχευση ή διαγράφηκε το ΑΦΜ τους, αφήνοντας πίσω τους ληξιπρόθεσμα φορολογικά χρέη πάνω από 100.000 ευρώ.

- Η υλοποίηση πλήρους e – Περιουσιολογίου μετατίθεται για ακόμα ένα χρόνο αργότερα, έως 31-12-2021. Για τη δημοπράτηση και την έναρξη υλοποίησης του έργου αναμένεται η νομοθετική θεσμοθέτηση του Περιουσιολογίου. Ωστόσο, όπως επισημαίνεται, η ηλεκτρονική καταγραφή του συνόλου της ακίνητης, κινητής και άυλης περιουσίας όλων των φυσικών και νομικών προσώπων ή νομικών οντοτήτων, κρίνεται απολύτως αναγκαία ως εργαλείο άσκησης φορολογικής πολιτικής με στόχο τη δικαιότερη κατανομή των φορολογικών βαρών, την ενίσχυση των οικονομικά ασθενέστερων και τον εντοπισμό της φοροδιαφυγής.

- Η ενσωμάτωση της Οδηγίας 2016/1065 για την φορολόγηση ΦΠΑ των συναλλαγών που σχετίζονται με κουπόνια.

![Ετσι χτίζεται το αφορολόγητο: Οι 12 ομάδες δαπανών που «κουρεύουν» το φόρο [πίνακας]](/media/k2/items/cache/e64f2200e1809b522f3f6a76e8fdd837_Generic.jpg)