Τι ισχύει για τις δαπάνες με ηλεκτρονικά μέσα πληρωμής που πραγματοποιήθηκαν το φορολογικό έτος 2020

Με διάταξη που ψηφίστηκε στη Βουλή των Ελλήνων, ειδικά για το φορολογικό έτος 2020, σε ότι αφορά τις δαπάνες που έπρεπε να πραγματοποιηθούν με ηλεκτρονικά μέσα πληρωμής, ισχύουν τα ακόλουθα :

α) Το απαιτούμενο ποσό δαπανών με ηλεκτρονικά μέσα πληρωμής ορίζεται σε ποσοστό 30% του πραγματικού εισοδήματος που προέρχεται από μισθωτή εργασία – συντάξεις, επιχειρηματική δραστηριότητα και ακίνητη περιουσία και μέχρι 20.000,00 ευρώ δαπανών. Στον υπολογισμό του πραγματικού εισοδήματος δεν περιλαμβάνονται το ποσό της εισφοράς αλληλεγγύης και το ποσό της διατροφής που δίδεται στον/στην διαζευγμένο η σύζυγο ή σε μέρος συμφώνου συμβίωσης ή εξαρτώμενο τέκνο, εφόσον καταβάλλεται με ηλεκτρονικά μέσα πληρωμής. Στην περίπτωση που το δηλωθέν ποσό δαπανών με ηλεκτρονικά μέσα πληρωμής υπολείπεται του απαιτούμενου ποσού δαπανών, ο φόρος που προκύπτει κατά την εφαρμογή της κλίμακας φορολογίας εισοδήματος προσαυξάνεται ως εξής :

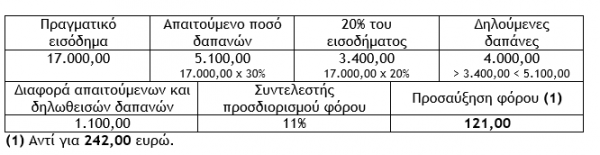

αα) Σε περίπτωση που το δηλωθέν ποσό με ηλεκτρονικές συναλλαγές είναι υψηλότερο του 20% του πραγματικού εισοδήματος που προέρχεται από μισθωτή εργασία, συντάξεις και επιχειρηματική δραστηριότητα, ο φόρος που προκύπτει κατά την εφαρμογή της κλίμακας προσαυξάνεται κατά το ποσό που προκύπτει από τη θετική διαφορά μεταξύ του απαιτούμενου και του δηλωθέντος ποσού δαπανών με ηλεκτρονικά μέσα πληρωμής, πολλαπλασιαζόμενη με συντελεστή 11%.

Παράδειγμα

Φορολογούμενος με εισόδημα από μισθωτή εργασία το φορολογικό έτος 2020 έχει πραγματικό εισόδημα ύψους 17.000,00 ευρώ και έχει πραγματοποιήσει δαπάνες με ηλεκτρονικά μέσα πληρωμής ύψους 4.000,00 ευρώ. Ο φόρος κλίμακας της παραγράφου 1 του άρθρου 15 του Ν.4172/2013 θα προσαυξηθεί ως ακολούθως :

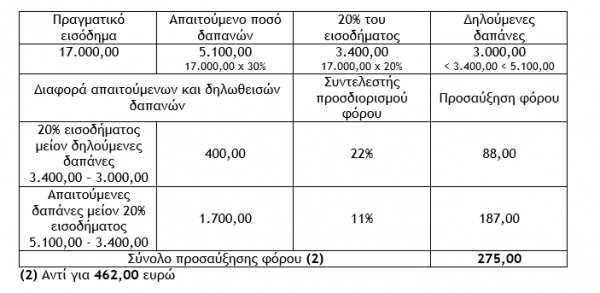

ββ) Σε περίπτωση που το δηλωθέν ποσό με ηλεκτρονικές συναλλαγές είναι μικρότερο από το 20% του πραγματικού εισοδήματος που προέρχεται από μισθωτή εργασία, συντάξεις και επιχειρηματική δραστηριότητα, ο φόρος που προκύπτει κατά την εφαρμογή της κλίμακας προσαυξάνεται κατά το ποσό που προκύπτει από τη θετική διαφορά μεταξύ του 20% του πραγματικού εισοδήματος που προέρχεται από μισθωτή εργασία, συντάξεις και επιχειρηματική δραστηριότητα και του δηλωθέντος ποσού δαπανών με ηλεκτρονικά μέσα πληρωμής, πολλαπλασιαζόμενη με συντελεστή 22% και, επιπροσθέτως, κατά το ποσό που προκύπτει από τη θετική διαφορά μεταξύ του απαιτούμενου ποσού δαπανών και του 20% του πραγματικού εισοδήματος που προέρχεται από μισθωτή εργασία, συντάξεις και επιχειρηματική δραστηριότητα, πολλαπλασιαζόμενη με συντελεστή 11%.

ββ) Σε περίπτωση που το δηλωθέν ποσό με ηλεκτρονικές συναλλαγές είναι μικρότερο από το 20% του πραγματικού εισοδήματος που προέρχεται από μισθωτή εργασία, συντάξεις και επιχειρηματική δραστηριότητα, ο φόρος που προκύπτει κατά την εφαρμογή της κλίμακας προσαυξάνεται κατά το ποσό που προκύπτει από τη θετική διαφορά μεταξύ του 20% του πραγματικού εισοδήματος που προέρχεται από μισθωτή εργασία, συντάξεις και επιχειρηματική δραστηριότητα και του δηλωθέντος ποσού δαπανών με ηλεκτρονικά μέσα πληρωμής, πολλαπλασιαζόμενη με συντελεστή 22% και, επιπροσθέτως, κατά το ποσό που προκύπτει από τη θετική διαφορά μεταξύ του απαιτούμενου ποσού δαπανών και του 20% του πραγματικού εισοδήματος που προέρχεται από μισθωτή εργασία, συντάξεις και επιχειρηματική δραστηριότητα, πολλαπλασιαζόμενη με συντελεστή 11%.

Επισήμανση : Σε κάθε περίπτωση, η προσαύξηση του φόρου δεν μπορεί να υπερβαίνει το ποσό που προκύπτει από τη θετική διαφορά μεταξύ του απαιτούμενου και του δηλωθέντος ποσού δαπανών με ηλεκτρονικά μέσα πληρωμής, πολλαπλασιαζόμενη με συντελεστή 22%.

Παράδειγμα

Φορολογούμενος με εισόδημα από επιχειρηματική δραστηριότητα το φορολογικό έτος 2020 έχει πραγματικό εισόδημα ύψους 17.000,00 ευρώ και έχει πραγματοποιήσει δαπάνες με ηλεκτρονικά μέσα πληρωμής ύψους 3.000,00 ευρώ. Ο φόρος κατά το άρθρο 29 (κλίμακα της παραγράφου 1 του άρθρου 15 του Ν.4172/2013) θα προσαυξηθεί ως ακολούθως :

β) Ο φόρος που προκύπτει κατά την εφαρμογή της κλίμακας φορολογίας εισοδήματος δεν προσαυξάνεται για τις ακόλουθες περιπτώσεις :

β) Ο φόρος που προκύπτει κατά την εφαρμογή της κλίμακας φορολογίας εισοδήματος δεν προσαυξάνεται για τις ακόλουθες περιπτώσεις :

αα) Για τα φυσικά πρόσωπα που ασκούν επιχειρηματική δραστηριότητα, η οποία, σύμφωνα με τις κανονιστικές πράξεις που εκδόθηκαν για τον προσδιορισμό των πληττόμενων επιχειρήσεων από την εξάπλωση της πανδημίας του κορωνοϊού Covid-19, θεωρήθηκε ως πληττόμενη για οποιοδήποτε χρονικό διάστημα εντός του έτους 2020.

ββ) Για τα φυσικά πρόσωπα των οποίων η σύμβαση εργασίας ανεστάλη για οποιοδήποτε χρονικό διάστημα εντός του έτους 2020 λόγω των μέτρων για την αντιμετώπιση της πανδημίας του κορωνοϊού Covid-19.

γγ) Για τα φυσικά πρόσωπα των οποίων η σύμβαση ναυτολόγησης ανεστάλη κατά τη διάρκεια οποιουδήποτε διαστήματος εντός του 2020.

δδ) Για τα φυσικά πρόσωπα τα οποία εντάχθηκαν στον μηχανισμό ενίσχυσης «ΣΥΝ-ΕΡΓΑΣΙΑ» ανεξαρτήτως χρονικού διαστήματος εντός του 2020, όπως τα πρόσωπα αυτά θα αποσταλούν στη Φορολογική Διοίκηση από το Υπουργείο Εργασίας και Κοινωνικών Υποθέσεων.

εε) Για τα φυσικά πρόσωπα τα οποία είναι ιδιοκτήτες ακινήτων, που έλαβαν μειωμένο μίσθωμα εντός του 2020, για το οποίο έχει υποβληθεί έστω και μία εγκεκριμένη δήλωση Covid-19, κατόπιν σχετικής επεξεργασίας από την Α.Α.Δ.Ε.

στστ) Για φορολογούμενους που είχαν συμπληρώσει το 60ο έτος της ηλικίας τους στις 31 Δεκεμβρίου 2019.

Ο Γιώργος Α. Κορομηλάς είναι Φορολογικός σύμβουλος – Συγγραφέας φορολογικών βιβλίων

Διευθυντής Φορολογικού τμήματος Tax Advisors I.K.E.

Πρόεδρος Ινστιτούτου Οικονομικών και Φορολογικών Μελετώνhttps://www.ot.gr/2021/05/01/apopseis/experts/ti-isxyei-gia-tis-dapanes-me-ilektronika-mesa-pliromis-pou-pragmatopoiithikan-to-forologiko-etos-2020/