Τι συμβαίνει με την Attica Bank μετά το «μπλόκο» Στουρνάρα

Σεπτέμβριος 16, 2016Ραγδαίες είναι οι εξελίξεις στην Attica Bank Μετά από συνεδρίαση της ΕΠΑΘ, της Επιτροπής Πιστωτικών & Ασφαλιστικών Θεμάτων της Τράπεζας της Ελλάδος, η οποία ολοκληρώθηκε αργά χθες το βράδυ, οι αποφάσεις που ελήφθησαν για την Attica Bank αλλάζουν τα δεδομένα της τράπεζας.

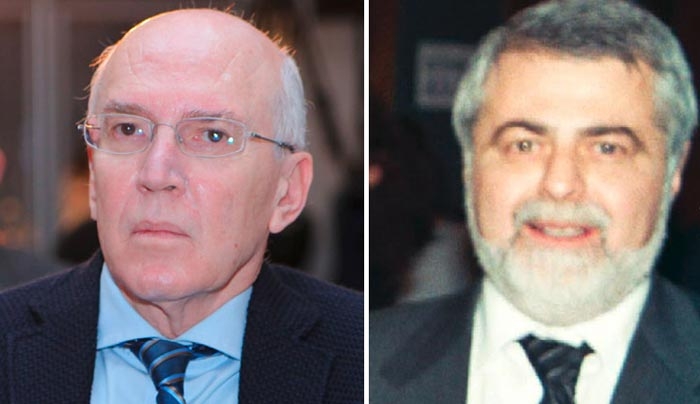

Η απόφαση της Επιτροπής είναι καταρχήν να σταματήσουν οι χορηγήσεις μέχρι νεωτέρας. Πηγές της αγοράς ανέφεραν ότι η απόφαση αυτή ενδεχομένως να συνδέεται με έρευνες που γίνονται στην τράπεζα για τα δάνεια που έχουν χορηγηθεί, πότε και σε ποιους. Ακόμη, η Επιτροπή απέρριψε τις προτάσεις του ΤΣΜΕΔΕ, για την ανάληψη των θέσεων του προέδρου και του διευθύνοντος συμβούλου από τους Γ. Σαπουντζόγλου και Π. Ρουμελιώτη αντιστοίχως. Ωστόσο ο κ. Ρουμελιώτης έχει τη συναίνεση της Επιτροπής να αναλάβει οποιαδήποτε μη εκτελεστική θέση στο Δ.Σ. της τράπεζας επομένως ακόμη και εκείνη του προέδρου. Επίσης η Επιτροπή «έκοψε» από το Δ.Σ. της τράπεζας την μέχρι πρότινος πρόεδρο, κ. Πουσκούρη και τον κ. Μακέδο. Ας σημειωθεί πως το Δ.Σ. της Τράπεζας Αττικής πολύ πρόσφατα είχε συγκροτηθεί σε σώμα.

Ο κ. Σαπουντζόγλου φαίνεται να μην αξιολογήθηκε από την Επιτροπή λόγω της εμπλοκής του με την Proton Bank, ενώ ο κ. Ρουμελιώτης δεν μπορούσε να κατέχει τη θέση του CEO της τράπεζας κυρίως λόγω της έλλειψης τραπεζικής εμπειρίας. Σύμφωνα με κυβερνητικές πηγές η διακοπή των χορηγήσεων θα μπορούσε να κρατήσει για τρεις ημέρες, ωστόσο, πηγές της αγοράς αυτό το συνέδεαν με τον ορισμό νέας διοίκησης στο χρονικό αυτό διάστημα. Παράλληλα, σήμερα δεν αποκλείεται να γίνει αίτηση από την τράπεζα για αναστολή διαπραγμάτευσης στο ΧΑ για λόγους προστασίας του επενδυτικού κοινού. «Μπορεί η Attica Bank να μην έχει μέτοχο το ΤΧΣ πλην όμως τα κριτήρια για τη διαμόρφωση της διοίκησης της τράπεζας δεν θα διαφέρουν από εκείνα που ισχύουν για τις συστημικές τράπεζες», ανάφερε κάποια τραπεζική πηγή.

Κύκλοι της τραπεζικής αγοράς πάντως δεν απέκλειαν τη σύνδεση της εφόδου του εισαγγελέα διαφθοράς και της οικονομικής αστυνομίας στην εταιρεία της συζύγου του διοικητή της ΤτΕ, κ. Λίνας Νικολοπούλου, με τις εξελίξεις στην Attica Bank, μετά τις αποφάσεις Στουρνάρα. Ελεγαν χαρακτηριστικά ότι ενδεχομένως να ανοίγει νέος γύρος πολέμου της κυβέρνησης με τον διοικητή της ΤτΕ, με αφορμή την απόρριψη των προσώπων που η κυβέρνηση πρότεινε για την Attica Bank. Προκειμένου να αποκλιμακωθεί η ένταση, υπήρξε χθες τηλεφωνική επικοινωνία του πρωθυπουργού με τον Γ. Στουρνάρα, την ώρα της εφόδου στα γραφεία της συζύγου του. Πληροφορίες αναφέρουν ότι υπήρξε ιδιαίτερα «ψυχρό κλίμα», με τον κ. Τσίπρα να αρνείται ότι γνώριζε οτιδήποτε για την υπόθεση και να τονίζει ότι «το θέμα δεν αφορά την κυβέρνηση και όλη υπόθεση θα ακολουθήσει τον δρόμο της Δικαιοσύνης».

Δεν φοβάμαι

Ο κ. Στουρνάρας διαβεβαίωσε τον πρωθυπουργό ότι αυτός και η σύζυγός του «δεν έχουν τίποτα να φοβηθούν». Συμφώνησαν ότι «η Δικαιοσύνη πρέπει να αφεθεί να κάνει απερίσπαστη τη δουλειά της». Από την ΤτΕ άφησαν αργά το απόγευμα της Πέμπτης να διαρρεύσει ότι οι κ.κ. Τσίπρας και Στουρνάρας συμφώνησαν επίσης ότι οι σχέσεις και η μεταξύ τους συνεργασία δεν πρέπει και δεν μπορεί να επηρεαστεί από την εξέλιξη αυτή.

Αλλες πληροφορίες ανέφεραν ότι ο κ. Στουρνάρας είχε τηλεφωνική επικοινωνία με τον Ευρωπαίο κεντρικό τραπεζίτη Μάριο Ντράγκι. Στελέχη της Κομισιόν εξέφραζαν τη δυσαρέσκειά τους για την εξέλιξη αυτή, καθώς την συνέδεαν με την απόφαση για το «μπλόκο» στις επιλογές της κυβέρνησης για τη διοίκηση της Attica Bank.

Πάντως, οι όποιες κινήσεις που πρέπει να γίνουν στην τράπεζα πρέπει να είναι άμεσες, ώστε να καλυφθεί το κενό στη διοίκηση.

Τα ονόματα που ακούγονται είναι πολλά, όπως ενός παλαιού τραπεζικού στελέχους αλλά και μιας γυναίκας που θα μπορούσε να γίνει διευθύνουσα σύμβουλος και να σταματήσει η «επιτροπεία» στην οποία είναι ουσιαστικά σήμερα η Attica Bank.

Κούρεμα δανείων νοικοκυριών και επιχειρήσεων ύψους 12 δισ ευρω την επόμενη τριετία

Σεπτέμβριος 10, 2016«Κούρεμα» ύψους 10 - 12 δισ. ευρώ δανείων προς νοικοκυριά και επιχειρήσεις ετοιμάζονται να κάνουν οι τράπεζες στα προσεχή τρία χρόνια.

Το «κούρεμα» θα γίνει στο πλαίσιο ρυθμίσεων, προκειμένου να επιτευχθεί ο στόχος για μείωση των «κόκκινων» δανείων κατά 40% έως τα τέλη του 2019.

Ο στόχος για μείωση των «κόκκινων» δανείων έχει τεθεί από τον SSM και μεταφράζεται σε μείωση των «κόκκινων» δανείων κατά 40 δισ. ευρώ έως το τέλος της τριετίας.

Σύμφωνα με τις οδηγίες που έχουν δοθεί από τις εποπτικές αρχές, η μείωση θα προέλθει ως εξής:

• Περί τα 15 δισ. ευρώ από ρυθμίσεις και αποπληρωμές δανείων.

• Περί τα 10 - 12 δισ. ευρώ από «κούρεμα» και διαγραφές δανείων.

• Περίπου 8 δισ. ευρώ από πωλήσεις δανείων σε funds.

• Περίπου 5 δισ. ευρώ από πλειστηριασμούς ακινήτων. Η μείωση των «κόκκινων» δανείων κατά 40 δισ. ευρώ συνιστά απαρέγκλιτη δέσμευση που θα πρέπει να τηρήσουν και οι τέσσερις συστημικές τράπεζες με μικρές μόνο ανακατατάξεις σε ό,τι αφορά τους επιμέρους στόχους που τίθενται, ανάλογα με τα αποτελέσματα που θα έχει κάθε εργαλείο, είτε αυτό είναι ρύθμιση, «κούρεμα», πώληση ή ρευστοποίηση. Το «κούρεμα» και οι πωλήσεις σε funds θα αποτελέσουν βασικό εργαλείο για το ξεκαθάρισμα των καταναλωτικών δανείων που είναι «κόκκινα» σε ποσοστό 55%.

Γενναίες διαγραφές θα υπάρξουν ωστόσο και σε δάνεια μικρομεσαίων και μεγάλων επιχειρήσεων, σε μια προσπάθεια όχι μόνο να ξεκαθαρίσει το χαρτοφυλάκιο των επιχειρηματικών δανείων, αλλά να βοηθηθούν όσες επιχειρήσεις έχουν βιώσιμα χαρακτηριστικά και μπορούν να εξυγιανθούν. Σύμφωνα μάλιστα με πληροφορίες, η πρώτη πώληση πακέτου καταναλωτικών δανείων αναμένεται έως τα τέλη του χρόνου ή το αργότερο το πρώτο τρίμηνο του 2017 και θα αφορά χαρτοφυλάκιο «κόκκινων» καταναλωτικών δανείων ύψους 1,5 δισ. ευρώ. Πρόκειται για δάνεια που είναι σε βαθιά καθυστέρηση άνω των δύο ετών και η τράπεζα έχει κάνει συνολικές προβλέψεις κοντά στο 100%. Στα στεγαστικά δάνεια που φέρουν πολύ μικρότερες προβλέψεις από 30% έως 40%, οι τράπεζες θα είναι φειδωλές σε «κουρέματα», αλλά όχι ανένδοτες.

Το «κούρεμα», όπου χρειαστεί σύμφωνα με την «Καθημερινή», θα γίνεται με αυστηρά κριτήρια και με την προϋπόθεση της αποδεδειγμένης αδυναμίας του οφειλέτη να ανταποκριθεί στην αποπληρωμή της οφειλής του.

Πρόσθετη προϋπόθεση είναι φυσικά να μη διαθέτει μεγάλη ακίνητη περιουσία, ενώ βασικό κριτήριο θα είναι και η οικογενειακή κατάσταση, με στόχο οι διαγραφές να γίνουν στοχευμένα, χωρίς να διακυβευθεί το αίσθημα δικαιοσύνης για τους συνεπείς δανειολήπτες. Για τον σκοπό αυτό θα αξιοποιηθεί πλήρως ο Κώδικας Δεοντολογίας, ο οποίος απαριθμεί όλες τις δυνατότητες που έχουν στη διάθεσή τους οι τράπεζες.

Μεταξύ αυτών η μεταβίβαση του ακινήτου από τον ίδιο τον δανειολήπτη, η μεταβίβαση από την τράπεζα και αποπληρωμή της οφειλής σε συνεννόηση με τον δανειολήπτη κ.ά. Το ύψος των προβλέψεων είναι καθοριστικό μέγεθος που κρίνει και τη ζημία που θα υποστεί μια τράπεζα σε περίπτωση πώλησης δανείων, στον βαθμό που ένα δάνειο με πρόβλεψη π.χ. 50% εάν πωληθεί σε τιμή κάτω του 50%, σημαίνει ότι η τράπεζα θα πρέπει να γράψει ισόποση ζημία τη διαφορά από την τιμή πώλησης και την πρόβλεψη. Ετσι εάν ένα δάνειο 100 ευρώ έχει πρόβλεψη 50 ευρώ και πωληθεί στα 5, σημαίνει ότι η τράπεζα θα πρέπει να γράψει ζημία άλλα 45. Οι προβλέψεις που έχουν κάνει οι ελληνικές τράπεζες ανέρχονται σε 55 δισ. ευρώ και αντιπροσωπεύουν το μισό χαρτοφυλάκιο των «κόκκινων» ανοιγμάτων. Με δεδομένο το ύψος των προβλέψεων, οι πωλήσεις θα επιδιωχθεί να γίνουν με φειδώ και η μείωση των «κόκκινων» δανείων να γίνει με ρυθμίσεις και διαγραφές.

www.dikaiologitika.gr

Αλλάζουν όλα στα κόκκινα δάνεια: Ποιοι κερδίζουν και ποιοι χάνουν

Σεπτέμβριος 09, 2016Προς «κούρεμα» των προβληματικών δανείων προσανατολίζονται οι τράπεζες ως λύση για την αντιμετώπισή τους καθώς η έτερη επιλογή που προέκριναν μέχρι πρότινος, δηλαδή η πώλησή τους σε funds αποδεικνύεται ζημιογόνα.

Σύμφωνα με τις πληροφορίες, τα funds για να αναλάβουν τα μη εξυπηρετούμενα δάνεια (NPLs) που «βαραίνουν» τους ισολογισμούς των τραπεζών ζητούν πολύ χαμηλές τιμές, περίπου στο 25% της ονομαστικής αξίας του δανείου.

Ως λύση οι διοικήσεις προσανατολίζονται σε στοχευμένα «κουρέματα» δανείων, κυρίως επιχειρηματικών και στεγαστικών, με συγκεκριμένα κριτήρια, και πώληση καταναλωτικών κυρίως δανείων στα funds.

Ωστόσο, «κλειδί» για να προχωρήσει η συγκεκριμένη ενέργεια αποτελεί ένα ευνοϊκό θεσμικό πλαίσιο ώστε να προστατεύονται τα στελέχη των τραπεζών που θα προχωρούν στις ρυθμίσεις αυτές.

Τα κριτήρια

Βασικές προϋποθέσεις για το «κούρεμα» του δανείου είναι η αποδεδειγμένη αδυναμία του οφειλέτη να ανταποκριθεί στην αποπληρωμή και να μην διαθέτει μεγάλη ακίνητη περιουσία ενώ θα λαμβάνεται υπ' όψιν και η οικογενειακή κατάσταση. Η επιλογή των δανείων εκτιμάται επίσης ότι θα γίνει με μεγάλη προσοχή και με βάση τον Κώδικα Δεοντολογίας ώστε να μην υπάρξει υπονόμευση των συνεπών δανειοληπτών.

Όσον αφορά τις πωλήσεις στα funds, αυτές θα αφορούν αρχικά σε παλιά καταναλωτικά δάνεια που είναι σε οριστική καθυστέρηση για πάνω από δύο χρόνια και για τα οποία έχουν γίνει πολύ υψηλές προβλέψεις.

Άλλα μέτρα που θα προωθηθούν παράλληλα με τα «κουρέματα» και τις πωλήσεις είναι οι πλειστηριασμοί ακινήτων που θα ξεκινήσουν άμεσα, καθώς ήδη είναι έτοιμοι οι πρώτοι φάκελοι με 2.000 ακίνητα.

Πηγή: Newmoney.gr

EKT: Μειώνει κατά 4,4 δισ. ευρώ τον ELA για τις ελληνικές τράπεζες

Σεπτέμβριος 08, 2016Τη μείωση του ανώτατου ορίου παροχής έκτακτης ενίσχυσης σε ρευστότητα (ELA) προς τις ελληνικές τράπεζες στο ποσό των 52,8 δισ. ευρώ έως και την Τετάρτη 21 Σεπτεμβρίου 2016, απεφάσισε το ΔΣ της Ευρωπαϊκής Κεντρικής Τράπεζας, μετά από αίτημα της Τραπέζης της Ελλάδος.

Η μείωση του ανώτατου ορίου κατά 4,4 δισ. ευρώ αντανακλά τη βελτίωση της ρευστότητας των ελληνικών τραπεζών, στο πλαίσιο της υποχώρησης της αβεβαιότητας και της σταθεροποίησης των ροών καταθέσεων του ιδιωτικού τομέα.

Απαντούν με ομαδικές αναγνωριστικές αγωγές η myPOS και η Τράπεζα SATA

Αύγουστος 28, 2016Με ομαδικές αναγνωριστικές αγωγές, αιτήσεις ασφαλιστικών μέτρων και με κάθε άλλη προβλεπόμενη νόμιμη ενέργεια ή ένδικο βοήθημα, απαντά η εταιρεία, που εμπορεύεται στην Ελλάδα τα τερματικά ηλεκτρονικών συναλλαγών με κάρτες myPOS αλλά και η τράπεζα της αλλοδαπής SATA Bank!

Ηδη στους συμβεβλημένους με την εταιρεία πελάτες από τη Ρόδου έχει αποσταλεί σχετικό ενημερωτικό σημείωμα με το οποίο τους ζητείται αν το επιθυμούν να συμμετέχουν στις προσφυγές που θα ασκήσει δικηγορικό γραφείο των Αθηνών για την διασφάλιση των συμφερόντων τους προκειμένου να αναγνωριστεί η νομιμότητα χρήσης του myPOS καθώς και ασφαλιστικά μέτρα για την δυνατότητα ανεμπόδιστης χρήσης του myPOS.

Θυμίζουμε ότι ήδη στη Ρόδο έχουν κατασχεθεί 50 τερματικά ηλεκτρονικών συναλλαγών με κάρτες myPOS από επιτελείς της ΔΟΥ Ρόδου και της Υποδιεύθυνσης Ασφαλείας Ρόδου.

Η πρώτη λίστα συμβεβλημένων με την εταιρεία περιλαμβάνει 113 επιχειρήσεις του νησιού, κυρίως καταστήματα υγειονομικού ενδιαφέροντος και εμπορικά καταστήματα, που εμπορεύονται τουριστικά είδη, οι οποίες είχαν συμβληθεί με την εταιρεία που ελέγχεται.

Η ελεγχόμενη εταιρεία, εκπρόσωπος στην Ελλάδα των τερματικών myPOS, που βρέθηκε στο επίκεντρο ερευνών της Γενικής Γραμματείας Δημοσίων Εσόδων και της Οικονομικής Αστυνομίας, για την λειτουργία των μηχανημάτων υπεραμύνεται της νομιμότητας στην λειτουργία και διάθεσή τους.

Στο νέο μήνυμα της εκφράζει την λύπη της στους πελάτες της για την τυχόν ταλαιπωρία στην οποία έχουν υποβληθεί και την τυχόν κατάσχεση του τερματικού τους από τις αρχές, τονίζοντας ότι τα συγκεκριμένα γεγονότα δεν την αφήνουν αδιάφορη αλλά την προκαλούν να αναλάβει δράσεις σε συνεργασία με την Τράπεζα προκειμένου να αποκαταστήσει την αλήθεια αλλά και την ομαλή λειτουργία της υπηρεσίας η οποία αντί να ενταχθεί στο σύστημα, απλά διώκεται ως «παράνομη».

Τονίζει επίσης ότι η υπηρεσία myPOS διανέμεται με μεγάλη επιτυχία και αποδοχή σε όλα τα κράτη μέλη της ζώνης SEPA και μάλιστα στην Ελβετία χρησιμοποιείται ακόμη και από την αστυνομία!

Η εταιρεία πωλεί στην Ελλάδα τα τερματικά, που αποτελούν, όπως επισημαίενι, καθ’ όλα νόμιμο χρηματοπιστωτικό προϊόν Ευρωπαϊκής Τράπεζας που εδρεύει στη Μάλτα.

Πέραν της πώλησης αυτού του προϊόντος, ουδεμία ανάμειξη έχει στην λειτουργία ή την ενεργοποίηση των τερματικών αυτών.

Η Τράπεζα είναι ένα πιστωτικό ίδρυμα αδειοδοτημένο και εγκατεστημένο από και σε κράτος μέλος της Ευρωπαϊκής Ένωσης, διέπεται από τους νόμους της Ευρωπαϊκής Ένωσης και της Μάλτας, και είναι διαπιστευμένη στην παροχή χρηματοπιστωτικών υπηρεσιών απευθείας διασυνοριακά για όλα ΕΕ κράτη μέλη συμπεριλαμβανομένης και της Ελλάδας, σύμφωνα με τους κανόνες της ΕΕ, δηλαδή, χωρίς εγκατάσταση ή λειτουργίες στην Ελλάδα.

Η εταιρεία διατείνεται ότι η υπηρεσία λειτουργεί απολύτως σύννομα με βάση το υπερνομοθετικής ισχύος Ευρωπαϊκό Δίκαιο, μέσα στα πλαίσια της ελεύθερης διακίνησης κεφαλαίων, η οποία ρυθμίζεται σε συγκεκριμένες πρωτογενείς διατάξεις του Ευρωπαϊκού Δικαίου, από την οποία απορρέει η ελευθερία κάθε ευρωπαίου πολίτη να ανοίξει τραπεζικό λογαριασμό σε οποιοδήποτε κράτος μέλος της Ευρωπαϊκής Ένωσης χωρίς το κράτος ιθαγένειας του να μπορεί να το εμποδίσει για οποιοδήποτε λόγο.

Η υπηρεσία MyPOS, οπως υποστηρίζει, δεν σχετίζεται με τη μεταφορά κεφαλαίων από το ελληνικό τραπεζικό σύστημα εκτός Ελλάδας, επειδή το τερματικό μηχάνημα για όσο διαρκούν τα capital controls δέχεται μόνο κάρτες που εκδίδονται από τράπεζες ευρωπαϊκών ή τρίτων χωρών και όχι από ελληνικές τράπεζες και, επιπλέον, η εκκαθάριση αυτών των καρτών γίνεται εκτός της ελληνικής επικράτειας.

Τονίζει περαιτέρω ότι η Πράξη Νομοθετικού Περιεχομένου για τους περιορισμούς στην διακίνησης κεφαλαίων δεν μπορεί να εφαρμοστεί σε πιστωτικά ιδρύματα και ιδρύματα πληρωμών με έδρα τη Μάλτα.

Επιπλέον, η ίδια ΠΝΠ δεν απαγορεύει συναλλαγές με κάρτες πληρωμών με το λογότυπο της MasterCard, VISΑ και JCB, που εκδίδονται από τα χρηματοπιστωτικά ιδρύματα εκτός Ελλάδας.

Περαιτέρω, Έλληνες πελάτες μπορούν να έχουν πιστωτική ή καρτών πληρωμής που εκδίδονται από τα χρηματοπιστωτικά ιδρύματα εκτός Ελλάδας και να κάνουν συναλλαγές με τέτοιες κάρτες, μέχρι τα όρια του εκδότη των καρτών.

Περαιτέρω, στην ίδια ΠΝΠ ορίζεται ότι η Τράπεζα της Ελλάδος επιβλέπει τη συμμόρφωση με τις διατάξεις της στα ιδρύματα πληρωμών και τους οργανισμούς που μεταφέρουν χρηματικά ποσά από ελληνικό τραπεζικό λογαριασμό σε ξένο τραπεζικό λογαριασμό επιβάλλοντας πρόστιμο ύψους μέχρι το 10% του ποσού της αντίστοιχης συναλλαγής.

Αυτό σημαίνει, όπως τονίζουν ότι, δυνάμει της ΠΝΠ, η Τράπεζα της Ελλάδος είναι αρμόδια για την άσκηση ελέγχων σε πιστωτικά ιδρύματα ή ιδρύματα πληρωμών για τη συμμόρφωση με τον περιορισμό για τη μεταφορά κεφαλαίων ή μετρητών στο εξωτερικό από λογαριασμό σε Ελληνική Τράπεζα σε τραπεζικό λογαριασμό του εξωτερικού.

Η ΠΝΠ, όπως ισχυρίζεται η εταιρεία, δεν περιέχει πρόβλεψη ούτε μπορεί να περιέχει πρόβλεψη για τις διασυνοριακές υπηρεσίες στην Ελλάδα μεταξύ χωρών μελών της Ευρωπαϊκής Ένωσης, δηλαδή αφενός των πιστωτικών ιδρυμάτων που έχουν εκδώσει τις χρεωστικές ή πιστωτικές κάρτες και επιτρέπουν τη συναλλαγή και της τράπεζας η οποία σε συνεργασία με το ίδρυμα πληρωμών εκκαθαρίζουν τη συναλλαγή και καταθέτουν το προϊόν της σε τραπεζικό λογαριασμό εκτός Ελλάδος.

Πηγή:www.dimokratiki.gr