Αγωνία για τα «κόκκινα» δάνεια α' κατοικίας - Τριετές «πάγωμα» ζητά η κυβέρνηση, άμεση πώληση σε funds θέλουν οι δανειστές

Ιανουάριος 26, 2016Να μην απελευθερωθεί η μεταβίβαση των «κόκκινων» δανείων με υποθήκη ή προσημείωση της υποθήκης της κύριας κατοικίας σε funds επιμένει η κυβέρνηση στις διαπραγματεύσεις που έχουν ξεκινήσει με τους δανειστές.

Σύμφωνα με πληροφορίες, οι συζητήσεις ανάμεσα στην κυβέρνηση και το κουαρτέτο των Θεσμών για τη διαχείριση των «κόκκινων» δανείων έχουν ξεκινήσει.

Ως γνωστόν, με τον νόμο 4353 του 2015 θεσπίστηκε το πλαίσιο λειτουργίας των Εταιρειών Διαχείρισης και Μεταβίβασης Απαιτήσεων από Μη Εξυπηρετούμενα Δάνεια (ΕΔΑΜΕΔ και ΕΜΑΜΕΔ) καθώς και ποιες κατηγορίες δανείων θα μπορούν να μεταβιβάζονται από τις τράπεζες σε αυτές τις επιχειρήσεις. Η κυβέρνηση είχε πετύχει μέχρι τις 15 Φεβρουαρίου του 2016 να εξαιρούνται από τις αγοραπωλησίες και τις αναθέσεις διαχείρισης οι ακόλουθες κατηγορίες «κόκκινων» δανείων:

1. Οι μη εξυπηρετούμενες καταναλωτικές δανειακές συμβάσεις και πιστώσεις.

2. Οι δανειακές συμβάσεις με υποθήκη ή προσημείωση υποθήκης πρώτης κατοικίας

3. Τα δάνεια και οι πιστώσεις προς μικρές επιχειρήσεις (με αριθμό εργαζομένων έως 50 άτομα και κύκλο εργασιών έως 10 εκατ. ευρώ)

4. Τα δάνεια προς μεσαίες εταιρείες (με απασχολούμενους που δεν ξεπερνούν τα 250 άτομα και κύκλο εργασιών χαμηλότερο από 50 εκατ. ευρώ) καθώς και

5. Τα δάνεια με εγγύηση του ελληνικού δημοσίου.

Ωστόσο, στον νόμο που ψηφίστηκε οριζόταν πως στο μεταξύ η κυβέρνηση θα καθόριζε με νόμο το εφαρμοστικό πλαίσιο μεταβίβασης των προαναφερόμενων πέντε κατηγοριών.

Όπως αναφέρουν στην «Η» ανώτατα κυβερνητικά στελέχη, οι διαπραγματεύσεις ανάμεσα στις δύο πλευρές εστιάζονται στο χρονοδιάγραμμα της απελευθέρωσης μεταβίβασης των «κόκκινων» δανείων, στις κατηγορίες αλλά και με ποιους κανόνες θα επιτρέπεται η πώληση. Οι ίδιοι αξιωματούχοι της κυβέρνησης σημειώνουν ότι οι προσπάθειες της ελληνικής πλευράς επικεντρώνονται στο να μην επιτρέπεται για τουλάχιστον τρία χρόνια η ανάθεση διαχείρισης και η μεταβίβαση των μη εξυπηρετούμενων δανειακών συμβάσεων με υποθήκη ή προσημείωση υποθήκης της κύριας κατοικίας. Σε ό,τι αφορά τις υπόλοιπες κατηγορίες των δανείων η κυβέρνηση κρατά «κλειστά» τα χαρτιά της για τις θέσεις που αναπτύσσει έναντι των δανειστών.

Την ίδια στιγμή, εκρηκτική είναι η κατάσταση σε ό,τι αφορά την εξέλιξη των μη εξυπηρετούμενων δανείων και των πιστωτικών ανοιγμάτων, των νοικοκυριών και επιχειρήσεων. Σύμφωνα με στοιχεία που έχει επεξεργαστεί το Ινστιτούτο Εμπορίου και Υπηρεσιών της Ελληνικής Συνομοσπονδίας Επιχειρηματικότητας και Εμπορίου (ΕΣΕΕ) τα δάνεια που βρίσκονται σε καθυστέρηση πληρωμής άνω των 90 ημερών, αλλά κι εκείνα που δεν εξυπηρετούνται με καθυστέρηση κάτω από 90 ημέρες και είναι επίφοβα να «κοκκινίσουν», ανέρχονται στα 108 δισ. ευρώ.

Από το σύνολο αυτό, τα 60 δισ. ευρώ είναι επιχειρηματικά δάνεια. Τα 20 δισ. ευρώ εξ αυτών είναι από μικρομεσαίες επιχειρήσεις και τα 40 δισ. ευρώ από μεγαλύτερες. Τα 28 δισ. ευρώ από το σύνολο των 108 δισ. ευρώ είναι στεγαστικά δάνεια σε καθυστέρηση, τα 10 δισ. ευρώ αφορούν στην κατηγορία των καταναλωτικών και τα υπόλοιπα 10 δισ. ευρώ προέρχονται από αναδιαρθρώσεις «κακών τραπεζών».

Το ποσοστό των μη εξυπηρετούμενων δανείων ως προς το σύνολο των χορηγήσεων για το 2015 εκτιμάται σε 50%.

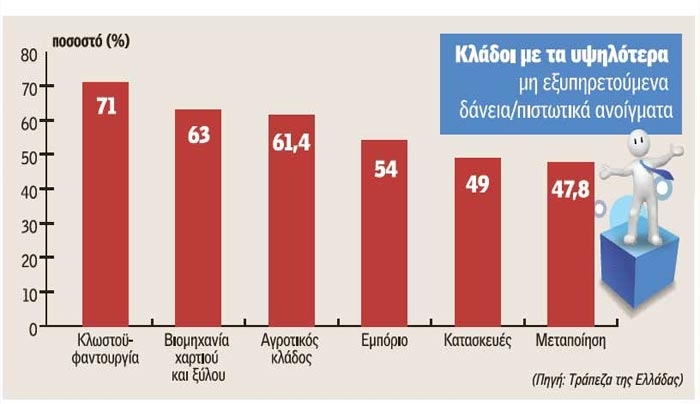

Ενδιαφέρον έχουν και τα στοιχεία που αφορούν στους επιχειρηματικούς κλάδους με το υψηλότερο ποσοστό μη εξυπηρετούμενων δανείων.

Πρόκειται για τις κλωστοϋφαντουργίες με το ποσοστό των μη εξυπηρετούμενων δανείων να ανέρχεται στο 71%, τη βιομηχανία χαρτιού και ξύλου με το ποσοστό των μη εξυπηρετούμενων δανείων να είναι στο 63% και έπονται ο αγροτικός κλάδος (61,4%), το εμπόριο (54%) και η μεταποίηση (47,8%).

imerisia.gr

Τα «κόκκινα» δάνεια που μπαίνουν στο στόχαστρο -Τα πρώτα για πλειστηριασμούς

Ιανουάριος 24, 2016Τα μεγαλύτερα και παλαιότερα καταγγελμένα δάνεια θα μπουν στο «στόχαστρο» προκειμένου να ξεκινήσει η διαδικασία των πλειστηριασμών πρώτης κατοικίας.

Με δεδομένους τους αργούς ρυθμούς του δικονομικού συστήματος και τα χαμηλά επίπεδα τιμών στην αγορά ακινήτων, αυτές οι πρώτες κινήσεις δεν αναμένεται να πάρουν έκταση φέτος, αλλά θα επιχειρηθεί να σταλεί ένα μήνυμα, το οποίο εκτιμάται ότι θα κινητοποιήσει τους δανειολήπτες που είναι σε μόνιμη καθυστέρηση.

Ανώτατα στελέχη των τεσσάρων συστημικών τραπεζών ανέφεραν στην «Καθημερινή» ότι δεν πρόκειται να γίνουν μαζικοί πλειστηριασμοί το 2016, καθώς κανένας δεν θέλει να αυξήσει κι άλλο την προσφορά στα ακίνητα.

Ποια δάνεια θα στοχοποιηθούν όμως; «Εμείς θα ξεκινήσουμε από τα μεγαλύτερα ''κόκκινα'' στεγαστικά δάνεια και από πάνω προς τα κάτω», εξήγησε τραπεζίτης ενός εκ των τεσσάρων συστημικών τραπεζών στην εφημερίδα, προσθέτοντας ότι οι πρώτες κινήσεις θα γίνουν από μία λίστα με τους 100 μεγαλύτερους σε αξία στεγαστικού δανείου ή ακινήτου δανειολήπτες και άλλους 100 με επιχειρηματικά δάνεια αξίας έως 5 εκατ. ευρώ.

Ομόλογός του σε άλλη τράπεζα έθεσε το όριο στο οποίο συγκεντρώνεται η προσοχή στο επίπεδο των 300.000 ευρώ, επιβεβαιώνοντας όμως την ανησυχία μήπως προσφερθούν πολλά ακίνητα στην αγορά. Κάτι που σημαίνει ότι οι κινήσεις θα αποφασιστούν στην πορεία, καθώς είναι αβέβαιη η εκτίμηση για το αν θα υπάρξουν ή όχι αγοραστές στους πλειστηριασμούς.

Οι τραπεζίτες που μίλησαν στην εφημερίδα τόνισαν ότι ακόμη δεν έχουν ληφθεί οριστικές αποφάσεις, ενώ εξήγησαν ότι στην Ελλάδα πολλά επιχειρηματικά δάνεια είναι εξασφαλισμένα με ακίνητα, συχνά κατοικίες, εξαιτίας των καλύτερων επιτοκίων δανεισμού σε αυτές τις περιπτώσεις. Ομως, με τη σημερινή κατάσταση στην αγορά ακινήτων, κανείς δεν θέλει να προκαλέσει πρόσθετες πιέσεις. Θέλουν όμως να δώσουν ένα στίγμα ότι «η περίοδος απραξίας τελείωσε και οι τράπεζες θα διεκδικήσουν τις απαιτήσεις τους».

Οι άμεσες αποφάσεις των τραπεζών αναμένεται να κριθούν από την πραγματική εισοδηματική κατάσταση του δανειολήπτη και την πραγματική αξία του ακινήτου με το οποίο έχει εξασφαλιστεί το δάνειο. Αν η αξία είναι υψηλή, εκτιμηθεί ότι υπάρχουν πρόθυμοι αγοραστές και ο δανειολήπτης δεν συνεργάζεται ή δεν μπορεί να εξυπηρετήσει ούτε ρυθμισμένο δάνειο, τότε η τράπεζα θα προχωρά στον πλειστηριασμό. Αυτό αφορά δάνεια που έχουν ήδη καταγγελθεί, καθώς απαιτεί πολλούς μήνες η νομική διαδικασία για τα υπόλοιπα.

iefimerida.grΗ ώρα των κατασχέσεων -Αναλυτικά τα ποσά που θα μπορεί να «αρπάζει» η Εφορία από τους τραπεζικούς λογαριασμούς

Δεκέμβριος 01, 2015Από σήμερα η Εφορία έχει τη δυνατότητα να ξεκινήσει κατασχέσεις από τραπεζικούς λογαριασμούς και πλειστηριασμούς ακινήτων για τους οφειλέτες του Δημοσίου.

Η παράταση που είχε επιβληθεί λόγω των capital controls έληξε χθες και η Γενική Γραμματεία δημοσίων εσόδων ενημερώνει τους πολίτες ότι θα πρέπει να δηλώσουν τον έναν και μοναδικό ακατάσχετο λογαριασμό προκειμένου να έχουν τη δυνατότητα να προστατεύσουν ποσά έως και 1.250 ευρω.

Το ακατάσχετο ισχύει για έναν λογαριασμό που πρέπει να δηλωθεί στην εφορία μέσω Taxisnet.

Ειδικότερα η εφορία μπορεί να κατασχέσει:

έως και το 100% του μισθού ή της σύνταξης για το τμήμα που υπερβαίνει τα 1.500 ευρώ μηνιαίως. Ποσό έως 1.000 ευρώ είναι ακατάσχετο. Έτσι από έναν μισθωτό με μηνιαίο μισθό 1.300 ευρώ μπορεί να κατασχέσει κάθε μήνα 150 ευρώ.

έως και το 100% τραπεζικού υπολοίπου πάνω από 1.250 ευρώ. Για παράδειγμα ένας φορολογούμενος που διαθέτει σε τραπεζικό λογαριασμό 1.500 ευρώ μπορεί να δει, εφόσον χρωστάει στην εφορία, τα 250 ευρώ να κατάσχονται.

Ερχονται τα… δανειοδικεία για τις οφειλές στις τράπεζες

Νοέμβριος 23, 2015Τελειώνει στο τέλος του χρόνου ο νόμος Κατσέλη με τα κριτήρια της αντικειμενικής αξίας για την προστασία της κύριας κατοικίας από τους πλειστηριασμούς και από την 1η Ιανουαρίου του 2016 τίθενται σε ισχύ πιο αυστηρές προϋποθέσεις.

Βέβαια, ανοικτό είναι το ενδεχόμενο στο τέλος του 2018 να λήξει και το νέο θεσμικό πλαίσιο για τα υπερχρεωμένα νοικοκυριά, οπότε δεν θα υπάρχει πια καταφύγιο για όσους θέλουν να διασφαλίσουν τη στέγη τους από την εκποίηση της περιουσίας τους.

«Κλειδί» πια για τις δικαστικές αποφάσεις που θα αφορούν τη ρύθμιση ή τη διαγραφή οφειλών θα αποτελούν οι «εύλογες δαπάνες διαβίωσης» των νοικοκυριών. Πρόκειται ουσιαστικά για ένα εργαλείο της Ελληνικής Στατιστικής Αρχής σύμφωνα με το οποίο τράπεζες, οφειλέτες και ειρηνοδικεία θα χρησιμοποιούν προκειμένου να διαπιστώνουν την οικονομική δυνατότητα των οφειλετών ως προς την αποπληρωμή των χρεών τους. Η ΕΛ.ΣΤΑΤ. με βάση του οικογενειακούς προϋπολογισμούς έχει καταγράψει τα έξοδα των νοικοκυριών, ανάλογα με τον αριθμό των μελών τους καθώς και τις ανάγκες διαβίωσης τους. Αφού υπολογίζονται τα έξοδα βιοπορισμού των οικογενειών, ότι περισσεύει από το εισόδημα θα διατίθεται για την καταβολή των δόσεων προς τις τράπεζες.

Οι «εύλογες δαπάνες διαβίωσης» μπήκαν… στις διατάξεις του νόμου Κατσέλη από τον περασμένο Αύγουστο, ενώ ιδιαίτερη βαρύτητα έχουν και στις τελευταίες τροποποιήσεις για τις κατηγορίες των δανειοληπτών που θα μπορούν και υπό άλλες αυστηρές προϋποθέσεις να προστατεύουν την κύρια κατοικίας τους.

Ο «νόμος Κατσέλη», που ουσιαστικά αποτελεί το πτωχευτικό δίκαιο των νοικοκυριών, δεν αλλάζει ως προς τις συγκεκριμένες διαδικασίες για την υπαγωγή οικονομικά αδύναμων οφειλετών στις διατάξεις του. Παραμένει η προδικαστική διαδικασία με την απόπειρα συμβιβασμού δανειολήπτη ? πιστωτών, όπως και η επικύρωσή της από το Ειρηνοδικείο αν επιτευχθεί η συμφωνία. Σε ισχύ είναι και η έκδοση προσωρινής διαταγής μέχρι την εκδίκαση, αν δεν συμφωνούν οι δύο πλευρές. Στο διάστημα αυτό, που πια δεν μπορεί να ξεπερνά τους έξι μήνες, ο οφειλέτης καταβάλει με βάση τις εύλογες δαπάνες διαβίωσης της ΕΛ.ΣΤΑΤ. ποσό που αντιστοιχεί στο 10% των μηνιαίων δόσεων που κατέβαλε στην τράπεζα πριν την υποβολή της αίτησης στο Ειρηνοδικείο και όχι πάντως λιγότερα από 40 ευρώ. Το δικαστήριο μπορεί να αποφασίσει ακόμη και την απαλλαγή οφειλών για έναν δανειολήπτη που δεν έχει την απαιτούμενη ρευστοποιήσιμη περιουσία, αρκεί εκείνος για τρία χρόνια να πληρώνει συγκεκριμένες δόσεις με βάση πάλι τις εύλογες δαπάνες διαβίωσης αλλά και την αποπληρωμή των οφειλών του, εφόσον μέρος τους καλύπτονταν από την εκποίηση ακίνητων του με χαμηλές δόσεις έως και 35 χρόνια.

Πρέπει να τονιστεί ότι μέχρι το τέλος του 2015 οι δανειολήπτες που θέλουν να υποβάλλουν αίτηση στις διατάξεις του νόμου θα μπορούν να ζητούν εξαίρεση της κύριας κατοικίας, από την εκποίηση της περιουσίας τους, με μοναδικό κριτήριο την αντικειμενική της αξία. Το ανώτατο όριο φτάνει κλιμακωτά ανάλογα με τον αριθμό των μελών του νοικοκυριού μέχρι και τις 450.000 ευρώ για μία τετραμελή οικογένεια.

Έτσι, οι νέες ρυθμίσεις που ψηφίστηκαν προβλέπουν ότι από την 1η Ιανουαρίου του 2016 και μέχρι την 31η Δεκεμβρίου του 2018 οι οφειλέτες που έχουν πάρει το «πράσινο φως» από το Ειρηνοδικείο για την υπαγωγή τους στις διατάξεις του νόμου και τους έχει ζητηθεί η εκποίηση της περιουσίας τους μπορούν να υποβάλλουν «πρόταση εκκαθάρισης και σχέδιο διευθέτησης οφειλών» ζητώντας να εξαιρεθεί από την εκποίηση βεβαρημένο ή μη με εμπράγματη ασφάλεια ακίνητο, εφόσον στο πρόσωπο του οφειλέτη, πληρούνται σωρευτικά οι εξής προϋποθέσεις:

1. Το συγκεκριμένο ακίνητο χρησιμεύει ως κύρια κατοικία του.

2. Το μηνιαίο διαθέσιμο οικογενειακό του εισόδημα δεν υπερβαίνει τις «εύλογες δαπάνες διαβίωσης», προσαυξημένες κατά 70%. Δηλαδή με τα σημερινά δεδομένα για ένα άτομο είναι μέχρι 1.159,4 ευρώ, για ένα ζευγάρι 1.972 ευρώ, για ένα ζευγάρι με ένα παιδί 2.448 ευρώ, για ένα ζευγάρι με δύο παιδιά μέχρι 2.924 ευρώ και για ένα ζευγάρι με τρία παιδιά 3.400 ευρώ

3. Η αντικειμενική αξία της κύριας κατοικίας κατά το χρόνο συζήτηση της αίτησης δεν υπερβαίνει τις 180.000 ευρώ για τον άγαμο οφειλέτη, προσαυξημένη κατά 40.000 ευρώ για τον έγγαμο, δηλαδή 220.000 ευρώ, και κατά 20.000 ευρώ για κάθε παιδί και μέχρι τρία παιδιά. Δηλαδή για ένα ζευγάρι με δύο παιδιά η αντικειμενική αξία είναι μέχρι 260.000 ευρώ και με τρία παιδιά μέχρι 280.000 ευρώ.

4. Όσον αφορά δανειακές οφειλές, ο «οφειλέτης είναι συνεργάσιμος δανειολήπτης όπου αυτός εφαρμόζεται».

Το νομοσχέδιο για τους οφειλέτες που πληρούν τις προαναφερόμενες προϋποθέσεις, ορίζει και τον τρόπο έκδοσης της απόφασης για τη ρύθμιση των οφειλών. Αυτό βασίζεται στην τρέχουσα εμπορική αξία του ακινήτου. Για την ακρίβεια η διάταξη αναφέρει: «Το σχέδιο διευθέτησης οφειλών θα προβλέπει ότι ο οφειλέτης θα καταβάλει το μέγιστο της δυνατότητας αποπληρωμής του και ότι καταβάλλει ποσό τέτοιο ώστε οι πιστωτές του δεν θα βρεθούν, χωρίς τη συναίνεση τους, σε χειρότερη οικονομική θέση από αυτήν στην οποία θα βρίσκονταν σε περίπτωση αναγκαστικής εκτέλεσης.». «Η εκτίμηση του ποσού που αντιστοιχεί στην τιμή του ακινήτου», λέει το νομοσχέδιο, αντιστοιχεί σε περίπτωση αναγκαστικής εκτέλεσης, γίνεται από ειδικό εμπειρογνώμονα, ο οποίος επιλέγεται από το αρμόδιο δικαστήριο.

Με βάση αυτή τη διάταξη η κυβέρνηση υποστηρίζει ότι «ο διακανονισμός μεταξύ τράπεζας και δανειολήπτη, θα γίνεται με βάση την τρέχουσα εμπορική αξία του ακινήτου και όχι εκείνη που ίσχυε κατά την περίοδο κτήσης του. Αυτό είναι μιας μορφής ”κούρεμα” του δανείου».

Επιπλέον, το ίδιο νομοσχέδιο, βάζει και άλλη μία προϋπόθεση που πρέπει να πληρούν οι οφειλέτες για να εξαιρούν την κύρια κατοικίας τους από την εκποίηση: «Με πράξη της Τράπεζας της Ελλάδας, η οποία εκδίδεται ορίζονται κατευθύνσεις οι οποίες λαμβάνονται υπόψη για τον προσδιορισμό της μέγιστης ικανότητας αποπληρωμής του οφειλέτη».

Πώς ορίζονται οι οικονομικά ευάλωτοι οφειλέτες

Το νέο νομοσχέδιο έχει ειδική πρόνοια για τους οικονομικά ευάλωτους οφειλέτες. Πιο συγκεκριμένα για την κατηγορία αυτή τους παρέχει τη δυνατότητα να ζητήσουν από το ελληνικό δημόσιο τη μερική κάλυψη του ποσού της μηνιαίας καταβολής, το οποίο ορίζει το δικαστήριο, στην περίπτωση που τα εισοδήματά τους δεν αρκούν.

Πιο συγκεκριμένα, η διάταξη περιγράφει ποιοι είναι αυτοί οφειλέτες (όροι και προϋποθέσεις): Ο οφειλέτης ενυπόθηκου στεγαστικού δανείου στο πρόσωπο του οποίου πληρούνται σωρευτικά οι εξής προϋποθέσεις:

1. Το μηνιαίο διαθέσιμο οικογενειακό του εισόδημα υπολείπεται ή είναι ίσο των ευλόγων δαπανών διαβίωσης. Σύμφωνα με τα σημερινά δεδομένα το μηνιαίο εισόδημα αυτό είναι για έναν άγαμο μέχρι 682 ευρώ, για ένα ζευγάρι μέχρι 1.160 ευρώ, για ένα ζευγάρι με ένα παιδί έως 1.440 ευρώ, για ένα ζευγάρι με δύο παιδιά έως 1.720 ευρώ και για ένα ζευγάρι με τρία παιδιά έως 2.000 ευρώ, το μήνα.

2. Η αντικειμενική αξία της κύριας κατοικίας του να μην υπερβαίνει τις 120.000 ευρώ για έναν άγαμο οφειλέτη, προσαυξημένη κατά 40.000 ευρώ για τον έγγαμο (δηλαδή 160.000 ευρώ) και κατά 20.000 ευρώ ανά παιδί μέχρι τρία παιδιά. Δηλαδή ένα ζευγάρι με δύο παιδιά θα πρέπει να έχει σπίτι με αντικειμενική αξία έως 200.000 ευρώ και αν έχει τρία παιδιά μέχρι 220.000 ευρώ.

3. Ο οφειλέτης βρίσκεται σε πραγματική αδυναμία πληρωμής των μηνιαίων καταβολών, όπως αυτές ορίζονται από το σχέδιο ρύθμισης.

4. Είναι συνεργάσιμος δανειολήπτης, βάσει του Κώδικα Δεοντολογίας Τραπεζών, όπου αυτός εφαρμόζεται.

Όπως προαναφέρθηκε οι συγκεκριμένοι οφειλέτες μετά την έκδοση της οριστικής απόφασης του δικαστηρίου μπορούν να υποβάλλουν αίτηση στο ελληνικό δημόσιο για τη «μερική κάλυψη του ποσού της μηνιαίας καταβολής του σχεδίου διευθέτησης οφειλών.Ο οφειλέτης υποχρεούται να καταβάλει το μέγιστο της δυνατότητας αποπληρωμής του και σε κάθε περίπτωση υποχρεούται στην καταβολή ελάχιστης συνεισφοράς. Η συνεισφορά του Ελληνικού Δημοσίου στο παραπάνω σχέδιο διευθέτησης οφειλών δεν μπορεί να υπερβαίνει σε διάρκεια τα τρία έτη, και καταβάλλεται στους πιστωτές, υπό την προϋπόθεση ότι ο οφειλέτης παραμένει συνεπής στην καταβολή της ελάχιστης συνεισφοράς».

Ωστόσο, το νομοσχέδιο για τα κριτήρια προσδιορισμού του ύψους της συνεισφοράς αλλά και για την ελάχιστη συνεισφορά του οφειλέτη παραπέμπει στην έκδοση υπουργικής απόφασης μέχρι τις 31 Δεκεμβρίου του 2015.

Ένα από τα θολά σημεία του νέου νόμου, είναι αναφορικά με την περίπτωση που το δημόσιο δεν μπορεί να καλύψει όλη τη διαφορά μεταξύ του ποσού που θα πληρώσει ο οφειλέτης και εκείνου που ορίζεται στο σχέδιο διευθέτησης οφειλών. Σύμφωνα με νομοτεχνική παρέμβαση της τελευταίας στιγμής αναφέρεται ότι το εναπομείναν ποσό θα κεφαλαιοποιείται στο υπόλοιπο ποσό του σχεδίου διευθέτησης οφειλών αλλά θα θεωρείται ότι εξυπηρετείται. Επιπλέον, ενώ στο νόμο προσδιορίζεται αυτή η λεπτομέρεια μέχρι τις 31 Δεκεμβρίου του 2016, εντούτοις δεν προβλέπει για τα επόμενα δύο χρόνια το τι θα γίνει.

Ημερησία

ΤΙ ΑΛΛΑΖΕΙ ΣΤΑ «ΚΟΚΚΙΝΑ» ΔΑΝΕΙΑ: Ολα τα μυστικά για να γλιτώσετε το σπίτι σας από πλειστηριασμό

Νοέμβριος 18, 2015Δύο νέα κριτήρια, μετά το εισόδημα και την αντικειμενική τιμή, προστίθενται στο νόμο Κατσέλη για τις ρυθμίσεις των δανείων και την προστασία της κύριας κατοικίας από τους πλειστηριασμούς.

Πρόκειται για την τρέχουσα αξία πώλησης της στέγης και το σημερινό ύψος του δανείου, καθώς και για τις εύλογες δαπάνες διαβίωσης του νοικοκυριού. Είναι τα «κλειδιά» που θα καθορίζουν τις νέες δανειακές δόσεις των 732.000 νοικοκυριών με στεγαστικά δάνεια που μπορούν να υπαχθούν στον νόμο για τα υπερχρεωμένα φυσικά πρόσωπα, σύμφωνα με τα καινούργια κριτήρια, δηλαδή το ύψος του εισοδήματος και της αντικειμενικής αξία της κύριας στέγης.

Οι αλλαγές αφορούν αφενός 183.000 οικονομικά ευάλωτους δανειολήπτες που μπορούν δυνητικά να καταφύγουν στις διατάξεις του νόμου Κατσέλη, και οι οποίοι θα γλιτώνουν τη στέγη τους από το σφυρί... των δημοπρασιών, ακόμη και με κρατική επιδότηση της δανειακής τους δόσης.

Αυστηροί όροι

Ολα τα μυστικά για να γλιτώσετε το σπίτι σας από πλειστηριασμό

Για τους υπόλοιπους 549.000, που επίσης πληρούν τους νέους όρους για να προσφύγουν, οι αλλαγές που συμφώνησαν κυβέρνηση και δανειστές υπόσχονται... τη διαφύλαξη του σπιτιού τους από τους πλειστηριασμούς, αλλά με πολύ αυστηρές όρους.

Τα παραπάνω προκύπτουν από τη χθεσινή συνέντευξη Τύπου των υπουργών Οικονομικών Ευκλείδη Τσακαλώτου και Οικονομίας Γιώργου Σταθάκη, οι οποίοι ταυτόχρονα άφησαν ανοικτό το ενδεχόμενο της πλήρους κατάργησης του νόμου Κατσέλη από την 1η Ιανουαρίου του 2019, ενώ διευκρίνισαν πως στις νέες ρυθμίσεις δεν εμπίπτουν όσοι ήδη έχουν υπαχθεί, καθώς κι εκείνοι που θα σπεύσουν να το πράξουν μέχρι το τέλος του 2015.

Τα μυστικά της ρύθμισης

Τα «κλειδιά» για τη διευθέτηση των οφειλών είναι η εμπορική αξία του ακινήτου και το ύψος του εισοδήματος σε συνδυασμό με τις «εύλογες δαπάνες διαβίωσης», της ΕΛΣΤΑΤ. Αυτά θα καθορίζουν τις νέες δόσεις. Με πιο απλά λόγια, θα προσαρμόζεται η εμπορική αξία του ακινήτου και άρα και του ύψους του δανείου, στις σημερινές τιμές. Η δόση που θα αποφασίζεται θα είναι με τα τωρινά δεδομένα, αλλά αφού πρώτα ληφθούν υπόψη και οι εύλογες δαπάνες διαβίωσης. Να σημειωθεί ότι τα βασικά καθαρά έξοδα (χωρίς φόρους και ασφαλιστικές εισφορές), σύμφωνα με την ΕΛΣΤΑΤ, για μία τετραμελή οικογένεια είναι στα 1.347 ευρώ μηνιαίως ή 16.162 ετησίως.

Σύμφωνα με το οικονομικό επιτελείο λόγω της ύφεσης και της πτώσης των τιμών τα περισσότερα νοικοκυριά θα έχουν όφελος από τη διαφορά.

Ωστόσο, θολό είναι το τι θα γίνει με τη διαφορά, δηλαδή αν θα διαγράφεται, ή αν θα μετακυλίεται για το μέλλον. Σύμφωνα με τον κ. Σταθάκη, μετά από τρία χρόνια θα διαγράφεται, αλλά και αυτό είναι θέμα δικαστικής απόφασης.

Με τον νέο νόμο Κατσέλη, δημιουργούνται δύο κατηγορίες δανειοληπτών που έχουν τη δυνατότητα να αναζητήσουν τη δικαστική προστασία της κύριας κατοικίας τους και τις ευνοϊκές ρυθμίσεις, ακόμη και με διαγραφή, των οφειλών τους.

Η πρώτη κατηγορία είναι οι οικονομικά ευάλωτοι δανειολήπτες, οι οποίοι εφόσον κάνουν αίτηση υπαγωγής και δεν επιτευχθεί προδικαστικός συμβιβασμός τότε το δικαστήριο αν υπάρχει ρευστοποιήσιμη περιουσία θα μπορεί να αποφασίζει τη δημοπρασία της πλην της κύριας κατοικίας. Θα αποφεύγουν τον πλειστηριασμό της αν η αντικειμενική της αξία είναι μέχρι 120.000 για τον άγαμο, 160.000 ευρώ για το ζευγάρι και 200.000 ευρώ για μία τετραμελή οικογένεια. Επίσης, το μεικτό φορολογητέο εισόδημα δεν υπερβαίνει τις 8.180 ευρώ για έναν άγαμο, τις 13.917 ευρώ για ένα ζευγάρι και τις 20.639 ευρώ για μία οικογένεια με δύο ενήλικες και δύο παιδιά. Τα όρια προσαυξάνονται κατά 3.361 ευρώ ανά παιδί.

Αν η νέα δόση που αποφασίζει το δικαστήριο δεν καλύπτεται από το εισόδημα του νοικοκυριού, τότε το κράτος θα καλύπτει τη διαφορά. Μάλιστα για το 2016 έχει προβλεφθεί κονδύλι 100 εκατ. ευρώ.

Δικαστική διευθέτηση

Η δεύτερη κατηγορία δανειοληπτών που μπορεί να αποζητήσει τη δικαστική διευθέτηση των οφειλών και την προστασία της κύριας κατοικίας τους είναι όσοι έχουν σπίτι με αντικειμενική αξία μέχρι 180.000 ευρώ για τον άγαμο, 220.000 ευρώ για το ζευγάρι και 260.000 ευρώ για μια τετραμελή οικογένεια. Επίσης, το μεικτό φορολογητέο εισόδημα να μην ξεπερνά τις 13.906 ευρώ για τον άγαμο, 23.569 ευρώ για το ζευγάρι και 35.086 ευρώ για την οικογένεια με δύο παιδιά. Τα όρια προσαυξάνονται κατά 5.714 ευρώ ανά παιδί. Και για αυτούς προβλέπεται η ίδια διαδικασία, δηλαδή, υποβάλλουν αίτηση στο ειρηνοδικείο.

Επιδιώκουν πρώτα προδικαστικό συμβιβασμό και αν αυτός δεν πετύχει, τότε ζητούν απόφαση δικαστηρίου. Το ειρηνοδικείο μπορεί να αποφασίσει τη ρευστοποίηση της ακίνητης περιουσίας, εφόσον υπάρχει, πλην της κύριας κατοικίας. Αυτή διασώζεται, εφόσον η δόση που αποφασίζεται μπορεί να καλυφθεί από το εισόδημα και τις εύλογες δαπάνες διαβίωσης. Αν αυτό δεν συμβεί, τότε οι δανειολήπτες της κατηγορίας δεν διασφαλίζουν την κύρια κατοικία τους και αναζητούν λύση με την τράπεζα βάσει του Κώδικα Δεοντολογίας της Τράπεζας της Ελλάδας.

Είναι χαρακτηριστικό, πως τα καθαρά βασικά έξοδα μίας τετραμελούς οικογένειας, σύμφωνα με τις εύλογες δαπάνες διαβίωσης της ΕΛ.ΣΤΑΤ, είναι στα 16.162 ευρώ. Αν από το μεικτό εισόδημα της ίδιας οικογένειας, που ορίζει το νέο νομοσχέδιο, τα 35.086 ευρώ αφαιρεθεί περίπου το 30% φορολογικών και ασφαλιστικών εισφορών, τότε απομένει καθαρό εισόδημα της τάξης των 24.560 ευρώ. Από αυτό αν αφαιρεθούν τα 16.162 ευρώ δαπανών διαβίωσης τότε απομένουν 8.398 ευρώ ετησίως για να καλύψουν τη νέα δόση του δανείου. Και σε αυτήν την περίπτωση, μπορεί ο δανειολήπτης να έχει το περιθώριο να πληρώνει τη νέα δόση, αλλά στην περίπτωση που το εισόδημα είναι χαμηλότερο από 35.086 ευρώ, τότε δεν είναι σίγουρο πως θα μπορεί να την καλύψει.

«Ψιλά γράμματα»

Ετσι, στα «ψιλά γράμματα» του νέου νόμου Κατσέλη, είναι κατά πόσο, ιδίως στη δεύτερη κατηγορία των δανειοληπτών, η νέα δόση θα μπορεί να καλύπτεται από το εισόδημα αφού υπολογιστούν οι εύλογες δαπάνες διαβίωσης. Και αυτό επειδή για τα δάνεια αυτών των οφειλετών οι δόσεις ήταν πολύ υψηλές και η όποια απομείωσή τους, δεν είναι βέβαιο αν θα μπορούν να καλυφθούν. Επίσης το επίπεδο της αξίας του ακινήτου και του δανείου θα ορίζεται από ανεξάρτητο εκτιμητή. Τα δεδομένα του θα λαμβάνει υπόψη το Ειρηνοδικείο προκειμένου να εκδίδει απόφαση για τη νέα δόση.

imerisia.gr