«Χαράτσι» 150 εκατ. € σε επιχειρήσεις από την Εφορία

Μάιος 15, 2015Η αρχή έγινε με το «ξεχασμένο» χαράτσι της ΔΕΗ. Περισσότεροι από ένα εκατομμύριο ιδιοκτήτες κλήθηκαν να πληρώσουν μέχρι τέλος Απριλίου ότι άφησαν απλήρωτο από το 2014.

Η συνέχεια δόθηκε με τους ιδιοκτήτες αυτοκινήτων που «ξέχασαν» να καταβάλλουν τα τέλη κυκλοφορίας του 2015. Παρέλαβαν και αυτοί τα ειδοποιητήριά τους και τώρα καλούνται να πληρώσουν εις διπλούν. Η «επίθεση» τριτώνει σήμερα και αυτή τη φορά, καλούνται να βάλουν το χέρι στην τσέπη περισσότερες από 100.000 επιχειρήσεις.

Ο λόγος;

Το τέλος επιτηδεύματος το ύψος του οποίου ανέρχεται σε τουλάχιστον 1000 ευρώ ανά ΑΦΜ (μπορεί και τα διπλά ή τα τριπλά αν υπάρχουν υποκαταταστήματα). Για άγνωστο λόγο, το τέλος επιτηδεύματος του 2013 (περί αυτού ο λόγος) είχε καταβληθεί από τα φυσικά πρόσωπα (ελεύθερους επαγγελματίες και «μπλοκάκηδες») όχι όμως από τις επιχειρήσεις.

Πριν από λίγο, δημοσιεύτηκε στο ΦΕΚ απόφαση για τον «τύπο και το περιεχόμενο της πράξης διοικητικού προσδιορισμού του τέλους επιτηδεύματος οικονομικού έτους 2013 σε νομικά πρόσωπα» και πλέον ανοίγει ο δρόμος για τη βεβαίωση του ποσού. Αθροιστικά, το υπουργείο Οικονομικών περιμένει να εισπράξει περισσότερα από 150 εκατ. ευρώ. Για τις επιχειρήσεις που θα τους έρθει… ξαφνικό, το μόνο παρήγορο είναι ότι το ποσό μπορεί να πληρωθεί σε δόσεις.

Όπως αναφέρει η απόφαση «Το τέλος επιτηδεύματος βεβαιώνεται από τη ΔΗΛΕΔ στα νομικά πρόσωπα που υπέβαλαν δήλωση φορολογίας εισοδήματος για το οικονομικό έτος 2013 και καταβάλλεται σε οκτώ (8) ίσες μηνιαίες δόσεις.

Από τις δόσεις αυτές, η πρώτη καταβάλλεται μέχρι την τελευταία εργάσιμη για τις δημόσιες υπηρεσίες ημέρα του επόμενου μήνα από τη βεβαίωση και η καθεμία από τις επόμενες δόσεις μέχρι την τελευταία εργάσιμη ημέρα κάθε επόμενου μήνα, αντίστοιχα.

Σε περίπτωση εφάπαξ καταβολής του τέλους εντός της προθεσμίας καταβολής της πρώτης δόσης παρέχεται έκπτωση ενάμιση τοις εκατό (1,5%)».

thetoc.gr

Παράθυρο για εξαίρεση των επιχειρήσεων από την προκαταβολή φόρου 26%

Απρίλιος 24, 2015«Παράθυρο» για να εξαιρεθούν οι επιχειρήσεις από την προκαταβολή φόρου 26% στις συναλλαγές που έχουν με κράτη που θεωρούνται «μη συνεργάσιμα φορολογικά» ή έχουν «προνομιακό φορολογικό καθεστώς» ανοίγει το σχέδιο υπουργικής απόφασης της αναπληρώτριας υπουργού Οικονομικών Ν. Βαλαβάνη που τέθηκε σε διαβούλευση.

Μετά τη θύελλα αντιδράσεων που προκάλεσε στον επιχειρηματικό κόσμο το άρθρο 21 του νόμου 4321/2015 το υπουργείο Οικονομικών με την απόφαση βελτιώνει τη διάταξη καθώς προβλέπει την προέγκριση της συναλλαγής και την απαλλαγή του φορολογούμενου από την υποχρέωση προκαταβολής του φόρου. Η προέγκριση της συναλλαγής και η εξαίρεση από την προκαταβολή φόρου χορηγείται εφόσον ο φορολογούμενος γνωστοποιήσει την εν λόγω συναλλαγή στη Φορολογική Διοίκηση εντός 10 ημερών από την ολοκλήρωσή της και εφόσον πληροί συγκεκριμένες προϋποθέσεις.

Ειδικότερα το Υπουργείο Οικονομικών θέτει σε δημόσια διαβούλευση το σχέδιο Υπουργικής Απόφασης, με το οποίο ρυθμίζονται οι διαδικασίες για την εφαρμογή του άρθρου 21 του Ν. 4321/2015 (Α’32).

Η αναπληρώτρια υπουργός Οικονομικών Όλγα – Νάντια-Βαλαβάνη καλεί όλους τους πολίτες και κάθε κοινωνικό εταίρο να συμμετέχουν από σήμερα στη δημόσια ηλεκτρονική διαβούλευση, προκειμένου να καταθέσουν τις προτάσεις τους μέχρι και την 7η Μαΐου 2015 και ώρα 14.00, ώστε να συμβάλλουν στη βελτίωση των διατάξεων της προτεινόμενης Υπουργικής απόφασης.

"Άρθρο 1

Διαδικασία Προέγκρισης των συναλλαγών που υπάγονται στο άρθρο 21 του ν.4321/2015

H συναλλαγή που εμπίπτει στο άρθρο 21 του ν.4321/2015 δύναται να προεγκριθεί, πριν τη διεξαγωγή φορολογικού ελέγχου, μέσω ηλεκτρονικής δηλωτικής διαδικασίας γνωστοποίησης της συναλλαγής. Η προέγκριση της συναλλαγής απαλλάσσει τον φορολογούμενο από την υποχρέωση προκαταβολής του φόρου που προβλέπεται στο συγκεκριμένο άρθρο, που αποτελεί προϋπόθεση για την αναγνώριση της δαπάνης. Η προέγκριση της συναλλαγής και η εξαίρεση από την προκαταβολή φόρου χορηγείται εφόσον ο φορολογούμενος γνωστοποιήσει την εν λόγω συναλλαγή στη Φορολογική Διοίκηση εντός δέκα (10) ημερών από την ολοκλήρωσή της και εφόσον πληροί τις ακόλουθες προϋποθέσεις:

Α) Η προέγκριση της συναλλαγής χορηγείται αυτοδίκαια με την κατάθεση της δήλωσης εάν ο υπόχρεος δηλώσει ότι εμπίπτει σε μια από τις ακόλουθες περιπτώσεις:

Αφορά συναλλαγή για την οποία υπάρχουν έγγραφα διακίνησης από τη χώρα έκδοσης του τιμολογίου, τα οποία πιστοποιούν την πραγματοποίηση της μεταφοράς και τη λήψη των αγαθών, ή στην περίπτωση των υπηρεσιών, η παροχή της υπηρεσίας διενεργείται από τη χώρα έκδοσης του τιμολογίου, και υπάρχει πρωτόκολλο ολοκλήρωσης και παράδοσης-παραλαβής έργου.

Αφορά συναλλαγή εισαγωγής στην Ελλάδα ηλεκτρικής ενέργειας, νερού και φυσικού αερίου.

Αφορά συναλλαγή με εταιρεία εισηγμένη σε χρηματιστήριο της αλλοδαπής κατά τον χρόνο διενέργειας της συναλλαγής.

Αφορά συναλλαγή που το ποσό της αθροιζόμενο με άλλες συναλλαγές που υπάγονται στο άρθρο 21 του ν.4321/2015 δεν ξεπερνάει τις 10.000 ευρώ κατά το φορολογικό έτος που αφορά.

Αφορά επαναλαμβανόμενη ομοειδή συναλλαγή με τον ίδιο προμηθευτή και αντικείμενο, για την οποία δεν έχει επέλθει ουσιώδης μεταβολή της τιμής, συγκεκριμένα άνω του 5%, και έχει υπάρξει προέγκριση για την αρχική ομοειδή συναλλαγή κατά τους προηγούμενους δώδεκα μήνες, μέσω της διαδικασίας που προβλέπεται στην απόφαση αυτή.

Αφορά συναλλαγή με αντικείμενο προϊόντα ή εμπορεύματα για τα οποία η τιμή προσδιορίζεται σε οργανωμένη χρηματιστηριακή αγορά, εφόσον η συναλλαγή πραγματοποιήθηκε με βάση την τιμή κλεισίματος τη συγκεκριμένη ημερομηνία, γεγονός για το οποίο υπάρχουν όλα τα στοιχεία απόδειξης.

Αφορά μίσθωση αεροσκαφών τα οποία είναι νηολογημένα σε κράτη μη συνεργάσιμα ή κράτη που υπόκεινται σε προνομιακό καθεστώς και μισθώνονται από ημεδαπές αεροπορικές εταιρείες ή υποκαταστήματα αλλοδαπών εταιρειών εγκατεστημένα στην Ελλάδα.

Αφορά σύμβαση ναυλώσεως πλοίου ως προς το ναύλο.

Β) Η προέγκριση χορηγείται για κάθε άλλη συναλλαγή που υπάγεται στο άρθρο 21 του ν.4321/2015 εάν ο υπόχρεος δηλώσει ότι διαθέτει τεκμήρια που να πιστοποιούν αθροιστικά ότι ισχύουν τα εξής:

Έγγραφη σύμβαση έργου ή εμπορική συμφωνία που ορίζει τους όρους συναλλαγής (αντικείμενο, διάρκεια, τίμημα, τρόπους πληρωμής και υποχρεώσεις των μερών) η οποία έχει κατατεθεί ή θα κατατεθεί εντός της προβλεπόμενης προθεσμίας στην αρμόδια Δ.Ο.Υ. του υπόχρεου.

Ισολογισμοί των τελευταίων τριών (3) ετών της αλλοδαπής εταιρείας, εφόσον η εταιρεία λειτουργεί πάνω από 3 έτη ή, εναλλακτικά, ισολογισμοί ενός (1) ή δύο (2) ετών, εφόσον η εταιρεία λειτουργεί τα τελευταία τρία έτη.

Δήλωση Πελατών – Προμηθευτών ή πελατολόγιο της αλλοδαπής εταιρείας από την οποία θα προκύπτει ότι η ημεδαπή εταιρεία δεν είναι ο μοναδικός πελάτης ή εναλλακτικά κατάσταση παγίων ή δαπάνες ενοικίου της αλλοδαπής εταιρείας από την οποία προκύπτει ύπαρξη παγίων, εκτός ακινήτου ή ακινήτων, αρχικής αξίας άνω των 10.000 ευρώ και δαπάνες ενοικίου άνω των 5.000 ευρώ κατά το τελευταίο έτος, εκτός εάν η αλλοδαπή εταιρεία εδρεύει σε ιδιόκτητο ακίνητο για το οποίο υπάρχει συμβόλαιο, ή εναλλακτικά τιμοκατάλογο της αλλοδαπής εταιρείας που να έχει θεωρηθεί από το κράτος εγκατάστασής της ή θεωρημένη από το κράτος εγκατάστασης του προμηθευτή κατάσταση μόνιμου απασχολούμενου προσωπικού που υπερβαίνει τα πέντε (5) άτομα κατά τη διάρκεια του φορολογικού έτους που διενεργήθηκε η συναλλαγή.

Εξόφληση τιμολογίων μέσω τραπεζικού συστήματος ή ύπαρξη τραπεζικής εγγύησης που αφορά τη συγκεκριμένη συναλλαγή.

Ύπαρξη τελωνειακών εγγράφων ή εγγράφων μεταφοράς που πιστοποιούν την πραγματική μεταφορά και λήψη των αγαθών ή πρωτόκολλο ολοκλήρωσης και παράδοσης-παραλαβής έργου που πιστοποιεί την πραγματική παροχή υπηρεσιών.

Πιστοποιητικό φορολογικής κατοικίας του προμηθευτή, όπου προκύπτει ότι φορολογείται στη χώρα της αλλοδαπής για το εισόδημά του ή εναλλακτικά πιστοποιητικό για την ύπαρξη επαγγελματικής έδρας της εταιρείας στην αλλοδαπή ή εναλλακτικά έναρξη επαγγέλματος της αλλοδαπής εταιρείας που να περιλαμβάνει ως δραστηριότητα τη συναλλαγή που αφορά.

Στη δήλωση ο υπόχρεος γνωστοποιεί τα πληροφοριακά στοιχεία που αφορούν τη συναλλαγή, και πιο συγκεκριμένα το όνομα της αλλοδαπής εταιρείας, τον ΑΦΜ στη χώρα που δραστηριοποιείται, τη χώρα που βρίσκεται η έδρα της αλλοδαπής επιχείρησης, την ημερομηνία έκδοσης του τιμολογίου ή του προτιμολογίου, την αξία της συναλλαγής, το είδος που αφορά, και δηλώνει ότι ο προμηθευτής δεν είναι συνδεμένο πρόσωπο με τον αγοραστή, ποιες από τις ανωτέρω προϋποθέσεις ισχύουν (Α ή Β), καθώς και ότι διαθέτει όλα τα απαραίτητα στοιχεία (τεκμήρια) τα οποία πιστοποιούν τις προϋποθέσεις αυτές.

Όταν για τη συγκεκριμένη συναλλαγή προκύπτει από τη δήλωση του υπόχρεου ότι πληρούνται οι προϋποθέσεις για την προέγκριση της συναλλαγής, τότε η συγκεκριμένη συναλλαγή εξαιρείται από την υποχρέωση προκαταβολής φόρου και ο φορολογούμενος δύναται να αναγνωρίσει τη δαπάνη. Η προέγκριση της συναλλαγής δεν δεσμεύει οποιονδήποτε μελλοντικό φορολογικό έλεγχο από τον οποίο ενδέχεται να προκύψουν νέα δεδομένα.

Ο φορολογούμενος υποχρεούται να διατηρεί σε φάκελο ανά συναλλαγή όλα τα απαραίτητα τεκμήρια που αποδεικνύουν ότι πληρούνται οι προϋποθέσεις για την προέγκριση της συναλλαγής, μέχρι την παρέλευση της προθεσμίας παραγραφής του συγκεκριμένου φορολογικού έτους, όπως ορίζεται από τον ν.4174/2013, καθώς και να τα επιδεικνύει όποτε του ζητηθεί από τη Φορολογική Διοίκηση. Για ομοειδείς συναλλαγές από την ίδια επιχείρηση ισχύουν τα αρχικά τεκμήρια για διάστημα ενός έτους από την αρχική δήλωση. Μετά το πέρας του διαστήματος αυτού θα πρέπει να ανανεώνονται και να διατηρούνται αντίστοιχα τεκμήρια για τη νέα συναλλαγή.

Η ανωτέρω δήλωση μπορεί να κατατίθεται πριν τη διενέργεια ή την ολοκλήρωση της συναλλαγής, εφόσον ο υπόχρεος είναι βέβαιος ότι διαθέτει τα απαραίτητα τεκμήρια που αναφέρονται στη δήλωση.

Άρθρο 2

Ενέργειες της Φορολογικής Διοίκησης

Εάν με την επεξεργασία της δήλωσης προκύψει ότι δεν συντρέχουν οι ανωτέρω προϋποθέσεις προέγκρισης της συναλλαγής, η Φορολογική Διοίκηση, εκδίδει εντολή ελέγχου, με βάση την οποία ελέγχει σε κάθε περίπτωση εάν οι συγκεκριμένες δαπάνες αφορούν πραγματικές και συνήθεις συναλλαγές και δεν έχουν ως αποτέλεσμα τη μεταφορά κερδών ή εισοδημάτων ή κεφαλαίου με σκοπό τη φοροαποφυγή ή φοροδιαφυγή.

Ο φορολογικός έλεγχος, λαμβάνει υπόψη του στοιχεία από τα οποία αποδεικνύεται ότι η συναλλαγή πραγματικά έχει λάβει χώρα και ότι έχει αποφέρει πραγματικό οικονομικό όφελος στην ελεγχόμενη επιχείρηση που πραγματοποίησε τις σχετικές δαπάνες.

Στην περίπτωση εκπρόθεσμης δήλωσης γνωστοποίησης της συναλλαγής, από την οποία προκύπτει έγκριση της συναλλαγής, ο υπόχρεος απαλλάσσεται από την υποχρέωση καταβολής του προκαταβλητέου φόρου και εκδίδεται εντολή ελέγχου εάν η αξία της συναλλαγής συναθροιζόμενη με άλλες συναλλαγές κατά το φορολογικό έτος που αφορά υπερβαίνει τα 10.000 ευρώ.

Επιπλέον με βάση την δήλωση γνωστοποίησης της συναλλαγής από την οποία χορηγήθηκε προέγκριση, δύναται να πραγματοποιηθεί δειγματοληπτικός μερικός έλεγχος στον υπόχρεο. Ο έλεγχος αυτός μπορεί να γίνεται πριν τη διενέργεια της συναλλαγής ή την ολοκλήρωση της συναλλαγής. Ο υπόχρεος απαιτείται να προσκομίσει τον πλήρη φάκελο με τα απαραίτητα αποδεικτικά τεκμήρια εντός δεκαπέντε (15) ημερών από την έκδοση της εντολής ελέγχου καθώς και όποιο άλλο στοιχείο κρίνει η Φορολογική Διοίκηση κατά τη διενέργεια του φορολογικού ελέγχου. Κατά τη διενέργεια του φορολογικού ελέγχου η Φορολογική Διοίκηση μπορεί να αναζητήσει οποιοδήποτε στοιχείο κρίνει πρόσφορο σχετικά με την αναγνώριση ή μη της συναλλαγής, με βάση τα πραγματικά στοιχεία, και δεν περιορίζεται στις προϋποθέσεις οι οποίες ισχύουν για την προέγκριση της συναλλαγής.

Εάν μετά την ολοκλήρωση του ελέγχου διαπιστωθεί ότι δεν πληρούνται οι προϋποθέσεις που είχαν συμπεριληφθεί στη δήλωση γνωστοποίησης της συναλλαγής του υπόχρεου, ή εάν διαπιστωθεί, βάσει των πραγματικών δεδομένων, ότι η συναλλαγή δεν είναι τελικά συνήθης και πραγματική και έχει ως αποτέλεσμα τη μεταφορά κερδών ή εισοδημάτων ή κεφαλαίου με σκοπό τη φοροαποφυγή ή φοροδιαφυγή, τότε αναζητείται αναδρομικά ο προκαταβλητέος φόρος, εφαρμοζομένων των διατάξεων του ν.4174/2013, και η συγκεκριμένη συναλλαγή δεν αναγνωρίζεται φορολογικά. Επίσης εφαρμόζονται όσα προβλέπονται από τις ισχύουσες γενικές φορολογικές διατάξεις.

Άρθρο 3

Χρόνος και διαδικασία καταβολής και επιστροφής του προκαταβλητέου φόρου

Ο προκαταβλητέος φόρος καταβάλλεται μέχρι το τέλος του επόμενου μήνα από την ολοκλήρωση της συναλλαγής, εάν δεν υποβληθεί η σχετική δήλωση γνωστοποίησης της συναλλαγής. Εάν η υποβληθείσα δήλωση γνωστοποίησης της συναλλαγής κριθεί από τον έλεγχο ανακριβής, ο προκαταβλητέος φόρος θεωρείται απαιτητός στο τέλος του επόμενου μήνα από την ολοκλήρωση της συναλλαγής.

Ο προκαταβλητέος φόρος επιστρέφεται εντός ενός μήνα από την ολοκλήρωση του ελέγχου εάν διαπιστωθεί από τον έλεγχο ότι η συναλλαγή είναι πραγματική και συνήθης. Ο προκαταβλητέος φόρος επιστρέφεται εντός τριών μηνών από τη δήλωση του υπόχρεου εάν δεν έχει ολοκληρωθεί ο έλεγχος. Προκειμένου να συμψηφιστεί ο προκαταβλητέος φόρος στην εκκαθάριση της ετήσια δήλωσης φορολογίας εισοδήματος του υπόχρεου, θα πρέπει ο φορολογούμενος να αναμορφώσει φορολογικά τη συγκεκριμένη δαπάνη.

Επιπλέον εάν ολοκληρωθεί ο έλεγχος και προκύψει ότι η ελεγχόμενη συναλλαγή δεν είναι συνήθης και πραγματική τότε εκδίδεται εντολή τακτικού ελέγχου για την εν λόγω επιχείρηση

Άρθρο 4

Εξαιρέσεις υπαγωγής στο άρθρο 21 του ν.4321/2015.

Οι ακόλουθες συναλλαγές εξαιρούνται από την εφαρμογή του άρθρου 21 του ν.4321/2013:

Συναλλαγές μεταξύ ημεδαπών επιχειρήσεων.

Συναλλαγές με συνδεδεμένες επιχειρήσεις κατά την έννοια του άρθρου 2 περ. (ζ) ν.4172/2013, οι οποίες έχουν συμμορφωθεί με τις διατάξεις του άρθρου 50 του ν.4172/2013 και των άρθρων 21 και 22 του ν.4174/2013.

Το άρθρο 21 περ. (γ) τίθεται σε εφαρμογή μόνο στην περίπτωση κατά την οποία η ημεδαπή επιχείρηση δεν έχει τηρήσει τις υποχρεώσεις που προκύπτουν από τις διατάξεις των άρθρων 50 ν. 4172/2013 και των άρθρων 21 και 22 του ν.4174/2013, δηλαδή είτε πραγματοποιεί συναλλαγή με όρους διαφορετικούς από αυτούς που θα ίσχυαν μεταξύ ανεξάρτητων επιχειρήσεων, είτε δεν έχει τεκμηριώσει τη σχετική συναλλαγή στο πλαίσιο φακέλου τεκμηρίωσης ενδοομιλικών συναλλαγών σύμφωνα με το περιεχόμενο και τις προθεσμίες που ορίζονται στο άρθρο 21 του ν.4174/2013 και τις σχετικές ερμηνευτικές εγκυκλίους του Υπουργείου Οικονομικών.

Οι δαπάνες που καταβάλλονται σε συνδεδεμένα πρόσωπα, πριν τη λήξη της προθεσμίας για την σύνταξη του φακέλου τεκμηρίωσης των ενδοομιλικών συναλλαγών του αντίστοιχου φορολογικού έτους, θα υποστηρίζονται από τον φάκελο τεκμηρίωσης του αμέσως προηγούμενου φορολογικού έτους. Ειδικά σε περιπτώσεις δαπανών που καταβάλλονται σε συνδεδεμένα πρόσωπα πριν τη λήξη της προθεσμίας για τη σύνταξη του φακέλου τεκμηρίωσης για το αντίστοιχο φορολογικό έτος και αφορούν συναλλαγές που δεν έχουν τεκμηριωθεί στο πλαίσιο του αμέσως προηγούμενου φορολογικού έτους (π.χ. νέες συναλλαγές), η υποχρέωση υποβολής αντιγράφου του φακέλου τεκμηρίωσης, για σκοπούς συμμόρφωσης με το άρθρο 21 παρ. (γ) του ν.4321/2015 θα μετατίθεται μέχρι τη λήξη της προθεσμίας για τη σύνταξη του εν λόγω φακέλου, κατά τα οριζόμενα στο άρθρο 21παρ.3 του ν.4174/2013.

Οι υποχρεώσεις που απορρέουν από το άρθρο 21 του ν.4321/2015 εφαρμόζονται και για όσες συνδεδεμένες επιχειρήσεις δεν είναι υπόχρεες κατάθεσης φακέλου τεκμηρίωσης.

Ο ορισμός της «εν τοις πράγμασι» συνδεδεμένης επιχείρησης της περίπτωσης γ’ του άρθρου 21 του ν.4321/2015, ταυτίζεται με τον ορισμό του «συνδεδεμένου προσώπου», όπως προβλέπεται στο άρθρο 2 (ζ) του ν.4172/2013.

Συναλλαγές που αφορούν ενδοομιλικές πληρωμές τόκων και δικαιωμάτων, εφόσον πληρούνται οι προϋποθέσεις του άρθρου 63 παρ.2 του ν.4172/2013.

Άρθρο 5

Έναρξη Ισχύος

Η απόφαση αυτή, που ισχύει για συναλλαγές με εκδιδόμενα τιμολόγια μετά την 1.9.2015, να δημοσιευθεί στην εφημερίδα της Κυβερνήσεως."

Τρελό πάρτι φοροδιαφυγής με «μαύρο χρήμα» από γιατρούς, συνταξιούχους, αγρότες, μεσίτες, επιχειρήσεις

Απρίλιος 04, 2015Κρυφά εισοδήματα εκατομμυρίων ευρώ από γιατρούς, κτηματομεσίτες, αγρότες, ιδιωτικούς υπαλλήλους, συνταξιούχους, επιχειρηματίες ακόμη και από ανεπάγγελτους αποκαλύπτει το άνοιγμα των τραπεζικών λογαριασμών και ο έλεγχος της περιουσιακής κατάστασης φορολογούμενων μεγάλου πλούτου που διενεργεί το Σώμα Δίωξης Οικονομικού Εγκλήματος.

Τα νέα στοιχεία που έδωσε στη δημοσιότητα το ΣΔΟΕ αποκαλύπτουν μεγάλη φοροδιαφυγή με αδήλωτα εισοδήματα που προέρχονται από μη έκδοση αποδείξεων, «φακελάκια», πλαστά τιμολόγια, εικονικές αγορές.

Παράλληλα με βάση ειδικό επιχειρησιακό σχέδιο, συνεργεία του Σ.Δ.Ο.Ε. σ' όλη την επικράτεια διενεργούν ελέγχους ενόψει της εορταστικής περιόδου με ιδιαίτερη βαρύτητα στη διακίνηση παραποιημένων προϊόντων, ελληνοποίηση αμνοεριφίων κ.λ.π. που, εκτός της οικονομικής σημασίας της παρανομίας, συντρέχουν και λόγοι προστασίας της δημόσιας υγείας. Το πρώτο τρίμηνο του 2015 το Σ.Δ.Ο.Ε. ολοκλήρωσε τους ελέγχους σε 24 επιχειρήσεις που έλαβαν επιδοτήσεις από Εθνικούς ή Κοινοτικούς πόρους και διαπίστωσε διάφορες παραβάσεις. Οι εκθέσεις διαβιβάσθηκαν στις Αρχές Πληρωμής οι οποίες είναι αρμόδιες για την έκδοση των Αποφάσεων Ανάκτησης των επιδοτήσεων που εισπράχθηκαν, παράλληλα δε για το φορολογικό μέρος διαβιβάσθηκαν στις αρμόδιες Δ.Ο.Υ.

Ειδικότερα κατά το μήνα Μάρτιο 2015 πραγματοποίησε σημαντικές επιτυχίες, από τις οποίες επελέγησαν και αναφέρονται οι παρακάτω χαρακτηριστικές περιπτώσεις:

* Ατομο που ασχολείται με την κατασκευή κοσμημάτων αύξησε κατά 4,4 εκατ. ευρώ την περιουσία του χωρίς να μπορεί να δικαιολογήσει την πηγή τους.

* Συνταξιούχος, προσαύξησε την περιουσία του κατά 338.355,43 €.

* Αντιπροσωπεία αυτοκινήτων, απέκρυψε εισοδήματα ύψους 1.173.880,43 €

* 12 επιχειρήσεις εντοπίστηκνα με πλαστά, εικονικά τιμολόγια ύψους 12,4 εκατ.

* Ιδιώτης, κατά τα έτη 2000 - 2002 απέκρυψε φορολογητέα ύλη ύψους 3.998.022,06 €

* Κοινοπραξία εργολάβων, υπέβαλε ανακριβείς δηλώσεις μεταβίβασης, σε 73 περιπτώσεις, δηλώνοντας ανακριβές τίμημα πλέον των αναγραφομένων, συνολικού ύψους 8.744.311,68 €.

* Ιατρός – γυναικολόγος, απέκρυψε φορολογητέο εισόδημα ύψους 957.508,71 €.

Αναλυτικά, σύμφωνα με το ΣΔΟΕ:

Το ΣΔΟΕ με σχέδιο, μεθοδικότητα και συντονισμό συνεχίζει τις έρευνες στο πλαίσιο της αρμοδιότητάς του για την πάταξη της μεγάλης φοροδιαφυγής, της απάτης και της διαφθοράς.

Με βάση ειδικό επιχειρησιακό σχέδιο, συνεργεία του Σ.Δ.Ο.Ε. σ' όλη την επικράτεια διενεργούν ελέγχους ενόψει της εορταστικής περιόδου με ιδιαίτερη βαρύτητα στη διακίνηση παραποιημένων προϊόντων, ελληνοποίηση αμνοεριφίων κ.λ.π. που, εκτός της οικονομικής σημασίας της παρανομίας, συντρέχουν και λόγοι προστασίας της δημόσιας υγείας.

Το 1ο τρίμηνο του 2015 το Σ.Δ.Ο.Ε. ολοκλήρωσε τους ελέγχους σε 24 επιχειρήσεις που έλαβαν επιδοτήσεις από Εθνικούς ή Κοινοτικούς πόρους και διαπίστωσε διάφορες παραβάσεις. Οι εκθέσεις διαβιβάσθηκαν στις Αρχές Πληρωμής οι οποίες είναι αρμόδιες για την έκδοση των Αποφάσεων Ανάκτησης των επιδοτήσεων που εισπράχθηκαν, παράλληλα δε για το φορολογικό μέρος διαβιβάσθηκαν στις αρμόδιες Δ.Ο.Υ.

Κατά το μήνα Μάρτιο 2015 πραγματοποίησε σημαντικές επιτυχίες, από τις οποίες επελέγησαν και αναφέρονται οι παρακάτω χαρακτηριστικές περιπτώσεις:

Ι. ΠΕΡΙΦΕΡΕΙΑΚΗ Δ/ΝΣΗ ΔΙΩΞΗΣ ΟΙΚΟΝΟΜΙΚΟΥ ΕΓΚΛΗΜΑΤΟΣ ΑΤΤΙΚΗΣ-ΑΙΓΑΙΟΥ

Εταιρεία αστικών ακινήτων, απέκρυψε εισόδημα 5.853.641,33 € υποβάλλοντας ανακριβή δήλωση φορολογίας εισοδήματος.

Φυσικό πρόσωπο που ασχολείται με την κατασκευή κοσμημάτων κατά τα έτη 2002-2011 προσαύξησε την περιουσία του κατά 4.405.481,05 € χωρίς να προκύπτει η αιτία ή η πηγή προέλευσης.

Φυσικό πρόσωπο, μέλος Δ.Σ. , απέκρυψε εισόδημα 3.289.088,86 € υποβάλλοντας ανακριβή δήλωση φορολογίας εισοδήματος.

Φυσικό πρόσωπο, που δραστηριοποιείται στο τομέα μηχανικών και παροχής τεχνικών συμβουλών, δεν εξέδωσε φορολογικά στοιχεία και με αυτό τον τρόπο απέκρυψε εισοδήματα συνολικής αξίας 1.513.761,67 €.

Αντιπροσωπεία αυτοκινήτων, απέκρυψε εισοδήματα ύψους 1.173.880,43 € υποβάλλοντας ανακριβείς δηλώσεις φορολογίας εισοδήματος.

Φυσικό πρόσωπο, που δραστηριοποιείται στον τομέα κατασκευών και πώλησης ακινήτων, απέκρυψε εισοδήματα ύψους 984.089,91 € υποβάλλοντας ανακριβείς δηλώσεις φορολογίας εισοδήματος.

Φυσικό πρόσωπο, μέλος Ν.Π., πρόσωπο, απέκρυψε εισοδήματα ύψους 607.838,98 € υποβάλλοντας ανακριβείς δηλώσεις φορολογίας εισοδήματος.

Φυσικό πρόσωπο, ιδιώτης, απέκρυψε εισοδήματα 589.044,70 € υποβάλλοντας ανακριβείς δηλώσεις φορολογίας εισοδήματος.

Συνταξιούχος, προσαύξησε την περιουσία του κατά 338.355,43 €, χωρίς να προκύπτει η αιτία ή η πηγή προέλευσης.

Ιδιωτικός υπάλληλος, προσαύξησε την περιουσία του κατά 111.711,59 €, χωρίς να προκύπτει η αιτία ή η πηγή προέλευσης.

Τέσσερεις (4) ιατροί, προσαύξησαν την περιουσία τους κατά 87.545,78 €, 64.448,60 €, 45.400,33 € και 40.857,00 € αντίστοιχα, χωρίς να προκύπτει η αιτία ή η πηγή προέλευσης.

Σημειώνεται, ότι η αδικαιολόγητη προσαύξηση της περιουσίας θεωρείται εισόδημα και φορολογείται με τις γενικές διατάξεις στον χρόνο που προέκυψε ενώ επιβάλλονται στον αναλογούντα φόρο και οι νόμιμες προσαυξήσεις λόγω ανακρίβειας της δήλωσης.

Δώδεκα (12) επιχειρήσεις έλαβαν παράνομα φορολογικά στοιχεία (εικονικά, πλαστά) με σκοπό την μη απόδοση του ΦΠΑ και την μείωση του φορολογητέου εισοδήματος. Το ύψος των ανύπαρκτων συναλλαγών ανέρχεται σε 12.488.458,85 €.

Αναφέρονται μόνο περιπτώσεις που οι παράνομες ανά επιχείρηση συναλλαγές υπερβαίνουν το ποσό των 100.000,00 ευρώ.

Εννέα (9) επιχειρήσεις εξέδωσαν σωρεία εικονικών φορολογικών στοιχείων συνολικού ύψους 15.287.109,83 €.

Επίσης, και στην περίπτωση αυτή περιλαμβάνονται υποθέσεις με παράνομες συναλλαγές που υπερβαίνουν το ποσό των 100.000,00 ευρώ.

II. ΕΙΔΙΚΗ Δ/ΝΣΗ ΕΛΕΓΧΟΥ ΕΘΝΙΚΩΝ ΚΑΙ ΚΟΙΝΟΤΙΚΩΝ ΔΑΠΑΝΩΝ ΚΑΙ ΚΑΤΑΠΟΛΕΜΗΣΗΣ ΑΠΑΤΗΣ ΚΑΙ ΔΙΑΦΘΟΡΑΣ

Φυσικό πρόσωπο, ιδιώτης, κατά τα έτη 2000 - 2002 απέκρυψε φορολογητέα ύλη ύψους 3.998.022,06 €. Η διαπίστωση προέκυψε από την επεξεργασία των τραπεζικών του λογαριασμών.

Φυσικό πρόσωπο, ελεύθερος επαγγελματίας, προσαύξησε την περιουσία του κατά τα έτη 2002, 2003, 2005 – 2010 κατά 895.938,00 € χωρίς να προκύπτει η αιτία ή η πηγή προέλευσης. Η διαπίστωση έγινε από την επεξεργασία των τραπεζικών λογαριασμών και την αντιπαραβολή τους με τις φορολογικές του δηλώσεις.

Ξενοδοχειακή επιχείρηση, που επιχορηγήθηκε βάσει του αναπτυξιακού νόμου, διαπιστώθηκε ότι εξέδωσε εικονικά φορολογικά στοιχεία. Εκδόθηκε από την αρμόδια Υπηρεσία η Απόφαση Επιβολής Δημοσιονομικής Διόρθωσης και Επιστροφής Επιχορήγησης και ήδη καταβλήθηκε στην αρμόδια Δ.Ο.Υ. ποσό ύψους 575.136,14 €, ενώ παράλληλα ενημερώθηκε και ο αρμόδιος Εισαγγελέας

Τέσσερα (4) συγγενικά φυσικά πρόσωπα, υπέβαλαν ανακριβή δήλωση φόρου μεταβίβασης συνολικής αξίας 181.885,06 €.

ΙΙΙ. ΠΕΡΙΦΕΡΕΙΑΚΗ Δ/ΝΣΗ ΔΙΩΞΗΣ ΟΙΚΟΝΟΜΙΚΟΥ ΕΓΚΛΗΜΑΤΟΣ ΚΕΝΤΡΙΚΗΣ & ΑΝΑΤΟΛΙΚΗΣ ΜΑΚΕΔΟΝΙΑΣ – ΘΡΑΚΗΣ

Δημόσιος υπάλληλος προσαύξησε αδικαιολόγητα την περιουσία του κατά 163.723,10 €, χωρίς να μπορεί να δικαιολογήσει την πηγή ή την αιτία προέλευσης.

Δύο (2) ιατροί, προσαύξησαν αδικαιολόγητα την περιουσία τους κατά 492.526,01 € και 231.700,00 € αντίστοιχα, χωρίς, να μπορούν να δικαιολογήσουν την πηγή ή την αιτία προέλευσης.

Φυσικό πρόσωπο, που δραστηριοποιείται στον τομέα των διακοσμήσεων προσαύξησε αδικαιολόγητα την περιουσία του κατά 411.296,36 €, χωρίς να μπορεί να δικαιολογήσει την πηγή ή την αιτία προέλευσης.

Φυσικό πρόσωπο, ιδιώτης, προσαύξησε αδικαιολόγητα την περιουσία του κατά 198.010,00 € χωρίς να μπορεί να δικαιολογήσει την πηγή ή την αιτία προέλευσης.

Κοινοπραξία εργολάβων, υπέβαλε ανακριβείς δηλώσεις μεταβίβασης, σε 73 περιπτώσεις, δηλώνοντας ανακριβές τίμημα πλέον των αναγραφομένων, συνολικού ύψους 8.744.311,68 €.

Εταιρεία Ιδιοκτησίας Ακινήτων, υπέβαλε ανακριβείς δηλώσεις μεταβίβασης, δηλώνοντας ανακριβές τίμημα πλέον των αναγραφομένων, συνολικού ύψους 140.594,90 €.

Οκτώ (8) επιχειρήσεις έλαβαν παράνομα φορολογικά στοιχεία (εικονικά) με σκοπό την μη απόδοση του ΦΠΑ και την μείωση του φορολογητέου εισοδήματος . Το ύψος των ανύπαρκτων συναλλαγών ανέρχεται σε 5.322.832,00 €.

Επίσης από έρευνα της Υπηρεσίας ανακαλύφθηκαν τρείς (3) παράνομες υπαίθριες δεξαμενές καυσίμων από τις οποίες διακινούνταν σε καθημερινή βάση 1,5 – 2 τόνοι καυσίμων. Εντοπίσθηκε επίσης παράνομη εγκατάσταση μετάγγισης υγραερίου, από παράνομη υπέργεια δεξαμενή – βυτίο, με κίνδυνο για τη δημόσια ασφάλεια και τη δημόσια υγεία.

ΙV. ΠΕΡΙΦΕΡΕΙΑΚΗ Δ/ΝΣΗ ΔΙΩΞΗΣ ΟΙΚΟΝΟΜΙΚΟΥ ΕΓΚΛΗΜΑΤΟΣ ΘΕΣΣΑΛΙΑΣ ΚΑΙ ΣΤΕΡΕΑΣ ΕΛΛΑΔΑΣ

Αγρότης – συνταξιούχος, προσαύξησε την περιουσία του κατά 402.817,15 € χωρίς να προκύπτει η αιτία ή η πηγή προέλευσης. Η διαπίστωση έγινε από την επεξεργασία των τραπεζικών του λογαριασμών.

Δικηγόρος, δεν εξέδωσε φορολογικά στοιχεία, με συνέπεια να εμφανίζει αδικαιολόγητη προσαύξηση περιουσίας κατά 147.320,78 €.

Φυσικό πρόσωπο, ιδιοκτήτης πρατηρίου υγρών καυσίμων, δεν εξέδωσε φορολογικά στοιχεία, με συνέπεια να εμφανίζει αδικαιολόγητη προσαύξηση περιουσίας κατά 276.071,23 € ενώ δεν απέδωσε και Φ.Π.Α. αξίας 63.496,38 €.

Τέσσερεις (4) αγρότες του ειδικού καθεστώτος έλαβαν 51 εικονικά φορολογικά στοιχεία συνολικής καθαρής αξίας 1.180.365,00 €.

Εργολάβος οικοδομών, δεν εξέδωσε ένα (1) φορολογικό στοιχείο για παροχή υπηρεσιών, συνολικής αξίας 142.025,00 €.

V. ΠΕΡΙΦΕΡΕΙΑΚΗ Δ/ΝΣΗ ΔΙΩΞΗΣ ΟΙΚΟΝΟΜΙΚΟΥ ΕΓΚΛΗΜΑΤΟΣ ΔΥΤΙΚΗΣ ΕΛΛΑΔΑΣ, ΠΕΛΟΠΟΝΝΗΣΟΥ ΚΑΙ ΝΟΤΙΩΝ ΙΟΝΙΩΝ ΝΗΣΩΝ

Φυσικό πρόσωπο, ανεπάγγελτος, υπέβαλε ανακριβή δήλωση φόρου μεταβίβασης συνολικής αξίας 1.369.704,33 €.

Αγρότης του ειδικού καθεστώτος υπέβαλε ανακριβή δήλωση φόρου μεταβίβασης συνολικής αξίας 209.615,45 €.

Εταιρεία αρχιτεκτονικών υπηρεσιών, υπέβαλε ανακριβή δήλωση φόρου μεταβίβασης συνολικής αξίας 280.708,72 €.

Έμπορος τροφίμων, εξέδωσε σωρεία εικονικών φορολογικών στοιχείων, συνολικής αξίας 1.834.893,97 €.

Κτηματομεσίτης, δεν εξέδωσε φορολογικά στοιχεία σε 166 περιπτώσεις συνολικής αξίας 103.750 €.

Οργανισμός Τοπικής Αυτοδιοίκησης έλαβε εικονικά φορολογικά στοιχεία ως προς το πρόσωπο του εκδότη, συνολικής αξίας 743.160,00 €.

Τέσσερεις (4) αγρότες ειδικού καθεστώτος έλαβαν εικονικά φορολογικά στοιχεία συνολικής αξίας 278.467,73 €.

Επιχείρηση ξυλουργικών εργασιών, έλαβε εικονικά φορολογικά στοιχεία συνολικής αξίας 696.656,10 €.

VI. ΠΕΡΙΦΕΡΕΙΑΚΗ Δ/ΝΣΗ ΔΙΩΞΗΣ ΟΙΚΟΝΟΜΙΚΟΥ ΕΓΚΛΗΜΑΤΟΣ ΗΠΕΙΡΟΥ, ΔΥΤΙΚΗΣ ΜΑΚΕΔΟΝΙΑΣ ΚΑΙ ΒΟΡΕΙΩΝ ΙΟΝΙΩΝ ΝΗΣΩΝ

Τρία (3) Φυσικά πρόσωπα, προσαύξησαν αδικαιολόγητα την περιουσία τους κατά 50.000,00 €, 68.653,00 € και 82.224,00 € εισπράττοντας παρανόμως σύνταξη αποβιωσάντων.

Επιχείρηση χωματουργικών εργασιών εξέδωσε σωρεία εικονικών φορολογικών στοιχείων συνολικής καθαρής αξίας 1.787.109,11 €.

Επιχείρηση χονδρικού εμπορίου παλαιών σιδήρων και μετάλλων εξέδωσε σωρεία εικονικών φορολογικών στοιχείων συνολικής καθαρής αξίας 1.547.327,07 €.

Επιχείρηση ξυλείας έλαβε εικονικά φορολογικά στοιχεία συνολικής καθαρής αξίας 2.549.494,48 €.

VΙΙ. ΠΕΡΙΦΕΡΕΙΑΚΗ Δ/ΝΣΗ ΔΙΩΞΗΣ ΟΙΚΟΝΟΜΙΚΟΥ ΕΓΚΛΗΜΑΤΟΣ ΚΡΗΤΗΣ

Ιατρός – γυναικολόγος, απέκρυψε φορολογητέο εισόδημα ύψους 957.508,71 €.

imerisia.gr

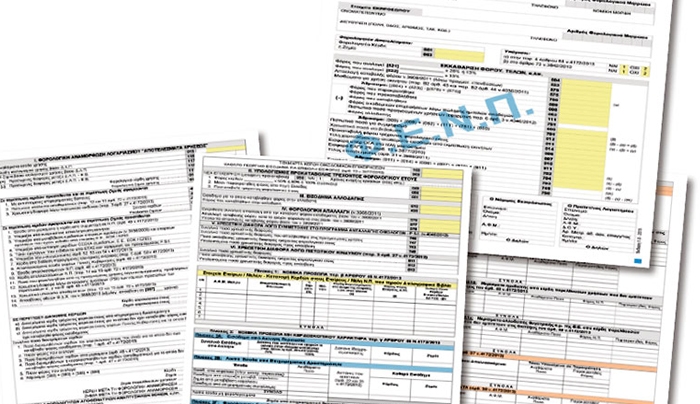

Νέο ενιαίο φορολογικό έντυπο για τις επιχειρήσεις

Απρίλιος 03, 2015Ενα νέο ενιαίο φορολογικό έντυπο το οποίο θα αντικαταστήσει τα τέσσερα που υπέβαλαν μέχρι τώρα, θα κληθούν να υποβάλουν φέτος οι επιχειρήσεις μέχρι τις 30 Ιουνίου.

Η Γενική Γραμματέας Δημοσίων Εσόδων Κατερίνα Σαββαΐδου εξέδωσε απόφαση (που είναι προς δημοσίευση στο ΦΕΚ) με την οποία καθορίζονται ο τύπος και το περιεχόμενο των δηλώσεων φορολογίας εισοδήματος νομικών προσώπων και οντοτήτων του άρθρου 45 του Κώδικα Φορολογίας Εισοδήματος, καθώς και τα απαραίτητα δικαιολογητικά που συνυποβάλλονται με αυτές.

Στο νέο έντυπο τα νομικά πρόσωπα και οι νομικές οντότητες θα δηλώσουν τα φορολογητέα κέρδη ή τη ζημία που είχαν το 2014, το φόρο που αναλογεί, το φόρο που παρακρατήθηκε, το φόρο που προκαταβλήθηκε, τη φορολογική αναμόρφωση λογαριασμού. Επίσης θα υπολογιστεί η προκαταβολή τρέχοντος φορολογικού έτους και θα δηλωθούν τα εισοδήματα από ακίνητη περιούσια, τα λοιπά έσοδα από επιχειρηματική δραστηριότητα, τα εισοδήματα από διάφορες πηγές όπως μερίσματα, τόκοι, δικαιώματα. Επίσης στο ενιαίο έντυπο θα δηλωθεί το εισόδημα που έχει προκύψει από υπεραξία μεταβίβασης κεφαλαίου και μεταβίβαση τίτλου.

Σημειώνεται ότι η υποβολή όλων των δηλώσεων φορολογίας εισοδήματος (αρχικών, τροποποιητικών, εμπρόθεσμων και εκπρόθεσμων) γίνεται υποχρεωτικά μέσω διαδικτύου στις ηλεκτρονικές υπηρεσίες Τaxisnet. Τα δικαιολογητικά, όπως προβλέπονται κατά περίπτωση, δεν συνυποβάλλονται αλλά φυλάσσονται για τον έλεγχο. Ως χρόνος υποβολής της δήλωσης φορολογίας εισοδήματος με τη χρήση της ηλεκτρονικής μεθόδου, θεωρείται ο χρόνος οριστικοποίησης αυτής από τον υπόχρεο.

Φορολογικοί συντελεστές

Τα κέρδη από επιχειρηματική δραστηριότητα που αποκτούν τα νομικά πρόσωπα και οι νομικές οντότητες που τηρούν διπλογραφικά βιβλία, καθώς και τα νομικά πρόσωπα μη κερδοσκοπικού χαρακτήρα Ν.Π.Δ.Δ., Ν.Π.Ι.Δ. που συστήθηκαν στην ημεδαπή ή την αλλοδαπή, τα κάθε είδους σωματεία και ιδρύματα που τηρούν απλογραφικά βιβλία, φορολογούνται με συντελεστή 26%.

Συντελεστής

Όταν οι προσωπικές εταιρείες που συστήθηκαν στην ημεδαπή ή την αλλοδαπή, οι συνεταιρισμοί και ενώσεις αυτών, κοινωνίες αστικού δικαίου, αστικές κερδοσκοπικές ή μη κερδοσκοπικές εταιρείες, συμμετοχικές ή αφανείς που ασκούν επιχείρηση ή επάγγελμα, κοινοπραξίες τηρούν απλογραφικά βιβλία, τα κέρδη που αποκτούν από επιχειρηματική δραστηριότητα φορολογούνται με συντελεστή 26% για φορολογητέο εισόδημα έως 50.000 ευρώ και με συντελεστή 33% για εισόδημα μεγαλύτερο των 50.000 ευρώ.

Για παράδειγμα, ομόρρυθμη εταιρεία με απλογραφικά βιβλία απέκτησε μέσα στο φορολογικό έτος 2014 κέρδη 54.000 ευρώ. Ο φόρος που οφείλεται ανέρχεται στο ποσό των 14.320 ευρώ, το οποίο προκύπτει ως εξής: (26% x 50.000) + (33% x 4.000).

Επίσης τα κέρδη από επιχειρηματική δραστηριότητα, από κάθε πηγή και αιτία, που αποκτούν οι αγροτικοί συνεταιρισμοί και οι ομάδες παραγωγών φορολογούνται με συντελεστή 13%. Διευκρινίζεται ότι στους αγροτικούς συνεταιρισμούς περιλαμβάνονται ενώσεις αγροτικών συνεταιρισμών, κοινοπραξίες αγροτικών συνεταιριστικών οργανώσεων, κεντρικές συνεταιριστικές ενώσεις, καθώς και αγροτικές εταιρικές συμπράξεις.

Οι συντελεστές φορολόγησης μειώνονται κατά 40% για τα κέρδη που προκύπτουν από επιχειρηματική δραστηριότητα που ασκείται σε νησιά με πληθυσμό, σύμφωνα με την τελευταία απογραφή, κάτω από 3.100 κατοίκους. Ο φόρος εισοδήματος νομικών προσώπων και νομικών οντοτήτων καθορίζεται μετά την έκπτωση:

α) του φόρου που παρακρατήθηκε

β) του φόρου που προκαταβλήθηκε και

γ) του φόρου που καταβλήθηκε στην αλλοδαπή.

Προκαταβολή του φόρου εισοδήματος

Με βάση τη δήλωση που υποβάλλει το νομικό πρόσωπο ή η νομική οντότητα (κεφαλαιουχικές εταιρείες που συστήθηκαν στην ημεδαπή ή την αλλοδαπή, συνεταιρισμοί και ενώσεις αυτών, κοινοπραξίες, νομικές οντότητεςκ.λπ.) βεβαιώνεται ποσό ίσο με το 80% του φόρου που προκύπτει για το φόρο που αναλογεί στο εισόδημα του διανυόμενου φορολογικού έτους. Το εν λόγω ποσοστό αυξάνεται σε 100% ειδικά για τις τραπεζικές ημεδαπές ανώνυμες εταιρείες και τα υποκαταστήματα αλλοδαπών τραπεζών που λειτουργούν νόμιμα στην Ελλάδα. Εάν το φορολογικό έτος είναι μικρότερο των 12 μηνών, ο προσδιορισμός της προκαταβολής γίνεται κανονικά, δηλαδή χωρίς καμία μείωση. Το ποσοστό της προκαταβολής φόρου εισοδήματος περιορίζεται στο 55% ειδικά για:

• τις προσωπικές εταιρείες που συστήθηκαν στην ημεδαπή ή την αλλοδαπή και διατηρούν μόνιμη εγκατάσταση ή υποκατάστημα στην Ελλάδα,

• τα μη κερδοσκοπικού χαρακτήρα νομικά πρόσωπα δημοσίου ή ιδιωτικού δικαίου που συστήθηκαν στην ημεδαπή ή την αλλοδαπή και στα οποία περιλαμβάνονται και τα κάθε είδους σωματεία και ιδρύματα,

• τις κοινωνίες αστικού δικαίου,

• τις αστικές κερδοσκοπικές ή μη κερδοσκοπικές εταιρείες,

• τις συμμετοχικές ή αφανείς εταιρείες εφόσον ασκούν επιχείρηση ή επάγγελμα και

• τις κοινοπραξίες των προσωπικών εταιρειών.

Για νέες επιχειρήσεις, κατά τα πρώτα τρία οικονομικά έτη από τη δήλωση έναρξης των εργασιών τους προβλέπεται η μείωση κατά 50% του ισχύοντος κατά περίπτωση ποσοστού προκαταβολής φόρου.

Καταβολή φόρου

Η καταβολή του φόρου εισοδήματος γίνεται σε οκτώ κατ' ανώτατο όριο, ισόποσες μηνιαίες δόσεις από τις οποίες η πρώτη καταβάλλεται με την υποβολή της δήλωσης και οι υπόλοιπες επτά μέχρι την τελευταία ημέρα του έβδομου μήνα από την υποβολή της δήλωσης, η οποία δεν μπορεί να εκτείνεται πέραν του ίδιου φορολογικού έτους. Έτσι όσες εταιρείες υποβάλουν τις φετινές δηλώσεις μέχρι το τέλος Μαϊου θα πληρώσουν το φόρο σε 8 μηνιαίες δόσεις. Αντιθέτως, όσες εταιρείες υποβάλουν τις δηλώσεις τον Ιούνιο θα πρέπει να πληρώσουν τον φόρο σε 7 μηνιαίες δόσεις.

imerisia.gr

Οι ελληνικές επιχειρήσεις και το cloud

Μάρτιος 24, 2015Σχεδόν μία στις δύο επιχειρήσεις στην Ελλάδα (ποσοστό 46%) αναγνωρίζει τα πλεονεκτήματα που προσφέρει ένα περιβάλλον εργασίας στο cloud, ενώ περισσότερες από μία στις δέκα επιχειρήσεις βρίσκονται ήδη σε αναζήτηση μιας cloud-based λύσης για τη διαχείριση της μισθοδοσίας.

Τα συμπεράσματα αυτά προέκυψαν από έρευνα που διεξήγαγε το Οικονομικό Πανεπιστήμιο Αθηνών, για την υιοθέτηση νέων τεχνολογιών από τις ελληνικές επιχειρήσεις στη Διαχείριση Ανθρώπινου Δυναμικού.

Σύμφωνα με την έρευνα (που διεξήχθη το φθινόπωρο του 2014 με τη μέθοδο του online ερωτηματολογίου σε στελέχη του τμήματος HR, σε δείγμα 165 ελληνικών επιχειρήσεων), δύο στις δέκα επιχειρήσεις δεν είναι ικανοποιημένες από τις δυνατότητες που τους προσφέρει το υφιστάμενο σύστημα για τη διαχείριση της μισθοδοσίας.

Η ανερχόμενη τάση για υιοθέτηση λύσεων για τη διαχείριση του ανθρώπινου δυναμικού και τη μισθοδοσία, βασισμένων στο cloud υποστηρίζεται σε μεγάλο βαθμό, από τη διοίκηση των εταιρειών. Το 75% των ερωτηθέντων παραδέχεται πως η επιχείρηση αναζητά νέους, καινοτόμους τρόπους υποστήριξης της λειτουργίας τους.

newsbomb.gr