Οι «10 εντολές» για το «φακέλωμα» των τραπεζικών καταθέσεων

Ιούνιος 17, 2015Όπως προκύπτει από το κείμενο της Κατερίνας Σαββαίδου, οι τράπεζες αλλά και τα Ελληνικά Ταχυδρομεία θα πρέπει να προχωρήσουν σε μαζική αποστολή πληροφοριών για όλες τους καταθετικούς λογαριασμούς στους οποίους παρατηρούνται συναλλαγές –καταθέσεις ή αναλήψεις- άνω των 100.000 ευρώ.

Η «συνταγή» της ΓΓΔΕ που θα πρέπει να ακολουθήσουν τράπεζες και ΕΛΤΑ έχει ως εξής:

1.Τα πιστωτικά ιδρύματα -συμπεριλαμβανομένων και των υποκαταστημάτων αλλοδαπών πιστωτικών ιδρυμάτων- και τα ΕΛΤΑ, υποχρεούνται να διαβιβάζουν στη Γενική Γραμματεία Δημοσίων Εσόδων του Υπουργείου Οικονομικών και στη διεύθυνση Ηλεκτρονικής Διακυβέρνησης Γ.Γ.Δ.Ε, ηλεκτρονικές καταστάσεις με στοιχεία που αφορούν σε δεδομένα καταθετικών λογαριασμών ή/και λογαριασμών πληρωμών φυσικών προσώπων, οι οποίοι εμφανίζουν είτε συνολική ετήσια κίνηση χρέωσης είτε συνολική ετήσια κίνηση πίστωσης μεγαλύτερη των εκατό χιλιάδων ευρώ.

2. Η παροχή των στοιχείων αφορά μόνο στα φυσικά πρόσωπα που είναι είτε φορολογικοί κάτοικοι Ελλάδας είτε φορολογικοί κάτοικοι αλλοδαπής, για τους οποίους όμως έχει εκδοθεί Α.Φ.Μ. στην Ελλάδα. Δεν αφορά στα νομικά πρόσωπα ή τις νομικές οντότητες.

3. Η παροχή των στοιχείων αναφέρεται αποκλειστικά σε καταθετικούς λογαριασμούς πρώτης ζήτησης (ταμιευτηρίου, όψεως κ.λπ.) και προθεσμίας, καθώς και σε λογαριασμούς πληρωμών που τηρούνται από τα ΕΛΤΑ και τα ιδρύματα πληρωμών που λειτουργούν στην Ελλάδα και ο καθένας από τους οποίους εμφανίζει είτε ετήσιο σύνολο καθαρών χρεώσεων είτε ετήσιο σύνολο καθαρών πιστώσεων μεγαλύτερο των 100.000 ευρώ. Δεν θα αθροίζεται το ποσό των χρεώσεων και των πιστώσεων μαζί προκειμένου κάποιος λογαριασμός που υπερβαίνει κατά αυτόν τον τρόπο το όριο των 100.000 ευρώ να είναι επιλέξιμος για αποστολή των παραπάνω στοιχείων. Θα πρέπει ένα από τα δύο ποσά (χρεώσεις, πιστώσεις) να ξεπερνά το ανωτέρω όριο.

4. Για τον υπολογισμό των ετήσιων συνολικών καθαρών πιστώσεων ή χρεώσεων ενός πελάτη λαμβάνονται υπόψη:

a. τα εμβάσματα από (προς) άλλες τράπεζες, ιδρύματα πληρωμών και τα ΕΛΤΑ,

b. οι καταθέσεις/ αναλήψεις ποσών με μετρητά ή καταθέσεις/ αναλήψεις μέσω τραπεζικών/ ιδιωτικών επιταγών, καθώς και

c. οι μεταφορές από άλλα, πλην των δικαιούχων του λογαριασμού, πρόσωπα εντός του ίδιου οργανισμού (πιστωτικό ίδρυμα, ίδρυμα πληρωμών και ΕΛΤΑ). Αντίθετα, αντιλογισμοί λανθασμένων καταχωρήσεων πίστωσης/χρέωσης του λογαριασμού, καθώς και ανανεώσεις προθεσμιακών λογαριασμών και μεταφορές ποσών μεταξύ λογαριασμών με κοινό δικαιούχο, δε λαμβάνονται υπόψη.

5. Σχετικά με το ποσό μεγαλύτερης συναλλαγής ανά λογαριασμό η απόφαση αναφέρεται σε ένα μόνο ποσό, το μεγαλύτερο κατά τη διάρκεια του έτους αναφοράς, είτε αφορούσε χρεωστική είτε πιστωτική συναλλαγή (με αναφορά στο αρχείο δεδομένων εάν πρόκειται για χρεωστική ή πιστωτική κίνηση),

6. Στις περιπτώσεις όπου ένας λογαριασμός ανοίγει και κλείνει σε ενδιάμεση ημερομηνία του έτους αναφοράς, θα αναφέρεται το ποσό του ανοίγματος ως υπόλοιπο προηγούμενου έτους και το ποσό του κλεισίματος ως υπόλοιπο του έτους αναφοράς. Δεν περιλαμβάνονται σε αυτές τις περιπτώσεις, λογαριασμοί όπου το ποσό ανοίγματος αποτελεί προϊόν μεταφοράς από ήδη υφιστάμενο λογαριασμό/προθεσμιακή κατάθεση και ο νέος λογαριασμός έχει έστω και έναν κοινό δικαιούχο με τον υφιστάμενο.

7. Σε περίπτωση λογαριασμών με περισσότερους του ενός δικαιούχους, τα στοιχεία που αφορούν τα συνολικά ποσά χρέωσης και πίστωσης, το ποσό της μεγαλύτερης χρεωστικής ή πιστωτικής συναλλαγής κάθε λογαριασμού, καθώς και τα ποσά με τα υπόλοιπα της 31/12 κάθε χρήσης (του έτους αναφοράς και του αμέσως προηγούμενου) των παραπάνω λογαριασμών θα καταχωρούνται σε μία εγγραφή, στην οποία όμως θα αναφέρονται τα ονόματα όλων των δικαιούχων του λογαριασμού. Δεν είναι αναγκαία η επανάληψη της εγγραφής των ίδιων στοιχείων τόσες φορές όσες και οι δικαιούχοι κάθε λογαριασμού.

8.Όταν ο καταθετικός λογαριασμός τηρείται σε ξένο νόμισμα, για τον υπολογισμό των συνολικών ετήσιων κινήσεων χρέωσης και πίστωσης, ως ισοτιμία μετατροπής σε ευρώ θα λαμβάνεται η μέση συναλλαγματική ισοτιμία (τιμή fixing) του Δελτίου Τιμών της Ε.Κ.Τ., όπως ισχύει κατά την τελευταία εργάσιμη ημέρα του έτους αναφοράς ή η τελευταία διαθέσιμη τιμή του νομίσματος αναφοράς. Όσον αφορά στο ποσό μεγαλύτερης συναλλαγής ανά λογαριασμό, ως ισοτιμία μετατροπής σε ευρώ θα λαμβάνεται η συναλλαγματική ισοτιμία, όπως ισχύει την ημερομηνία κατά την οποία πραγματοποιήθηκε η συναλλαγή αυτή. Όσον αφορά τα ποσά με υπόλοιπα 31/12 κάθε έτους αναφοράς των παραπάνω λογαριασμών, ως ισοτιμία μετατροπής σε ευρώ θα λαμβάνεται η μέση συναλλαγματική ισοτιμία (τιμή fixing) του εκάστοτε νομίσματος του Δελτίου Τιμών της Ε.Κ.Τ., όπως ισχύει κατά την τελευταία εργάσιμη ημέρα του έτους αναφοράς ή η τελευταία διαθέσιμη τιμή, εάν το συγκεκριμένο νόμισμα δεν αναφέρεται στο Δελτίο Τιμών της Ε.Κ.Τ. την τελευταία εργάσιμη ημέρα του έτους αναφοράς.

9. Εάν ένας λογαριασμός ανοίγει ή κλείνει σε ενδιάμεση ημερομηνία του έτους αναφοράς, ως ισοτιμία μετατροπής του νομίσματος σε ευρώ, θα λαμβάνεται η μέση συναλλαγματική ισοτιμία (τιμή fixing) του Δελτίου Τιμών της Ε.Κ.Τ. του εκάστοτε νομίσματος, όπως ισχύει κατά τις ημερομηνίες ανοίγματος ή/και κλεισίματος του λογαριασμού.

10.Σε περίπτωση που ο λογαριασμός προέρχεται από συγχωνευόμενη/ απορροφούμενη τράπεζα, θα καταχωρείται μόνο ο τριψήφιος κωδικός της νέας τράπεζας που προέκυψε από τη συγχώνευση ή της απορροφώσας τράπεζας.

thetoc.gr

Το πρώτο ATM αναγνώρισης προσώπου στην Κίνα (Video)

Ιούνιος 09, 2015Το πανεπιστήμιο Tsinghua και η εταιρεία Tzekwan συνεργάστηκαν για τη δημιουργία του πρώτου ATM στον κόσμο με τεχνολογία σάρωσης προσώπου, το οποίο επιτρέπει την ανάλυψη χρημάτων μόνο εάν το πρόσωπο του χρήστη ταιριάζει με τις φωτογραφίες που βρίσκονται καταχωρημένες στον λογαριασμό του.

Όταν ο πελάτης πλησιάσει το ATM, η κάμερα που βρίσκεται ενσωματωμένη στην οθόνη σαρώνει το πρόσωπο του και συγκρίνει βιολογικά χαρακτηριστικά όπως αποστάσεις μεταξύ ματιών, μύτης και στόματος. Έτσι, δεν επηρεάζεται το αποτέλεσμα αν ο πελάτης φορά γυαλιά ή αλλάξει χτένισμα.

Είναι σίγουρα ένας καλύτερος τρόπος για ασφαλέστερες συναλλαγές, αλλά υπάρχουν αντιδράσεις για το αν είναι σωστό μια τράπεζα να έχει στην κατοχή της τέτοιου είδους βιομετρικά στοιχεία. Πάντως, οι δημιουργοί δηλώνουν έτοιμοι να ξεκινήσουν μαζική παραγωγή πολύ σύντομα.

techgear.gr

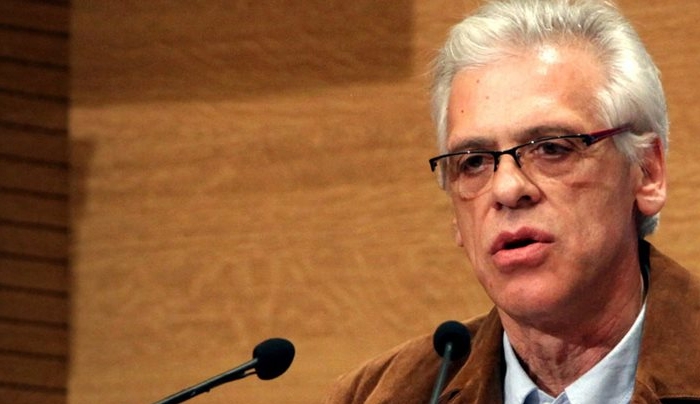

Για όριο ανάληψης 300 ευρώ μίλησε το στέλεχος του ΣΥΡΙΖΑ - Λίγες ώρες αργότερα επιχείρησε να «μαζέψει» τις δηλώσεις του λέγοντας ότι δεν χρειάζεται αφού δεν έχουμε bank run στην Ελλάδα - «Δεν θα θεωρηθεί στάση πληρωμών αν δεν πληρωθεί το ΔΝΤ»

Καθυστέρηση πληρωμών της χώρας προς τους δανειστές τώρα, ως μηχανισμό εκβιασμού, πρότεινε στην κυβέρνηση ο Γιάννης Μηλιός, μέλος της Κ.Ε. του ΣΥΡΙΖΑ, στη διάρκεια ομιλίας του σε εκδήλωση του «Κόκκινου Δικτύου» στη Θεσσαλονίκη με θέμα «Η ώρα της αλήθειας για τον ΣΥΡΙΖΑ. Σύγκρουση τώρα με τους δανειστές».

«Είμαστε σε κρίσιμο σημείο, δεν ξέρω αν θα υπάρξει ενιαία συμφωνία, όπως θέλουμε, που να βασίζεται, μάλιστα, έστω και με μια κουτσουρεμένη αναδιάρθρωση του χρέους. Πάρα πολύ φοβάμαι ότι τα πράγματα θα πάνε πάλι με δόσεις ώστε να καλυφθεί αυτό το πρόβλημα που υπάρχει στις 22 Ιουνίου. Δεν υπάρχει νωρίτερα. Στις 22 Ιουνίου υπάρχει ένα πρόβλημα, διότι πρέπει να πληρωθούν 3,5 δισεκατομμύρια στην Ευρωπαϊκή Κεντρική Τράπεζα», είπε ο κ. Μηλιός και σημείωσε: «Επομένως λέω να εστιάσουμε σε αυτό το ζήτημα:

Γιατί δεν γίνεται μία καθυστέρηση πληρωμών τώρα. Αφού το ξέρουμε, το βλέπουμε, αυτός είναι ο μηχανισμός του εκβιασμού. Κι αυτός ήταν πάντα. Και δεν αρκούν οι προφορικές διαβεβαιώσεις, αν υπήρξαν τέτοιες, ότι υπογράψτε ότι θέλουμε και μετά θα σας δώσουμε κάποια χρήματα. Δεν υπάρχει άλλο όπλο. Για την υπεράσπιση των Ελλήνων και των Ευρωπαίων Εργαζομένων πρέπει να μην υπάρξει ένας συμβιβασμός που να λέει τα πράγματα θα μείνουν όπως είναι τώρα και θα είμαστε ευχαριστημένοι επειδή άμεσα δεν θα κοπούν άλλο συντάξεις και μισθοί. και που θα γίνει μια αναδιανομή μέσα στα μεσαία προς χαμηλά μέχρι μεσαία προς υψηλά εισοδήματα, όπου κάποιοι θα πληρώσουν πολύ μεγαλύτερη εισφορά αλληλεγγύης από κάποιους άλλους».

Ο κ. Μηλιός είπε ότι έπρεπε να είχε ελεγχθεί η φυγή καταθέσεων από τις τράπεζες, λέγοντας ότι αν είχε τεθεί όριο αναλήψεων στα 300 ευρώ, αυτό το ποσό είναι αρκετό για το 95% των Ελλήνων, δηλαδή να παίρνουν 300 ευρώ την ημέρα από τις τράπεζες.

Για την κυβέρνηση τόνισε ότι βρίσκεται σε «ολισθηρό δρόμο» επειδή ο ΣΥΡΙΖΑ «πάτησε σε δύο βάρκες» και επισήμανε πως το ζητούμενο δεν είναι απλώς η σημερινή κυβέρνηση να είναι καλύτερη από την προηγούμενη των Σαμαρά-Βενιζέλου.

Παρατήρησε ότι το υπουργείο Οικονομικών δεν στελεχώθηκε από το οικονομικό επιτελείο του ΣΥΡΙΖΑ και οι προεκλογικές επεξεργασίες του μπήκαν στο περιθώριο και πέρασαν μπροστά άλλες.

Ασκησε κριτική στον υπουργό Οικονομικών Γιάνη Βαρουφάκη για το ποσοστό 70% αποδοχής του προγράμματος και είπε χαρακτηριστικά πως αν ο ΣΥΡΙΖΑ είχε μιλήσει προεκλογικά για το 70% ίσως να ήταν τρίτο κόμμα στις εκλογές της 25ης Ιανουαρίου.

Λίγες ώρες αργότερα ο κ. Μηλιός με δηλώσεις του στο MEGA επιχείρησε να διασκεδάσει τις εντυπώσεις που δημιούργησε η άποψη που διατύπωσε λέγοντας ότι το όριο στις αναλήψεις θα έπρεπε να μπουν μόνο σε περιπτώσεις bank run και αυτό δεν έχει συμβεί στην Ελλάδα.

Μάλιστα, το μέλος της Κεντρικής Επιτροπής του ΣΥΡΙΖΑ δήλωσε πως η φυγή καταθέσεων είναι ήπια σε σχέση με τον πόλεμο που γίνεται στην κυβέρνηση.

Την εκτίμηση ότι δεν μπορεί να υπάρξει συμφωνία με τα χαρακτηριστικά που αποφάσισε η Κ.Ε. του ΣΥΡΙΖΑ, εξέφρασε το μέλος της Χρήστος Λάσκος, ο οποίος ήταν ομιλητής στην εκδήλωση της Θεσσαλονίκης.

Τάχθηκε και ο κ. Λάσκος υπέρ της καθυστέρησης πληρωμών και ζήτησε να αποδραματοποιηθεί η συζήτηση σχετικά με το capital control και το εναλλακτικό νόμισμα.

Χαρακτήρισε «πολύ κακό» μια διατήρηση του ΕΝΦΙΑ και πρότεινε άμεσες νομοθετικές ρυθμίσεις στο εργασιακό και το φορολογικό. Για την κυβέρνηση τόνισε ότι κάνει χρήση και συντήρηση ισορροπιών αντί για ριζικό μετασχηματισμό στο κράτος και υπογράμμισε πως «η Παναρίτη ήταν η σταγόνα που ξεχείλισε το ποτήρι».

protothema.gr

Παίρνουν πίσω τον φόρο στις αναλήψεις

Μάιος 27, 2015Δεν θα υπάρξει τελικά φορολόγηση των τραπεζικών συναλλαγών, συμπεριλαμβανομένων των αναλήψεων από ΑΤΜ, διαβεβαίωσε το απόγευμα της Τρίτης το υπουργείο Οικονομικών με ανακοίνωση που εξέδωσε.

Δεν θα υπάρξει φορολόγηση των τραπεζικών συναλλαγών σύμφωνα με ανακοίνωση του ΥΠΟΙΚ

Όπως αναφέρει σε αυτή: «Στο πλαίσιο της διαπραγμάτευσης, στο Brussels Group, τέθηκε η πρόταση για φορολόγηση των τραπεζικών συναλλαγών. Το Υπουργείο Οικονομικών διαφώνησε και τόνισε πως, τουλάχιστον, όσον αφορά τη χρήση πλαστικού χρήματος, web banking και τραπεζικών εμβασμάτων, η εν λόγω πρόταση αντίκειται στην πολιτική του Υπουργείου να δίνει κίνητρα για μείωση των συναλλαγών τοις μετρητοίς.

Τελικά, η πρόταση για φορολόγηση τραπεζικών συναλλαγών (συμπεριλαμβανομένων των αναλήψεων από ΑΤΜ), μετά τις αντιδράσεις του Υπουργείου, αποσύρθηκαν από τη διαπραγμάτευση».

Νωρίτερα, ο υπουργός Οικονομικών Γιάνης Βαρουφάκης είχε ανοίξει «παράθυρο» για την επιβολή φόρου στις αναλήψεις που γίνονται μέσω των ΑΤΜ των τραπεζών, στο πλαίσιο της προσπάθειας που καταβάλλεται για τον περιορισμό της φοροδιαφυγής, λέγοντας χαρακτηριστικά ενώπιον δημοσιογράφων ότι «μπορεί να μπει ένας μικρός φόρος για αναλήψεις από τα ΑΤΜ, με στόχο να αυξηθεί η χρήση του πλαστικού χρήματος».

Όσον αφορά στη φορολόγηση κρυφών, αδήλωτων κι αφορολόγητων καταθέσεων που βρίσκονται είτε στην Ελβετία ή σε άλλες χώρες του εξωτερικού είτε σε ελληνικές τράπεζες, ο κ. Βαρουφάκης επεσήμανε ότι οι φόροι που θα επιβληθούν εν είδει προστίμου για τη «νομιμοποίησή» τους θα είναι δύο και θα κυμαίνονται σε διαφορετικά ύψη.

Για τις καταθέσεις που έχουν γίνει μέσω εμβασμάτων σε τράπεζες στο εξωτερικό, ο υπουργός ανέφερε ως παράδειγμα την Ιταλία, όπου ο φόρος είναι 15%, ενώ για τις καταθέσεις στην Ελλάδα που δεν έχουν δηλωθεί είπε ότι «η πρόταση του Υπουργείου Οικονομικών είναι για φορολόγηση κατά 30% του ποσού».

Επίσης, άφησε ανοικτό το ενδεχόμενο για μεγαλύτερη έκπτωση του ΦΠΑ στα επαγγέλματα που έχουν μεγαλύτερα ποσοστά φοροδιαφυγής.

zougla.gr

Χαράτσι στις αναλήψεις καταθέσεων από τις τράπεζες

Μάιος 05, 2015Από τη συγκεκριμένη παρέμβαση, που έχει ήδη τύχει επεξεργασίας από την Γενική Γραμματεία Δημοσίων Εσόδων, προβλέπεται πως το Δημόσιο μπορεί να εισπράξει σε ετήσια βάση έως και 180 εκατ. ευρώ.

Σύμφωνα με το in.gr το τέλος ανάληψης καταθέσεων θα επιβάλλεται από το πρώτο ευρώ (0,001 ευρώ η επιβάρυνση) και θα παρακρατείται τόσο κατά τις συναλλαγές στο γκισέ της τράπεζας, όσο και στις συναλλαγές που διεκπεραιώνονται μέσω ΑΤΜ και ηλεκτρονικής τραπεζικής (phone banking, web banking, κ.α.).

Σύμφωνα με τη λογική του μέτρου, σε 1.000 ευρώ ανάληψης, ανεξαρτήτως συναλλαγής, είτε για μισθοδοσία, είτε για εμπορικό σκοπό, θα επιβάλλεται παρακράτηση 1 ευρώ. Σε κάθε 100 ευρώ ανάληψης το τέλος θα είναι 0,10 ευρώ, για 10.000 ευρώ θα παρακρατούνται 10 ευρώ, για 100.000 ευρώ το τέλος θα είναι 100 ευρώ και για 1 εκατ. ευρώ, η επιβάρυνση θα είναι 1.000 ευρώ. Το τέλος δεν θα επιβαρύνει την κατάθεση χρημάτων στις τράπεζες, αλλά μόνον την ανάληψη.

Ωστόσο δεν έχει διευκρινισθεί ακόμη τι θα συμβαίνει στην περίπτωση που καταθέτης μεταφέρει χρήματα μεταξύ λογαριασμών που είναι ο ίδιος δικαιούχος (αυτά δεν φεύγουν από την τράπεζα).

Επίσης, καθώς για τις συναλλαγές που ξεπερνούν το 1 εκατ. ευρώ το τέλος ανάληψης καταθέσεων λειτουργεί ως «χαράτσι» εξετάζεται είτε να υπάρξει πλαφόν στο ποσό πάνω από το οποίο θα εφαρμόζεται το τέλος, ή περιορισμός στις συναλλαγές που αυτό αφορά (συναλλαγές δημοσίου, ενδοτραπεζικές συναλλαγές, επενδύσεις, κ.α..)

Δεδομένου ότι σήμερα μια προθεσμιακή κατάθεση 10.000 ευρώ προσφέρει επιτόκιο έως 1,50% και το κέρδος για τον καταθέτη οριακά ξεπερνά σε ετήσια βάση τα 150 ευρώ, η επιβάρυνση που θα επέλθει με το τέλος ανάληψης καθίσταται αυτομάτως υπολογίσιμη. Μέχρι και χθες το βράδυ η Ελληνική Ένωση Τραπεζών δήλωνε μέσω των αρμόδιων στελεχών άγνοια για τις κυβερνητικές προθέσεις. Πάντως, τραπεζικά στελέχη υποστήριζαν πως το συγκεκριμένο μέτρο θα πρέπει να λάβει το πράσινο φως από την Ευρωπαϊκή Κεντρική Τράπεζα πριν εφαρμοσθεί, καθώς εμπίπτει στους νέους κανόνες εποπτείας των τραπεζών.

Κατά τα ίδια στελέχη το τέλος είναι ισχνού ύψους για να λειτουργήσει ως αντικίνητρο στις εκροές καταθέσεων και δεν θεσπίζεται για το σκοπό αυτό, αλλά έχει αποκλειστικά δημοσιονομική στόχευση.