Τεκμήρια-παγίδες για φορολογούμενους με πενιχρά εισοδήματα

Ιούνιος 17, 2019Συνολικά, δηλαδή για έναν φορολογούμενο με πολύ χαμηλό εισόδημα από ενοίκια ή από αγροτική δραστηριότητα ή από τόκους καταθέσεων και με ακόμη πιο χαμηλό εισόδημα από περιστασιακή απασχόληση ή από οικογενειακά επιδόματα, η πρόσθετη διαφορά εισοδήματος που προκύπτει βάσει των τεκμηρίων φορολογείται με τελικό συντελεστή 44%.

Υπέρογκα ποσά φόρου εισοδήματος καλούνται να καταβάλουν, κατά την εκκαθάριση των φετινών φορολογικών δηλώσεων, χιλιάδες φορολογούμενοι οι οποίοι το 2018 απέκτησαν πενιχρά εισοδήματα προερχόμενα είτε από ενοίκια είτε από τόκους καταθέσεων είτε από γεωργικές εκμεταλλεύσεις και παράλληλα εισέπραξαν ακόμη πιο χαμηλά ποσά είτε από περιστασιακή απασχόληση είτε από επιδόματα παιδιών που τους χορήγησε ο ΟΠΕΚΑ.

Οι φορολογούμενοι που υπάγονται σ’ αυτές τις περιπτώσεις υποχρεούνται να πληρώσουν ποσά φόρων πολλαπλάσια των πραγματικών τους εισοδημάτων, εξαιτίας του προσδιορισμού του συνολικού φορολογητέου εισοδήματος με βάση τα τεκμήρια διαβίωσης και του υπολογισμού του οφειλόμενου φόρου με βάση την κλίμακα που εφαρμόζεται για τους επιχειρηματίες και τους ελεύθερους επαγγελματίες, στην οποία δεν ισχύει αφορολόγητο όριο εισοδήματος.

Συγκεκριμένα, στις περιπτώσεις αυτές, επειδή τα δηλούμενα εισοδήματα είναι πάρα πολύ χαμηλά, οι υπηρεσίες της Ανεξάρτητης Αρχής Δημοσίων Εσόδων (ΑΑΔΕ), κατά την εκκαθάριση των δηλώσεων που υποβάλλουν οι συγκεκριμένοι φορολογούμενοι, προσδιορίζουν το ύψος των φορολογητέων εισοδημάτων με βάση τα τεκμήρια διαβίωσης. Δηλαδή, σε κάθε τέτοια περίπτωση, λαμβάνουν υπόψη τους το ελάχιστο τεκμήριο διαβίωσης των 3.000 ευρώ, που ισχύει για τον άγαμο φορολογούμενο, ή των 2.500 ευρώ, που ισχύει για τον έγγαμο, και προσθέτουν στο ποσό αυτό τυχόν επιπλέον ποσά τεκμηρίων διαβίωσης για σπίτι ή και Ι.Χ. αυτοκίνητο, εφόσον ο φορολογούμενος διέμεινε, κατά τη διάρκεια του 2018, σε κατοικία ιδιόκτητη, ενοικιαζόμενη ή δωρεάν παραχωρηθείσα ή εφόσον κατείχε και κάποιο Ι.Χ. αυτοκίνητο.

Περαιτέρω, η πρόσθετη διαφορά φορολογητέου εισοδήματος, που προκύπτει λόγω της εφαρμογής των τεκμηρίων διαβίωσης, φορολογείται όχι με την ευνοϊκή κλίμακα υπολογισμού του φόρου, η οποία ισχύει για τους μισθωτούς και τους συνταξιούχους και προβλέπει αφορολόγητο όριο εισοδήματος 8.636 – 9.545 ευρώ, αλλά με την κλίμακα φορολόγησης των εισοδημάτων από επιχειρηματικές δραστηριότητες, βάσει της οποίας το φορολογητέο εισόδημα υπόκειται σε φόρο υπολογιζόμενο με συντελεστή 22% από το πρώτο ευρώ. Ετσι, η πρόσθετη διαφορά φορολογητέου εισοδήματος που προκύπτει βάσει των τεκμηρίων διαβίωσης σε όλες αυτές τις περιπτώσεις φορολογουμένων επιβαρύνεται με φόρο 22%. Στη συνέχεια επί του φόρου που προκύπτει επιβάλλεται και προκαταβολή φόρου με συντελεστή 100%.

Συνολικά, δηλαδή για έναν φορολογούμενο με πολύ χαμηλό εισόδημα από ενοίκια ή από αγροτική δραστηριότητα ή από τόκους καταθέσεων και με ακόμη πιο χαμηλό εισόδημα από περιστασιακή απασχόληση ή από οικογενειακά επιδόματα, η πρόσθετη διαφορά εισοδήματος που προκύπτει βάσει των τεκμηρίων φορολογείται με τελικό συντελεστή 44%.

Σε όλες τις παραπάνω περιπτώσεις, κατά την εκκαθάριση των δηλώσεων οι υπηρεσίες της ΑΑΔΕ εφαρμόζουν τις διατάξεις της παραγράφου 1β του άρθρου 34 του νόμου 4172/2013 (του Κώδικα Φορολογίας Εισοδήματος), σύμφωνα με τις οποίες επί της πρόσθετης διαφοράς τεκμαρτού εισοδήματος εφαρμόζεται η κλίμακα φορολογίας εισοδήματος των αυτοαπασχολουμένων, στην οποία ισχύει συντελεστής 22% από το πρώτο ευρώ, επειδή το μεγαλύτερο μέρος του δηλωθέντος εισοδήματος δεν προκύπτει από μισθωτή εργασία ή συντάξεις.

ΔΥΟ ΧΑΡΑΚΤΗΡΙΣΤΙΚΑ ΠΑΡΑΔΕΙΓΜΑΤΑ ΥΠΕΡΦΟΡΟΛΟΓΗΣΗΣ…

Ενδεικτικά του μεγέθους των φορολογικών επιβαρύνσεων που υφίστανται και φέτος όλες αυτές οι κατηγορίες φορολογουμένων είναι τα ακόλουθα παραδείγματα:

1 Σε φορολογούμενο άγαμο με ετήσιο εισόδημα 600 ευρώ από ενοίκια και 321 ευρώ από περιστασιακή απασχόληση, δηλαδή με σύνολο εισοδήματος 921 ευρώ για όλο το έτος 2018, ο οποίος διαμένει σε μονοκατοικία 27 τετραγωνικών μέτρων και κατέχει Ι.Χ. αυτοκίνητο 1.500 κυβικών εκατοστών παλαιότητας 7 ετών, βεβαιώνεται φόρος εισοδήματος προς πληρωμή συνολικού ύψους 3.472,64 ευρώ!

Συγκεκριμένα, το φορολογητέο εισόδημα του συγκεκριμένου φορολογουμένου προσδιορίζεται όχι με βάση τα δηλωθέντα ποσά των 600 και των 321 ευρώ αλλά με βάση το ελάχιστο τεκμήριο διαβίωσης των 3.000 ευρώ, το τεκμήριο διαβίωσης για την κύρια κατοικία, το οποίο ανέρχεται σε 1.296 ευρώ, και το τεκμήριο για το Ι.Χ. αυτοκίνητο, το οποίο ανέρχεται σε 4.060 ευρώ. Τα ποσά αυτά αθροίζονται και προσδιορίζουν το ύψος του φορολογητέου εισοδήματος στο επίπεδο των 8.356 ευρώ, το οποίο υπερβαίνει κατά 7.435 ευρώ το συνολικό πραγματικό δηλωθέν εισόδημα των 921 ευρώ (600 ευρώ + 321 ευρώ). Το ποσό της πρόσθετης διαφοράς φορολογητέου εισοδήματος, το οποίο ανέρχεται στις 7.435 ευρώ, φορολογείται από το πρώτο ευρώ με 22%, με συνέπεια να προκύπτει φόρος 1.635,7 ευρώ. Επί του φόρου αυτού επιβάλλεται προκαταβολή φόρου έναντι του επόμενου έτους με συντελεστή 100%, δηλαδή ένα επιπλέον ποσό άλλων 1.635,7 ευρώ, με αποτέλεσμα το συνολικό ποσό της φορολογικής επιβάρυνσης επί της πρόσθετης διαφοράς φορολογητέου εισοδήματος να εκτοξεύεται στις 3.271,40 ευρώ. Στο ποσό αυτό προστίθεται ο φόρος επί του εισοδήματος των 600 ευρώ από ενοίκια, ο οποίος υπολογίζεται με 15% και ανέρχεται στα 90 ευρώ, καθώς επίσης και ο φόρος επί του εισοδήματος των 321 ευρώ από περιστασιακή απασχόληση, ο οποίος υπολογίζεται με 22% και προσαυξάνεται με προκαταβολή φόρου 100% με συνέπεια να ανέρχεται σε 141,24 ευρώ. Το τελικό αποτέλεσμα είναι να προκύπτει συνολικό ποσό αναλογούντος φόρου εισοδήματος ύψους 3.502,64 ευρώ (3.271,40 ευρώ + 90 ευρώ + 141,24 ευρώ).

2 Σε άλλο φορολογούμενο έγγαμο με ετήσιο εισόδημα 1.200 ευρώ από ενοίκια και 840 ευρώ από επιδόματα παιδιών, κύρια κατοικία 80 τ.μ. (διαμέρισμα) και Ι.Χ. αυτοκίνητο 1.300 κ.εκ. 11ετίας αντιστοιχεί φόρος εισοδήματος συνολικού ύψους 2.670,40 ευρώ.

Συγκεκριμένα, το φορολογητέο εισόδημα του συγκεκριμένου φορολογουμένου προσδιορίζεται όχι με βάση τα δηλωθέντα ποσά των 1.200 και των 840 ευρώ αλλά με βάση το ελάχιστο τεκμήριο διαβίωσης των 3.000 ευρώ, το τεκμήριο διαβίωσης για την κύρια κατοικία, το οποίο ανέρχεται σε 3.200 ευρώ, και το τεκμήριο για το Ι.Χ. αυτοκίνητο, το οποίο ανέρχεται σε 2.500 ευρώ. Τα ποσά αυτά αθροίζονται και προσδιορίζουν το ύψος του φορολογητέου εισοδήματος στο επίπεδο των 7.700 ευρώ, το οποίο υπερβαίνει κατά 5.660 ευρώ το συνολικό πραγματικό δηλωθέν εισόδημα των 2.040 ευρώ (1.200 ευρώ + 840 ευρώ). Το ποσό της πρόσθετης διαφοράς φορολογητέου εισοδήματος, το οποίο ανέρχεται στις 5.660 ευρώ, φορολογείται από το πρώτο ευρώ με 22%, με συνέπεια να προκύπτει φόρος 1.245,20 ευρώ. Επί του φόρου αυτού επιβάλλεται προκαταβολή φόρου έναντι του επόμενου έτους με συντελεστή 100%, δηλαδή ένα επιπλέον ποσό άλλων 1.245,20 ευρώ, με αποτέλεσμα το συνολικό ποσό της φορολογικής επιβάρυνσης επί της πρόσθετης διαφοράς φορολογητέου εισοδήματος να εκτινάσσεται στις 2.490,40 ευρώ. Στο ποσό αυτό προστίθεται ο φόρος επί του εισοδήματος των 1.200 ευρώ από ενοίκια, ο οποίος υπολογίζεται με 15% και ανέρχεται στα 180 ευρώ. Το τελικό αποτέλεσμα είναι να προκύπτει συνολικό ποσό αναλογούντος φόρου εισοδήματος ύψους 2.670,40 ευρώ (2.490,40 ευρώ + 180 ευρώ)!

…ΚΑΙ Η ΔΙΟΡΘΩΣΗ ΠΟΥ ΔΕΝ ΕΚΑΝΕ ΤΟ ΥΠ. ΟΚΟΝΟΜΙΚΩΝ

Η υπερφορολόγηση που υφίστανται όμως οι παραπάνω κατηγορίες πολιτών είναι άδικη και αντισυνταγματική. Κι αυτό διότι οι συγκεκριμένοι φορολογούμενοι αντιμετωπίζονται από τον Κώδικα Φορολογίας Εισοδήματος με δυσμενέστατο τρόπο σε σύγκριση με χιλιάδες άλλους οι οποίοι δηλώνουν πενιχρά εισοδήματα μόνο από ακίνητα ή μόνο από περιστασιακή απασχόληση και, βάσει άλλων διατάξεων του συγκεκριμένου Κώδικα (παράγραφος 1 του άρθρου 15), δεν φορολογούνται ως «επιχειρηματίες» για την πρόσθετη διαφορά εισοδήματος που προκύπτει με βάση τα τεκμήρια, αλλά ως μισθωτοί, γλιτώνοντας έτσι από την πληρωμή υπέρογκων φόρων, καθώς στην κλίμακα φορολόγησης των μισθωτών ισχύει αφορολόγητο όριο κλιμακούμενο από 8.636 έως 9.545 ευρώ.

Το πρόβλημα αυτό μπορούσε να λυθεί μόνο εάν η πολιτική ηγεσία του υπουργείου Οικονομικών είχε καταθέσει εγκαίρως στη Βουλή (πριν ξεκινήσει η εκκαθάριση των φετινών δηλώσεων φορολογίας εισοδήματος) νομοθετική ρύθμιση που θα ξεκαθάριζε ότι και στις περιπτώσεις ταυτόχρονης ύπαρξης χαμηλού ετήσιου εισοδήματος από μη μισθωτές πηγές και ακόμη πιο χαμηλού ετήσιου ποσού προερχόμενου από περιστασιακή απασχόληση ή από οικογενειακά επιδόματα η πρόσθετη διαφορά φορολογητέου εισοδήματος που προκύπτει με βάση τα τεκμήρια διαβίωσης φορολογείται με την κλίμακα φορολόγησης των εισοδημάτων από μισθωτή εργασία και όχι με την κλίμακα φορολόγησης των εισοδημάτων από επιχειρηματικές δραστηριότητες.

Από το ένθετο «Οικονομία» του Ελεύθερος Τύπος της Κυριακής

Ο εφιάλτης των τεκμηρίων για άλλη μια χρονιά έχει επιστρέψει. Με τον χρόνο να μετράει αντίστροφα για να πέσει η ηλεκτρονική αυλαία των φορολογικών δηλώσεων οι φορολογούμενοι θα πρέπει να είναι ιδιαίτερα προσεκτικοί κατά την συμπλήρωση του εντύπου Ε1.

Ολοένα και περισσότεροι φορολογούμενοι εξαιτίας της μείωσης που έχουν υποστεί τα εισοδήματά τους δεν φορολογούνται για αυτά που πραγματικά δηλώνουν στην Εφορία, αλλά για μεγαλύτερα ποσά τα οποία προκύπτουν με την εφαρμογή των τεκμηρίων διαβίωσης και απόκτησης περιουσιακών στοιχείων.

Με έξυπνες κινήσεις οι φορολογούμενοι μπορούν να αποφύγουν τις παγίδες των τεκμηρίων και τη μεγαλύτερη φορολογική επιβάρυνση.

Σύμφωνα με το in.gr τα ποσά που πρέπει να δηλώσει ο φορολογούμενος για να καλύψει και να δικαιολογήσει τη διαφορά φορολογητέου εισοδήματος που προκύπτει λόγω των τεκμηρίων είναι:

Πραγματικά εισοδήματα τα οποία αποκτήθηκαν το 2018 από τον ίδιο τον φορολογούμενο, τη σύζυγο του και τα εξαρτώμενα μέλη του και τα οποία απαλλάσσονται από τον φόρο ή φορολογούνται με ειδικό τρόπο.

Ως τέτοια εισοδήματα θεωρούνται η αποζημίωση λόγω απόλυσης από την εργασία, τα επιδόματα ανεργίας, το ΕΚΑΣ, τα κέρδη από μετοχές και αμοιβαία κεφάλαια, οι τόκοι από REPOS, έντοκα γραμμάτια και ομόλογα του Ελληνικού Δημοσίου, οι τόκοι από καταθέσεις στις τράπεζες, τα επιδόματα επικινδυνότητας κ.λπ.

Χρηματικά ποσά που δεν θεωρούνται εισόδημα κατά τις ισχύουσες διατάξεις και αποκτήθηκαν εντός του 2018 από τον φορολογούμενο.

Τέτοια ποσά είναι το εφάπαξ που έλαβε ο φορολογούμενος ως συνταξιούχος, μια αποζημίωση που εισέπραξε από την ασφαλιστική του εταιρεία κ.λπ.

Κάθε έσοδο ή τίμημα που εισέπραξε ο φορολογούμενος εντός του 2018 από την πώληση περιουσιακών στοιχείων του.

Χρηματικά ποσά που εισήγαγε στην Ελλάδα ο φορολογούμενος το 2018, είτε σε ευρώ είτε σε συνάλλαγμα εφόσον η απόκτησή τους στο εξωτερικό δικαιολογείται.

Δάνεια που έλαβε ο φορολογούμενος εντός του 2018 από τράπεζες, συγγενείς ή τρίτους.

Ποσά που εισέπραξε το 2018 ο φορολογούμενος είτε από δωρεές είτε από γονικές παροχές.

Κέρδη από λαχεία, ΠPOΠO, ΛOTTO, TZΟKEP, Προκαθορισμένο Στοίχημα κ.λπ. τυχερά παιχνίδια του ΟΠΑΠ.

Πρόκειται για τη μέθοδο κάλυψης τεκμηρίων μέσω «ανάλωσης κεφαλαίου παρελθόντων ετών».

Με την «ανάλωση κεφαλαίου», ο φορολογούμενος μπορεί να καλύψει την όποια πρόσθετη διαφορά φορολογητέου εισοδήματος έχει προκύψει λόγω της εφαρμογής των τεκμηρίων, επικαλούμενος εισοδήματα και έσοδα δηλωθέντα ακόμη και πριν από 10, 20, 30 ή και 40 χρόνια.

Υπενθυμίζεται ότι τα τεκμήρια διαβίωσης, φέτος, κρύβουν σημαντικές παγίδες που ενδέχεται να οδηγήσουν τα αδύναμα και μικρομεσαία νοικοκυριά σε υπέρογκη φορολόγηση.

Τα τεκμήρια για τα σκάφη και ο φόρος πολυτελούς διαβίωσης -Τι ισχύει για μία βάρκα 5 μέτρων

Απρίλιος 28, 2019Μπορεί ο καιρός να μας τα έχει χαλάσει και να αρνείται πεισματικά να έρθει η καλοκαιρία, ωστόσο οι ιδιοκτήτες σκαφών έχουν ήδη μπει στη διαδικασία συντήρησής και σέρβις των πλωτών τους μέσων ενόψει του καλοκαιριού, έχουν όμως στην άκρη τους μυαλού και τα τεκμήρια και το φόρο πολυτελούς διαβίωσης.

Υπενθυμίζεται πως ακόμα και για τους ιδιοκτήτες μίας βάρκας μόλις πέντε μέτρων επιβάλλεται τεκμήριο και όσοι φορολογούμενοι δεν μπορούν να το καλύψουν με βάση τα εισοδήματά τους θα κληθούν να πληρώσουν παραπάνω φόρο. Υπενθυμίζεται πως στην περίπτωση αυτή ο φόρος ισούται με το γινόμενο του ποσού της ετήσιας αντικειμενικής δαπάνης επί συντελεστή 13%.

Εξαιρούνται τα ιστιοφόρα σκάφη και πλοία αναψυχής που έχουν κατασκευαστεί ή κατασκευάζονται στην Ελλάδα εξ ολοκλήρου από ξύλο, τύπου τρεχαντήρι, βαρκαλάς, πέραμα, τσερνίκι, λίμπερτυ τα οποία προέρχονται από ελληνική ναυτική παράδοση.

Τα τεκμήρια διαβίωσης

Το τεκμήριο διαβίωσης στα μηχανοκίνητα σκάφη ανοικτού τύπου (χωρίς χώρο ενδιαίτησης), ταχύπλοα και μη είναι:

Για μήκος μέχρι 5 μέτρα, το τεκμήριο ορίζεται σε 4.000 ευρώ.

Για τα πάνω από 5 μέτρα το ποσό αυτό αυξάνεται κατά 2.000 ευρώ το μέτρο.

Στα μηχανοκίνητα ή μεικτά σκάφη με χώρους ενδιαίτησης, ολικού μήκους μέχρι και 7 μέτρα, το τεκμήριο ανέρχεται σε 12.000 ευρώ.

Για τα πάνω από 7 και μέχρι 10 μέτρα ολικού μήκους προστίθενται 3.000 ευρώ ανά επιπλέον μέτρο μήκους,

Για τα πάνω από 10 και μέχρι 12 μέτρα ολικού μήκους προστίθενται 7.500 ευρώ ανά επιπλέον μέτρο μήκους,

Για τα πάνω από 12 και μέχρι 15 μέτρα ολικού μήκους 15.000 ευρώ ανά επιπλέον μέτρο μήκους,

Για τα πάνω από 15 και μέχρι 18 μέτρα ολικού μήκους 22.500 ευρώ ανά επιπλέον μέτρο μήκους,

Για τα πάνω από 18 και μέχρι 22 μέτρα ολικού μήκους 30.000 ευρώ ανά επιπλέον μέτρο μήκους.

Για τα σκάφη πάνω από 22 μέτρα ολικού μήκους προστίθενται 50.000 ευρώ ανά επιπλέον μέτρο μήκους.

Για σκάφη ανοικτού τύπου πάνω από 12 μέτρα το τεκμήριο αυξάνεται κατά 2.000 ευρώ.

Πηγή: iefimerida.gr - https://www.iefimerida.gr/oikonomia/ta-tekmiria-gia-ta-skafi-kai-o-foros-polyteloys-diabiosis-ti-ishyei-gia-mia-barka-5

Φορολογικές δηλώσεις: Τα τεκμήρια «στοιχειώνουν» όσους πήραν αυτοκίνητο μέσα στο 2018

Απρίλιος 09, 2019Όμως το όνειρο αυτό μπορεί να εξελιχθεί σε εφιάλτη. Έναν εφιάλτη που ακούει στο όνομα τεκμήρια. Έτσι κάποιοι δεν αποκλείεται να βρεθούν αντιμέτωποι με έξτρα φόρους.

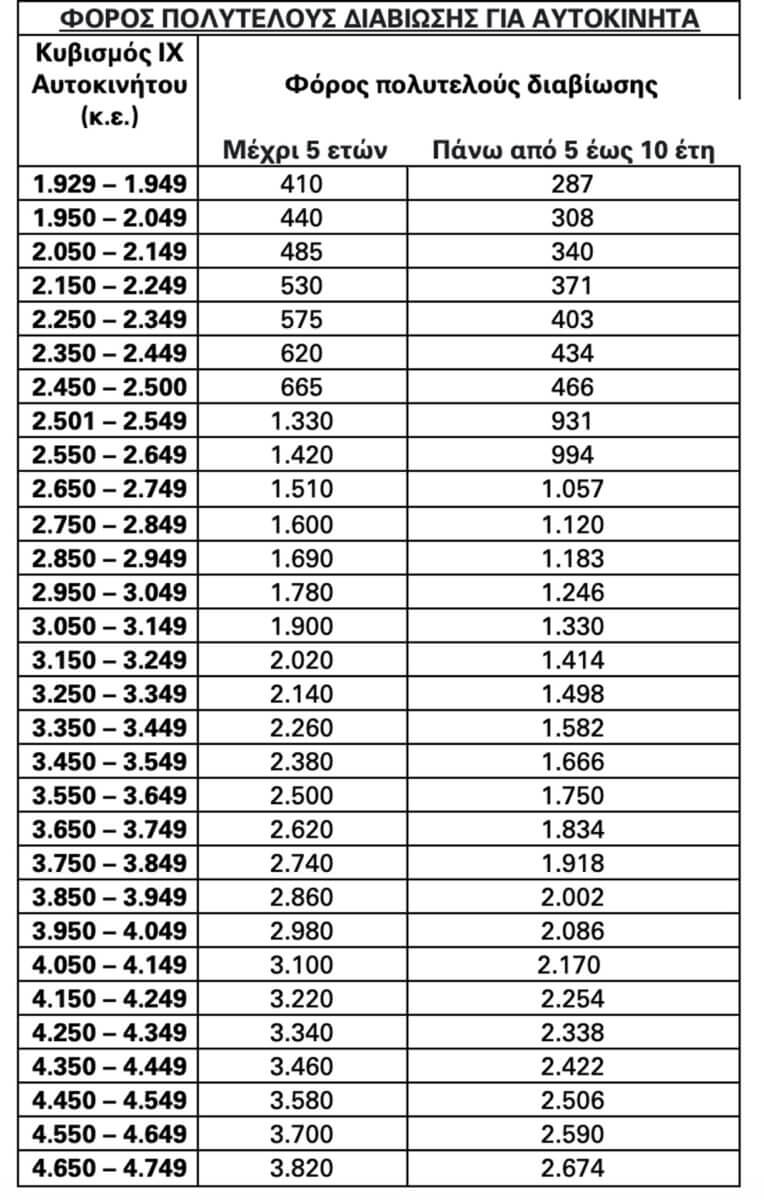

Και αυτό γιατί, το τεκμήριο διαβίωσης αλλά κυρίως ο φόρος πολυτελούς διαβίωσης που επιβάλλεται Ι.Χ. από 1.929 κυβικά εκατοστά «δαγκώνουν» κάθε χρόνο τους κατόχους αυτοκινήτων. Όσοι απέκτησαν αυτοκίνητο το 2018 εκτός από το τεκμήριο διαβίωσης το οποίο υπολογίζεται ανάλογα με τον κυβισμό του Ι.Χ. θα πρέπει να δηλώσουν και το ποσό που δαπάνησανγια την απόκτησή του. Η δαπάνη αυτή αποτελεί τεκμήριο και προστίθεται στα υπόλοιπα τεκμήρια του φορολογούμενου.

Πάντως το κοκτέιλ των φόρων σε συνδυασμό με τα τέλη κυκλοφορίας οδηγούν κάθε χρόνο χιλιάδες φορολογούμενους στην ουρά της εφορίας προκειμένου να καταθέσουν τις πινακίδες κυκλοφορίας και να θέσουν το αυτοκίνητό τους σε ακινησία αφού αδυνατούν να αντεπεξέλθουν στις φορολογικές τους υποχρεώσεις.

Τα τεκμήρια διαβίωσης παραμένουν αμετάβλητα και ακριβά ενώ το χέρι στη τσέπη θα πρέπει να βάλουν ότι έχουν Ι.Χ. μεγάλου κυβισμού άνω των 1.929 κυβικών αφού θα πληρώσουν και το φόρο πολυτελούς διαβίωσης.

Ο φόρος πολυτελούς διαβίωσης ξεκινά από τα 287 ευρώ για ΙΧ κυβισμού από 1.929 κ. εκ. και παλαιότητας από 5 μέχρι 10 έτη, ανέρχεται σε 1.780 ευρώ για ΙΧ 3.000 κυβικών εκατοστών και παλαιότητας μέχρι 5 ετών και φθάνει τα 3.820 ευρώ για ΙΧ 4.700 κ.ε. και παλαιότητας μέχρι 5 ετών. Τα τεκμήρια διαβίωσης

Τα τεκμήρια διαβίωσης

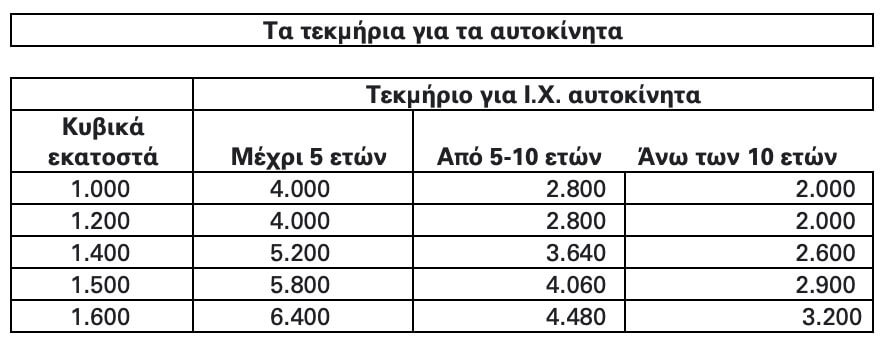

Τα τεκμήρια διαβίωσης που ισχύουν για τα αυτοκίνητα διαμορφώνονται με βάση τα κυβικά εκατοστά του κινητήρα. Πιο συγκεκριμένα:

- Για τα αυτοκίνητα μέχρι 1.200 κυβικά εκατοστά σε 4.000 ευρώ.

- Για αυτοκίνητα μεγαλύτερα των 1.200 κυβικών εκατοστών προστίθενται 600 ευρώ ανά 100 κυβικά εκατοστά μέχρι τα 2.000 κυβικά εκατοστά,

- Για αυτοκίνητα μεγαλύτερα των 2.000 κυβικών εκατοστών προστίθενται900 ευρώ ανά 100 κυβικά εκατοστά και μέχρι 3.000 κυβικά εκατοστά και

- Για αυτοκίνητα μεγαλύτερα από 3.000 κυβικά εκατοστά προστίθενται1.200 ευρώ ανά 100 κυβικά εκατοστά.

Τα τεκμήρια ισχύουν για αυτοκίνητα ηλικίας έως πέντε ετών. Για οχήματα ηλικίας 5 έως 10 ετών, προβλέπεται έκπτωση σε αυτά κατά 30% και για αυτοκίνητα ηλικίας άνω των 10 ετών έκπτωση κατά 50%. Αν ο κυβισμός του αυτοκινήτου δεν καταλήγει σε πλήρη εκατοντάδα (π.χ. 1240, 1290 κ.ε.) τότε θα γίνεται στρογγυλοποίηση προς την πλησιέστερη εκατοντάδα (μέχρι 50 κ.ε. προς την αμέσως προηγούμενη και πάνω από 50 κ.ε. προς την αμέσως επόμενη).

Η αγορά καινούργιου αυτοκινήτου είναι το όνειρο κάθε Έλληνα και το όνειρο αυτό φαίνεται ότι για κάποιους έγινε πραγματικότητα μέσα στο περασμένο έτος.

Για πρώτη φορά από το 2010 και μετά, οι πωλήσεις ΙΧ ξεπέρασαν τις 100.000. Συγκεκριμένα πουλήθηκαν πάνω από 102.000 νέα αυτοκίνητα. Αιτία της αύξησης οι πολύ καλές προσφορές που έκανα οι εταιρίες, προσφορές που ώθησαν πολλούς να αποκτήσουν ένα καινούργιο ΙΧ.

"Βραχνάς" τα τεκμήρια για μισθωτούς και συνταξιούχους

Μάρτιος 30, 2019Τα τεκμήρια διαβίωσης έχουν μετατραπεί σε παγίδα επιβολής μεγαλύτερου φόρου για εκατομμύρια φορολογουμένους.

Σύμφωνα με τα στοιχεία της Ανεξάρτητης αρχής δημοσίων εσόδων, από την επεξεργασία των δηλώσεων του περασμένου έτους, φαίνεται ότι στα πλοκάμια των τεκμηρίων πιάνονται κατά κύριο λόγο μισθωτοί και συνταξιούχοι με μικρό πραγματικό εισόδημα που έκαναν το λάθος να έχουν αυτοκίνητο μεγάλου κυβισμού και να στέλνουν τα παιδιά τους σε ιδιωτικό σχολείο.

Στη δεύτερη θέση έρχονται οι ιδιοκτήτες ακινήτων, αφού αν κάποιος έχει έστω και ένα ευρώ εισόδημα από ενοίκια, τότε το τεκμαρτό του εισόδημα φορολογείται με συντελεστή 22% και χωρίς αφορολόγητο όριο.

Στην τρίτη θέση είναι οι ελεύθεροι επαγγελματίες.

ΠΗΓΗ: ΕΘΝΟΣ