Έγινε η μεγαλύτερη ληστεία στην ιστορία και κανείς δεν κατάλαβε τίποτα

Φεβρουάριος 16, 2015Οι περισσότερες τράπεζες-θύματα εντοπίζονται στη Ρωσία - Ο οργανισμός Financial Services Information Sharing and Analysis Center στις ΗΠΑ, αναφέρει ότι ο τραπεζικός τομέας έχει ενημερωθεί για ληστεία, όχι όμως και οι πελάτες

Τράπεζες στη Ρωσία, στις ΗΠΑ στην Ιαπωνία και στην Ευρώπη έπεσαν θύματα μίας εκ των μεγαλυτέρων ηλεκτρονικών ληστειών στα χρονικά.

Όπως αναφέρει έκθεση που παρείχε η Kaspersky Labs στους New York Times, περισσότερες από εκατό τράπεζες σε τριάντα χώρες ληστεύτηκαν, με τη λεία να ξεπερνά τα 300 εκατ. δολάρια.

Ο Chris Doggett της Kaspersky Labs δήλωσε στους New York Times ότι πρόκειται για μία από τις περισσότερο προσεγμένες επιθέσεις, κυρίως λόγω των μεθόδων τις οποίες ακολούθησαν οι ηλεκτρονικοί εγκληματίες προκειμένου να μην αποκαλυφθούν.

Η επίθεση έλαβε χώρα σε βάθος χρόνου. Οι εγκληματίες εγκατέστησαν software παρακολούθησης στους τραπεζικούς υπολογιστές προκειμένου να παρατηρήσουν και να καταγράψουν τις καθημερινές τακτικές.

Στη συνέχεια, μιμούμενοι τις πράξεις των υπαλλήλων, κατάφεραν να κάνουν μεταφορές μεγάλων ποσών, κάτι που δεν προκαλεί εντύπωση σε επιχειρηματικό επίπεδο.

Οι καταθέσεις έγιναν σε εικονικούς λογαριασμούς που είχαν ανοιχθεί προηγουμένως. Ένας πελάτης της Kaspersky Labs ανέφερε απώλειες ύψους 7,3 εκατ. δολαρίων.

Οι περισσότερες τράπεζες-θύματα εντοπίζονται στη Ρωσία. Ο οργανισμός FS-ISAC [Financial Services Information Sharing and Analysis Center] στις ΗΠΑ, αναφέρει ότι ο τραπεζικός τομέας έχει ενημερωθεί για ληστεία. Όχι όμως και οι πελάτες.

ΠΗΓΗ: gr.pcmag.com

Σε θυρίδες και... σεντούκια περίπου 10 δισ. ευρώ

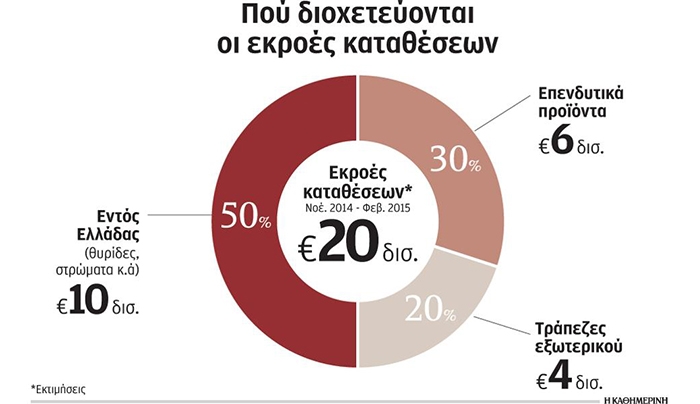

Φεβρουάριος 14, 2015Εντός Ελλάδας και σε επενδυτικά προϊόντα, βρίσκεται το μεγαλύτερο μέρος των καταθέσεων που «αποχώρησαν» από το τραπεζικό σύστημα τους τελευταίους δυόμισι μήνες εξαιτίας της αβεβαιότητας.

Οπως εκτιμούν οι τράπεζες, μόνο ένα μικρό τμήμα, περίπου το 20%, των κεφαλαίων που αποχώρησαν διοχετεύθηκε σε τράπεζες του εξωτερικού.

Οπως τονίζουν στελέχη τραπεζών, αν η κυβέρνηση πετύχει μια νέα συμφωνία με τους εταίρους την ερχόμενη Δευτέρα, η οποία θα επιβεβαιώσει την ευρωπαϊκή πορεία της χώρας και θα τερματίσει την αβεβαιότητα, τότε το μεγαλύτερο μέρος από τα 20 δισ. ευρώ που έχουν αποχωρήσει από τις τράπεζες από το τέλος Νοεμβρίου μέχρι σήμερα, θα μπορούσε σχετικά γρήγορα να επιστρέψει.

Σύμφωνα με εκτιμήσεις τραπεζών, περίπου το 50% από τις εκροές καταθέσεων, που αντιστοιχεί σε περίπου 10 δισ. ευρώ, έχει παραμείνει στη χώρα υπό τη μορφή ρευστών διαθεσίμων, και βρίσκεται σε θυρίδες, σεντούκια... στρώματα, κ.α. Πολλά νοικοκυριά, λόγω της ανησυχίας για την έκβαση των διαπραγματεύσεων και τον κίνδυνο ρήξης, επέλεξαν να διατηρήσουν εκτός τραπεζών ένα απόθεμα για καλό και για κακό. Τα «μεγαλύτερα πορτοφόλια» που δεν επιθυμούσαν να μεταφέρουν τις καταθέσεις τους στο εξωτερικό (υπό τον φόβο φορολογικών και άλλων ελέγχων) μετακίνησαν τις καταθέσεις τους σε θυρίδες. Επιπλέον, ένα ποσοστό 30% των εκροών (ή περίπου 6 δισ. ευρώ) διοχετεύθηκε σε επενδυτικά προϊόντα, κυρίως αμοιβαία κεφάλαια. Πρόκειται, επίσης, για πελάτες που υπό τον φόβο ενός ατυχήματος επέλεξαν να αγοράσουν αμοιβαία κεφάλαια, κυρίως ομολογιακά εξωτερικού, για λόγους ασφαλείας. Τέλος, το 20% των καταθέσεων που «αποχώρησαν», περίπου 4 δισ. ευρώ, διοχετεύθηκε σε τράπεζες του εξωτερικού. Πρόκειται κυρίως για κεφάλαια επιχειρήσεων. Οπως σημειώνουν στην «Κ» στελέχη τραπεζών, μέρος των εκροών αυτών έχει παραμείνει εντός των εγχώριων τραπεζικών ομίλων, δηλαδή έχουν μετακινηθεί στις θυγατρικές που διατηρούν στην Κύπρο, το Λονδίνο, το Λουξεμβούργο, τη Μάλτα, κ.α.

Η ραγδαία επιδείνωση των συνθηκών ρευστότητας το τελευταίο δίμηνο οφείλεται στην πολιτική αναταραχή, την αβεβαιότητα που προκάλεσαν οι πρόωρες εκλογές και τώρα στη δυστοκία της νέας κυβέρνησης να καταλήξει σε μια συμφωνία με τους εταίρους. Τον περασμένο Δεκέμβριο, εξαιτίας της ανησυχίας, οι καταθέσεις μειώθηκαν κατά 4 δισ. ευρώ, τον Ιανουάριο κατά περίπου 12 δισ. ευρώ, ενώ τον Φεβρουάριο, μέχρι τώρα, η μείωση των καταθέσεων εκτιμάται σε 3 δισ. ευρώ. Εκτός της μεγάλης αιμορραγίας των καταθέσεων, η ρευστότητα των τραπεζών περιορίζεται από δύο ακόμα πολύ σημαντικούς παράγοντες: τις εκδόσεις εντόκων γραμματίων και τη διακοπή συναλλαγών στη διατραπεζική αγορά. Σύμφωνα με στελέχη τραπεζών, αν τις επόμενες ημέρες η κυβέρνηση συμφωνήσει με τους εταίρους ένα νέο πλαίσιο συνεργασίας τότε η ανησυχία θα εκτονωθεί και οι συνθήκες θα ομαλοποιηθούν γρήγορα. Αν συμβεί αυτό τότε το μεγαλύτερο μέρος των κεφαλαίων που αποχώρησαν θα επιστρέψει γρήγορα στο τραπεζικό σύστημα. Ωστόσο σε περίπτωση που επέλθει ρήξη στις διαπραγματεύσεις μεταξύ κυβέρνησης - εταίρων, και η ΕΚΤ διακόψει έστω και προσωρινά την πρόσβαση των εγχώριων τραπεζών στους μηχανισμούς ρευστότητας του ευρωσυστήματος, οι επιπτώσεις θα είναι άμεσες και δραματικές για το τραπεζικό σύστημα και φυσικά για το σύνολο της οικονομίας.

Ουδέτερη για τις τράπεζες η Goldman Sachs

Τα βήματα προόδου που πραγματοποιήθηκαν στις συζητήσεις Ελλάδας - εταίρων την προηγούμενη Πέμπτη και η προοπτική επίτευξης συμφωνίας την ερχόμενη Δευτέρα 16 Φεβρουαρίου, προκάλεσαν ενθουσιασμό στο χρηματιστήριο. Ο Γενικός Δείκτης σημείωσε άλμα κατά 5,61%, ενώ ο δείκτης των τραπεζών κατέγραψε κέρδη 12,7%. Η μετοχή της Εθνικής Τράπεζας ενισχύθηκε κατά 16,10%, της Alpha Bank κατά 12,86%, της Τράπεζας Πειραιώς κατά 12,5% και της Eurobank κατά 8,3%. Σε έκθεσή του ο αμερικανικός οίκος Goldman Sachs σημειώνει ότι διατηρεί ουδέτερη στάση για τις μετοχές των ελληνικών τραπεζών, υπογραμμίζοντας ότι η μεταβλητότητα θα διατηρηθεί όσο διαρκούν οι διαπραγματεύσεις της Αθήνας με τους δανειστές. Εάν η Ελλάδα παραμείνει στην Ευρωζώνη, τονίζει ο οίκος, τότε οι μετοχές των τραπεζών θα έχουν σημαντικό περιθώριο ανόδου.

Kathimerini.gr

Goldman Sachs – Στα 18 δισ. ευρώ οι εκροές καταθέσεων από τις ελληνικές τράπεζες

Φεβρουάριος 13, 2015Στα 18 δισ. ευρώ θα φτάσουν, σύμφωνα με τη Goldman Sachs, οι εκροές καταθέσεων από τις ελληνικές τράπεζες το τρίμηνο Δεκεμβρίου-Φεβρουαρίου.

«Πιστεύουμε ότι η εκροή καταθέσεων παραμένει ανησυχητική εξέλιξη. Ενδεχόμενη αποτυχία επίλυσης την τρέχουσας πολιτικής αντιπαράθεσης θα μπορούσε να οδηγήσει σε επιδείνωση της κατάστασης», αναφέρει σε ανάλυσή της η Goldman Sachs.

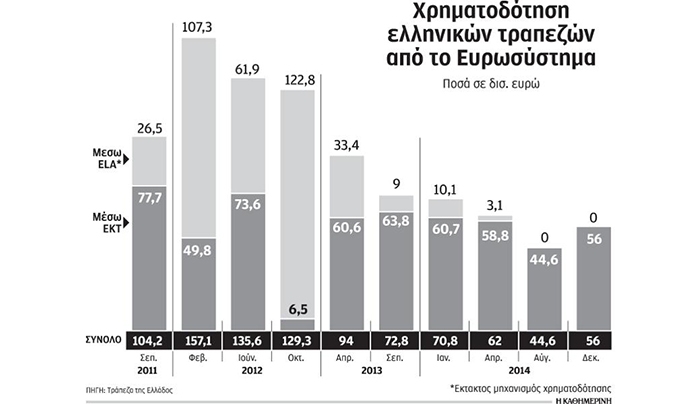

Για τη χθεσινή απόφαση της ΕΚΤ να αυξήσει την πρόσβαση των ελληνικών τραπεζών στον έκτακτο μηχανισμό ρευστότητας κατά 5 δισ. ευρώ, στα 65 δισ. ευρώ, η Goldman Sachs σημειώνει πως η τρέχουσα εξάρτηση των τραπεζών από τον ELA θα φθάσει στο 16% του ενεργητικού τους έναντι μηδέν το Δεκέμβριο του 2014.

Πηγή: enikonomia.gr

Άλλα 5,5 δισ. στις ελληνικές τράπεζες από την ΕΚΤ

Φεβρουάριος 13, 2015Μικρή ανάσα στις ελληνικές τράπεζες έδωσε η Ευρωπαϊκή Κεντρική Τράπεζα. Με απόφαση του διοικητικού συμβουλίου αύξησε στα 65 δισεκατομμύρια ευρώ τη ρευστότητα που μπορούν να αντλήσουν οι τράπεζες της χώρας μας μέσω του ELA.

Υπενθυμίζεται ότι με προηγούμενη απόφαση είχε ορίσει το όριο αυτό στα 59,5 δισεκατομμύρια ευρώ, σύμφωνα με το Newsit..

Με την ενέργεια αυτή η ΕΚΤ δείχνει πως είναι διατεθειμένη να μην αφήσει το ελληνικό τραπεζικό σύστημα να ¨στραγγίξει¨ από

ρευστότητα και είναι η πρώτη ευνοϊκή απόφαση από τότε που εξελέγη η νέα κυβέρνηση.

Υπενθυμίζεται ότι οι τράπεζες καταφεύγουν στον ELA γιατί η ΕΚΤ αποφάσισε να μην δέχεται ως εγγύηση τα ομόλογα του ελληνικού δημοσίου. Το επιτόκιο δανεισμού από την κανονική οδό είναι 0,05%, ενώ μέσω του ELA ανέρχεται στο 1,55%.

Στο ναδίρ των 147 δισ. ευρώ υποχώρησε το σύνολο των καταθέσεων τον Ιανουάριο

Φεβρουάριος 09, 2015Σε κατάσταση μηχανικής υποστήριξης βρίσκονται οι εγχώριες τράπεζες, αντλώντας ρευστότητα από τον έκτακτο μηχανισμό ρευστότητας, τον γνωστό ELA, ενώ οι καταθέσεις υποχωρούν, εξαιτίας της αβεβαιότητας για την έκβαση της διαπραγμάτευσης της κυβέρνησης με τους εταίρους, στο χαμηλότερο επίπεδο από το ξέσπασμα της κρίσης.

Σύμφωνα με εκτιμήσεις τραπεζικών στελεχών, οι καταθέσεις διαμορφώνονται σήμερα στα επίπεδα των 147 δισ. ευρώ, αισθητά χαμηλότερα από το επίπεδο των 150 δισ. ευρώ, σημείο όπου είχαν βρεθεί τον Ιούνιο του 2012, υπό την πίεση της διπλής εκλογικής αναμέτρησης και της αβεβαιότητας. Οι τράπεζες εκτιμούν ότι το δίμηνο Δεκεμβρίου-Ιανουαρίου οι καταθέσεις έχουν μειωθεί κατά περίπου 16 δισ. ευρώ ενώ η «χαμηλή πτήση» συνεχίζεται και στο ξεκίνημα του Φεβρουαρίου. Την προηγούμενη εβδομάδα η ΕΚΤ επιφύλαξε μία εξαιρετικά δυσάρεστη έκπληξη: ανακοίνωσε ότι από την Τετάρτη 11 Φεβρουαρίου τα ελληνικά ομόλογα δεν θα είναι, προσωρινά, αποδεκτά ως εγγυήσεις για την παροχή ρευστότητας. Η ΕΚΤ απαιτεί μια συμφωνία Ελλάδας - Ε.Ε. Με την απόφαση, περίπου 50 δισ. ευρώ (κρατικές εγγυήσεις, έντοκα γραμμάτια και ομόλογα) με βάση τα οποία έχει αντληθεί ρευστότητα, θα καταπέσουν στον ELA.

Στελέχη τραπεζών σημειώνουν στην «Κ» ότι η απόφαση της ΕΚΤ για τα ομόλογα δεν αλλάζει κάτι για την καθημερινότητα των καταθετών, ωστόσο, σημειώνουν, πλήττει την ψυχολογία και δημιουργεί ανησυχία πως οι εκροές καταθέσεων θα συνεχιστούν. Επιπλέον, το μεγαλύτερο μέρος του ποσού που αποκλείστηκε (οι κρατικές εγγυήσεις) ούτως ή άλλως θα μεταπηδούσε στον ELA, καθώς η ΕΚΤ έχει αποφασίσει εδώ και πολλούς μήνες να σταματήσει να κάνει δεκτές τις κρατικές εγγυήσεις όλων των κρατών-μελών. Σύμφωνα με εκτιμήσεις τραπεζών, η ΕΚΤ αποφάσισε να σκληρύνει τη στάση για να επιταχύνει τις πολιτικές διαπραγματεύσεις.

Εκτιμούν ότι η ΕΚΤ με την απόφαση αυτή ουσιαστικά διαμήνυσε στους πολιτικούς «βρείτε τα», διαφορετικά αναλαμβάνουν τον κίνδυνο των επακόλουθων. Οπως εκτιμούν το μήνυμα δεν είναι μόνο για την κυβέρνηση αλλά και τις άλλες χώρες. Σημειώνεται πως η ΕΚΤ έχει κατηγορηθεί για εμπλοκή στα πολιτικά παίγνια, κάτι όμως που δεν την έχει επηρεάσει ιδιαίτερα: η ΕΚΤ επιμένει να παρεμβαίνει δυναμικά, κάνοντας αυτό που θεωρεί σωστό για τη διατήρηση της συνοχής της Ευρωζώνης.

Μετά τον, προσωρινό, αποκλεισμό των ελληνικών ομολόγων, ο ELA αποτελεί τη μοναδική πηγή ρευστότητας για τις εγχώριες τράπεζες, εκτός από τα EFSF ομόλογα που διαθέτουν και τα οποία γίνονται κανονικά αποδεκτά από την ΕΚΤ. Σύμφωνα με τις τράπεζες, ο εξοβελισμός στον ELA δεν αποτελεί το τέλος του κόσμου και θυμίζουν ότι το 2012 οι εγχώριες τράπεζες είχαν τεθεί σε καραντίνα και το σύνολο της ρευστότητας που είχε αντληθεί από το ευρωσύστημα είχε χορηγηθεί μέσω του ELA (130 δισ. ευρώ-Ιούνιος 2012).

Αυτό βέβαια δεν σημαίνει ότι είναι κάτι περίπου φυσιολογικό. Ο ELA είναι αυτό ακριβώς που λέει το όνομά του: ένας έκτακτος μηχανισμός που χρησιμοποιείται σε μη κανονικές καταστάσεις. Αυτή η μη κανονικότητα πρέπει να τερματιστεί το συντομότερο δυνατό.

Στελέχη τραπεζών υπογραμμίζουν ότι το μεγάλο ζητούμενο είναι να εξαλειφθεί η αβεβαιότητα για το ενδεχόμενο εξόδου της χώρας μας από το ευρώ, ώστε η οικονομία και το τραπεζικό σύστημα να επιστρέψουν σε μια κατάσταση κανονικότητας. Η τρέχουσα αβεβαιότητα παρασύρει την οικονομία σε ένα πτωτικό σπιράλ: οι καταθέσεις μειώνονται, τα μη εξυπηρετούμενα δάνεια αυξάνονται, οι χορηγήσεις νέων δανείων έχουν «παγώσει», οι επενδύσεις έχουν ανασταλεί και η οικονομία επιβραδύνει. Την προηγούμενη εβδομάδα, η Κομισιόν προχώρησε στην αναθεώρηση της εκτίμησής της για τον ρυθμό ανάπτυξης της εγχώριας οικονομίας στο 2,5% έναντι 2,9% εξαιτίας της αβεβαιότητας. Σύμφωνα με στελέχη τραπεζών, το σημαντικότερο όλων είναι να υπάρξει το συντομότερο μια κατ’ αρχήν συμφωνία της κυβέρνησης με την Ε.Ε. σε ένα βασικό πλαίσιο το οποίο θα βάλει τέλος στην αβεβαιότητα, επιτρέποντας την οικονομία να ανακτήσει τον βηματισμό της.

kathimerini.gr