Ένα νέο τοπίο στη φορολογία θα δουν νοικοκυριά και επιχειρήσεις από το νέο έτος. Πρόκειται για αλλαγές που θα προκαλέσουν βελτιώσεις στο διαθέσιµο εισόδηµα για επιχειρήσεις και φυσικά πρόσωπα. Ο συνολικός δηµοσιονοµικός χώρος που διατίθεται στην οικονοµία για τις φορολογικές ελαφρύνσεις ανέρχεται σε περίπου 1,1 δισ. ευρώ και θα µοιραστεί µέσω αλλαγών όπως η νέα φορολογική κλίµακα, η µείωση του εταιρικού φορολογικού συντελεστή και η µείωση του συντελεστή φορολόγησης των µερισµάτων.

Τα αφορολόγητα όρια

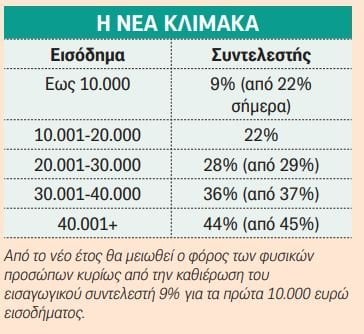

Θεσπίζεται νέα φορολογική κλίµακα, η οποία συνοδεύεται από αλλαγές και στην έκπτωση φόρου που οδηγεί στο αφορολόγητο όριο. Η νέα φορολογική κλίµακα έχει την εξής µορφή:

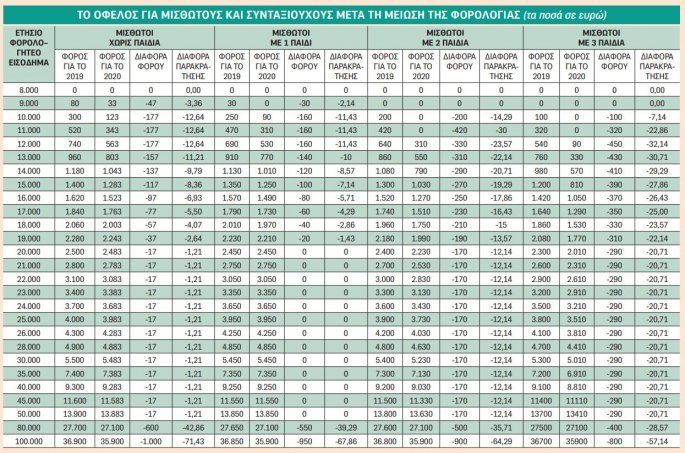

Η έκπτωση φόρου για µισθωτούς-συνταξιούχους που οδηγεί σε αφορολόγητο όριο διαµορφώνεται ως εξής:

- Αγαµος: 777 ευρώ που συνεπάγεται αφορολόγητο όριο 8.636 ευρώ.

- Εγγαµος µε 1 παιδί: 810 ευρώ για να προκύπτει αφορολόγητο 9.000 ευρώ.

- Εγγαµος µε 2 παιδιά: 900 ευρώ για να προκύψει αφορολόγητο όριο 10.000 ευρώ.

- Εγγαµος µε 3 παιδιά: 1.120 ευρώ που οδηγεί σε αφορολόγητο 11.000 ευρώ.

- Εγγαµος µε 4 παιδιά: 1.340 ευρώ που οδηγεί σε αφορολόγητο όριο 12.000 ευρώ.

- Για κάθε επιπλέον τέκνο η έκπτωση φόρου προσαυξάνεται κατά 220 ευρώ.

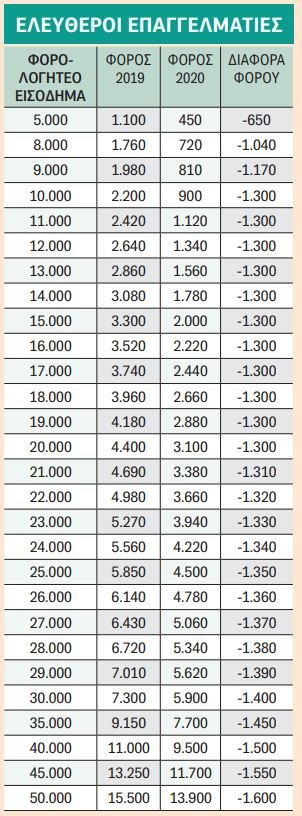

Τα ποσά της έκπτωσης φόρου θα δίνονται στο σύνολό τους για εισόδηµα από µισθούς ή συντάξεις έως 12.000 ευρώ. Για εισοδήµατα άνω των 12.000 ευρώ οι εκπτώσεις φόρου θα περιορίζονται κατά 20 ευρώ ανά 1.000 ευρώ επιπλέον εισοδήµατος. Από τον υπολογισµό του φόρου εισοδήµατος, µε βάση τα παραπάνω δεδοµένα, προκύπτουν µειώσεις στο φορολογικό βάρος για την πλειονότητα των µισθωτών και συνταξιούχων που θα φανούν από την Πρωτοχρονιά µέσω της µείωσης της παρακράτησης φόρου εισοδήµατος. Η ελάφρυνση, ωστόσο, είναι περιορισµένη για τα µεσαία εισοδήµατα, δηλαδή για όσους έχουν ετήσιες αποδοχές από 20.000 έως και περίπου 50.000 ευρώ. Μάλιστα, οι µισθωτοί µε εισόδηµα σε αυτό το επίπεδο και ένα προστατευόµενο τέκνο δεν έχουν κανένα όφελος, ενώ σηµαντικό είναι το όφελος για όσους έχουν πολύ υψηλό εισόδηµα, δηλαδή πάνω από 80.000 ευρώ ετησίως. Κερδισµένοι της νέας φορολογικής κλίµακας είναι όλοι οι ελεύθεροι επαγγελµατίες, καθώς η νέα φορολογική κλίµακα τους προσφέρει ελάφρυνση σε όλη την γκάµα των εισοδηµάτων.

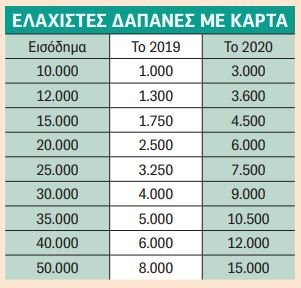

Οι αγορές µε κάρτα και οι εξαιρέσεις

Εκτός από την εισφορά αλληλεγγύης θα αφαιρείται για τον υπολογισµό των ελάχιστων ηλεκτρονικών δαπανών και η δαπάνη για διατροφή συζύγου και παιδιών εφόσον καταβάλλεται ηλεκτρονικά. Οχι µόνο οι µισθωτοί αλλά και οι ελεύθεροι επαγγελµατίες και οι ιδιοκτήτες ακινήτων θα πρέπει από το νέο έτος να δαπανούν τουλάχιστον το 30% του εισοδήµατός τους µε πιστωτική ή χρεωστική κάρτα. Εφόσον δαπανούν λιγότερα, τότε θα τους επιβάλλεται πρόσθετος φόρος 22% επί του ποσού της δαπάνης που υπολείπεται από το ελάχιστο απαιτούµενο.

Σε περίπτωση που έχουν πραγµατοποιηθεί δαπάνες που αφορούν καταβολές φόρου εισοδήµατος φυσικών προσώπων και ΕΝΦΙΑ, δανειακές υποχρεώσεις προς χρηµατοπιστωτικά ιδρύµατα και ενοίκια, οι οποίες υπερβαίνουν το 60% του πραγµατικού εισοδήµατος, το απαιτούµενο ποσοστό δαπανών περιορίζεται από το τριάντα τοις εκατό (30%) στο είκοσι τοις εκατό (20%) του πραγµατικού τους εισοδήµατος. Στον φορολογούµενο του οποίου έχει κατασχεθεί ο λογαριασµός, το όριο δαπανών περιορίζεται στις πέντε χιλιάδες ευρώ (5.000€), ενώ προβλέπονται εξαιρέσεις για φορολογούµενους που έχουν αντικειµενικές δυσκολίες χρήσης ηλεκτρονικών µέσων πληρωµής, όπως είναι οι φορολογούµενοι άνω των 70 ετών και οι κάτοικοι µικρών οικισµών.

Ο νέος χρόνος φέρνει νέες αντικειµενικές

Εντός του 2020 έρχεται και επικαιροποίηση των αντικειµενικών αξιών στα ακίνητα, µε επέκτασή τους σε περιοχές που σήµερα υποφορολογούνται. Η δηµιουργία νέου πλαισίου για τις αντικειµενικές αξίες αποτελεί για το οικονοµικό επιτελείο µία από τις σηµαντικότερες διαρθρωτικές παρεµβάσεις στην οικονοµία, ενώ το ίδιο ζήτηµα βρίσκεται ψηλά στις προτεραιότητες και των θεσµών στο πλαίσιο της µεταµνηµονιακής εποπτείας της Ελλάδας. Στο πλαίσιο αυτό η επικαιροποίηση των αντικειµενικών αξιών στα ακίνητα θα είναι ένα από τα βασικά συστατικά της πέµπτης µεταµνηµονιακής αξιολόγησης που ουσιαστικά έχει ήδη ξεκινήσει. Αναφορικά µε τις αντικειµενικές αξίες, η κυβέρνηση έχει δεσµευθεί έναντι των θεσµών ότι:

- Θα επεκτείνει το αντικειµενικό σύστηµα προσδιορισµού των αξιών των ακινήτων σε περίπου 3.000 περιοχές. Πρόκειται κατά κύριο λόγο για περιοχές που έχουν αναπτυχθεί οικιστικά ή και τουριστικά, αλλά αντιµετωπίζονται φορολογικά ως εκτός σχεδίου και οικισµού, δηλαδή µε τις χαµηλές αξίες των αγροτεµαχίων. Με την ένταξή τους στο αντικειµενικό σύστηµα πρόκειται να αυξηθεί σηµαντικά η φορολογητέα ύλη σε αυτές και να προκύψει δηµοσιονοµικός χώρος για την περαιτέρω µείωση του ΕΝΦΙΑ.

- Θα γίνει ευθυγράµµιση των αντικειµενικών µε τις εµπορικές αξίες των ακινήτων. Στην πράξη αυτό µεταφράζεται σε αυξήσεις των τιµών ζώνης σε περίπου 4.000 περιοχές της χώρας, κυρίως αστικές, καθώς και παραθαλάσσιες στη νησιωτική και ηπειρωτική Ελλάδα.

- Θα αλλάξει ο τρόπος προσδιορισµού των αντικειµενικών αξιών µε τη δηµιουργία ενός µόνιµου µηχανισµού επικαιροποίησής τους. Ο µηχανισµός θα λειτουργεί µε τροφοδότηση τιµών από πολλαπλές πηγές, όπως είναι οι αγοραπωλησίες, τα µεσιτικά δίκτυα κ.λπ. Με τον δηµοσιονοµικό χώρο που θα προκύψει από την επικαιροποίηση των αντικειµενικών αξιών και τη σχετική διεύρυνση της φορολογικής βάσης, το υπουργείο Οικονοµικών σκοπεύει να αναθεωρήσει τη φορολογία ακινήτων. Στο πλαίσιο αυτό εξετάζονται παρεµβάσεις στον ΕΝΦΙΑ και στη φορολογία κεφαλαίου, όπως είναι οι συντελεστές και τα κλιµάκια των φόρων κληρονοµιάς, µεταβίβασης κ.ά.

Μπόνους για λίφτινγκ στα ακίνητα

Θεσπίζεται έκπτωση 40% από τον φόρο εισοδήµατος για τη δαπάνη ενεργειακής, λειτουργικής και αισθητικής αναβάθµισης ακινήτων. Απαλείφθηκε από την τελική µορφή του φορολογικού νόµου η διάταξη µε την οποία οι ιδιοκτήτες έχαναν την έκπτωση 5% από το εισόδηµα ακινήτων αν κάνουν χρήση της έκπτωσης 40% από τον φόρο εισοδήµατος. Ωστόσο περιορίστηκε η µέγιστη δαπάνη ανά φορολογούµενο από τα 48.000 στα 16.000 ευρώ. Ετσι η µέγιστη έκπτωση φόρου είναι πλέον 6.400 ευρώ που θα κατανέµεται ισόποσα σε τέσσερα φορολογικά έτη.

Η έκπτωση φόρου δίνεται µόνο για τις εργασίες και όχι για τα υλικά και δίνεται σε τέσσερις ετήσιες δόσεις. Για παράδειγµα, ιδιοκτήτης που πραγµατοποιεί δαπάνη αναβάθµισης ακινήτου του µε εργασίες ύψους 10.000 ευρώ, θα έχει συνολική έκπτωση 4.000 ευρώ που θα µοιραστεί σε τέσσερα χρόνια, δηλαδή 1.000 ευρώ ετησίως. Προϋπόθεση για την παροχή της έκπτωσης είναι η δαπάνη να έχει εξοφληθεί µε τραπεζικό µέσο και να έχει εκδοθεί για αυτήν φορολογικό παραστατικό.

Ρύθµιση οφειλών µε διπλάσιες δόσεις

Επέρχονται και αλλαγές στην πάγια ρύθµιση οφειλών προς τη φορολογική διοίκηση. Για τις τακτικές φορολογικές οφειλές οι δόσεις µπορούν ακόµη και να διπλασιαστούν, δηλαδή από τις 12 να φτάσουν έως και τις 24, ενώ για τις έκτακτες φορολογικές οφειλές µπορούν να φτάσουν έως και τις 48 αντί για έως 24 που ισχύουν σήµερα. Οι δόσεις ορίζεται µε εισοδηµατικά κριτήρια. Οι φορολογούµενοι που θα επιλέγουν για τακτικές φορολογικές οφειλές, όπως είναι ο φόρος εισοδήµατος, περισσότερες από 12 δόσεις θα επιβαρύνονται µε αυξηµένο επιτόκιο κατά µία εκατοστιαία µονάδα. Το ίδιο θα γίνεται και για όσους επιλέγουν να εξοφλήσουν έκτακτες φορολογικές οφειλές, όπως είναι ο φόρος κληρονοµιάς, σε περισσότερες από 24 δόσεις.

Σβήνουν χρέη έως 10 ευρώ

Διαγράφονται όλες οι ληξιπρόθεσµες οφειλές ύψους έως 10 ευρώ προς τη φορολογική διοίκηση και θεσπίζεται περιοδική διαγραφή ποσών έως ένα ευρώ προκειµένου να µη δηµιουργείται διοικητικό κόστος για την προσπάθεια είσπραξης.

Η εξίσωση για δέσµευση λογαριασµού

Θεσπίζεται ανώτατο όριο δέσµευσης περιεχοµένου τραπεζικών λογαριασµών και θυρίδων στο εξαπλάσιο του ποσού των διαφυγόντων εσόδων του ∆ηµοσίου από λαθρεµπόριο.

Πιο αποδοτικές οι παροχές σε είδος

Μειώνεται η φορολόγηση των παροχών σε είδος αλλά και στα stock options στους εργαζόµενους (στο 15% από 45% σήµερα), εφόσον διακρατηθούν για περισσότερους από 24 µήνες. Επίσης καταργείται η εισφορά 0,6% στο leasing και το factoring.

13% από 24% ο ΦΠΑ στα βρεφικά

Μειώνεται ο ΦΠΑ για τα βρεφικά είδη από το 24% που είναι σήµερα στον µειωµένο συντελεστή 13%.Πρέσινγκ σε πλατφόρµες τύπου Airbnb

Έρχεται ακόµη και ηλεκτρονικό λουκέτο για τις πλατφόρµες διαµοιρασµού κατοικιών τύπου Airbnb εφόσον δεν συνεργαστούν µε τις ελληνικές φορολογικές Αρχές για την παροχή στοιχείων αναφορικά µε τις µισθώσεις και τα εισοδήµατα από βραχυχρόνια εκµίσθωση ακινήτων. Θεσπίζεται το δικαίωµα της ΑΑ∆Ε να ζητά επίσηµα τα σχετικά στοιχεία από τους δικτυακούς τόπους και εφόσον δεν ανταποκριθούν θα εντέλλονται να «κατεβάσουν» τους σχετικούς ιστότοπους από το ελληνικό Ιντερνετ. Αν οι πάροχοι Ιντερνετ δεν συµµορφωθούν, προβλέπεται πρόστιµο έως και 100.000 ευρώ.

ethnos.gr