Ο δημοτικός φόρος κρίθηκε συμβατός με το Κοινοτικό Δίκαιο!

Δεκέμβριος 19, 2014Σύμφωνος με τη συνθήκη για την Λειτουργία της Ευρωπαϊκής Ένωσης κρίθηκε από την Γενική Διεύθυνση της Ενωσης Φορολογίας και Τελωνείων της Ευρωπαϊκής Επιτροπής, ο αντισυνταγματικός δημοτικός φόρος της Δωδεκανήσου!

Η «δημοκρατική» φέρνει σήμερα στο φως της δημοσιότητας έγγραφο της Ευρωπαϊκής Επιτροπής, που εκδόθηκε την 31η Οκτωβρίου 2013 και ενημερώνει αρμοδίως την πληρεξούσια δικηγόρο της Ομοσπονδίας Επαγγελματιών, Βιοτεχνών και Εμπόρων των Δωδεκανήσων, που προσέφυγε μέσω του Επιμελητηρίου Δωδεκανήσου, ότι δεν θα κινηθεί η υπόθεση σε βάρος της Ελληνικής Κυβέρνησης για την ακύρωσή του.

Η προσφυγή ενώπιον της Ευρωπαϊκής Επιτροπής έγινε τον Οκτώβριο του 2012, λίγες μέρες μετά την συζήτηση ενώπιον του Β’ Τμήματος του Συμβουλίου της Επικρατείας σε 7μελή σύνθεση, των προσφυγών των εταιρειών “ΤΕΡΝΑ Α.Ε. – ΑΚΤΩΡ Α.Τ.Ε-ΕΜΠΕΔΟΣ Α.Ε. – J & P ABAΞ Α.Ε. – ΙΜΕC GMBH”, ως μετονομάσθηκε η κοινοπραξία με την επωνυμία «ΓΕΚ Α.Ε.-ΕΛΛΗΝΙΚΗ ΤΕΧΝΟΔΟΜΙΚΗ Α.Ε.-ΑΤΕ ΓΝΩΜΩΝ Α.Ε.-ΑΒΑΞ Α.Ε.-ΙMEC GMBH”, κατά του Δήμου Ροδίων.

Το Eπιμελητήριο Δωδεκανήσου, εκπροσωπούμενο από τη δικηγορική εταιρεία “Ζέπος και Γιαννόπουλος”, που εκπροσωπεί και την ως άνω κοινοπραξία, υπέβαλε ενώπιον της Ευρωπαϊκής Επιτροπής ολοκληρωμένο φάκελο συνοδευόμενο από διαμαρτυρία 40 σωματείων κατά του ΔΗ.ΦΟ.ΔΩ..

Είχε προηγηθεί εξάλλου και κινητοποίηση κατοίκων της Καλύμνου, που διαμαρτυρήθηκαν για τις ανισότητες του φόρου.

Η μάχη που δεν τελεσφόρησε ενώπιον της Ευρωπαϊκής Επιτροπής κερδήθηκε αμετακλήτως στην Ολομέλεια του Συμβουλίου της Επικρατείας.

Στην επιστολή της Ευρωπαϊκής Επιτροπής αναφέρονται τα εξής:

«Αναφορικά με την διαμαρτυρία σας με αριθμό αναφοράς CHAP(2012)2829 την οποία υποβάλατε εκ μέρους του κ. Γιάννη Κακλιού της Ομοσπονδίας Επαγγελματιών, Βιοτεχνών και Εμπόρων των Δωδεκανήσων.

Παρακαλώ επιτρέψτε μου πρώτα από όλα να απολογηθώ για την καθυστέρηση της απάντησης στην επιστολή σας.

Στην διαμαρτυρία σας θέτετε έναν αριθμό ζητημάτων που αφορούν τον Δημοτικό Φόρο της Νομαρχίας Δωδεκανήσου.

Σκοπός της παρούσας επιστολής είναι να σας παρέχει το αποτέλεσμα της εκτίμησης της Μονάδας μου αναφορικά μόνο με την πιθανή σύρραξη του προαναφερόμενου φόρου με το Άρθρο 110 της Συνθήκης για την Λειτουργία της Ευρωπαϊκής Ένωσης (καλούμενη στο εξής «ΣΛΕΕ»). Για το τμήμα που αφορά την πιθανή ασυμβατότητα θεμελιωδών ελευθεριών έχετε ήδη λάβει μια ανάλυση με ξεχωριστή επιστολή από μια άλλη ενότητα της Γενικής Διεύθυνσης.

Στην διαμαρτυρία σας ισχυρίζεστε ότι ο Δημοτικός Φόρος που επιβλήθηκε στην Νομαρχία Δωδεκανήσου, και θεσπίστηκε μέσω του Άρθρου 60 του Νόμου 2214/94 είναι ασύμφωνος με το Άρθρο 110 της ΣΛΕΕ.

Υποστηρίζετε ότι ο Δωδεκανησιακός Δημοτικός Φόρος (καλούμενος στο εξής «ΔΔΦ») είναι ένας φόρος που επιβάλλεται στα ακαθάριστα εισοδήματα επιχειρηματιών που εκτελούν οικονομικές δραστηριότητες στην νομαρχία Δωδεκανήσου και ότι κάτι τέτοιο ισοδυναμεί με φορολογική επιβάρυνση αγαθών που πωλούνται στα Δωδεκάνησα. Σε αυτή την περίπτωση, η παραβίαση του Άρθρου 110 της ΣΛΕΕ προέρχεται από την υψηλότερη φορολογική επιβάρυνση την οποία αποκτούν τα αγαθά από άλλα Κράτη Μέλη που πρόκειται να πωληθούν στην Νομαρχία Δωδεκανήσου, αναφορικά με τα αγαθά που πωλούνται σε άλλα μέρη της Ελλάδας, όπου δεν εφαρμόζεται αυτός ο φόρος, τα οποία υπόκεινται σε χαμηλότερη φορολογική επιβάρυνση.

Σύμφωνα με την ανάλυσή σας ο ΔΔΦ είναι ένας φόρος που υπολογίζεται αναφορικά με την τιμή πώλησης των αγαθών που πωλούνται στην περιοχή της Δωδεκανήσου. Ωστόσο, υποστηρίζετε ότι εάν επρόκειτο να ισχυριστεί κανείς ότι ο ΔΔΦ είναι ένας φόρος επί της δραστηριότητας της επιχείρησης, δύο αποφάσεις του Δικαστηρίου της Ευρωπαϊκής Ένωσης (καλούμενο στο εξής «το Δικαστήριο», C-221/06 Δήμος Frohleiten (Stadtgemeinde Frohleiten), και C-206/06 Δίκτυο της Έσση (Essent Network) υποστηρίζουν το επιχείρημα ότι κάτω από συγκεκριμένες συνθήκες επίσης ένας φόρος επί της δραστηριότητας της επιχείρησης μπορεί να χαρακτηριστεί ως φόρος σε αγαθά και επομένως εμπίπτει στο πλαίσιο του Άρθρου 110 της ΣΛΕΕ. Επιθυμείτε επομένως από την Επιτροπή να λάβει δράση κατά της Ελλάδας δεδομένου ότι ο ΔΔΦ είναι ασύμβατος με το Άρθρο 110 της ΣΛΕΕ.

Έπειτα από προσεκτική ανάλυση των επιχειρημάτων που θέσατε το προσωπικό μου κατέληξε στο συμπέρασμα ότι, σε αντίθεση με αυτά που υποβάλατε, ο ΔΔΦ δεν μπορεί να χαρακτηριστεί ως φόρος επί των αγαθών κατά την έννοια του Άρθρου 110 ΣΛΕΕ και ότι επομένως εμπίπτει εκτός του αντικειμένου του τελευταίου.

Το Άρθρο 60 του Νόμου 2214/1994 ορίζει τον ΔΔΦ ως έναν φόρο επί των ακαθάριστων εισοδημάτων που προκύπτει από την απόδοση της οικονομικής δραστηριότητας στην περιφέρεια της Νομαρχίας Δωδεκανήσου από οποιοδήποτε άτομο που πληροί της προϋποθέσεις ενός επιχειρηματία, σύμφωνα με τις διατάξεις του Ελληνικού Κώδικα Βιβλίων και Στοιχείων (Προεδρικό Διάταγμα 186/192).

Ο φόρος υπολογίζεται επί των ακαθάριστων εισοδημάτων όπως ορίζονται για σκοπούς φορολογίας εισοδήματος εφαρμόζοντας ένα συγκεκριμένο φορολογικό ποσοστό στον συντελεστή καθαρών κερδών ο οποίος προκαθορίζεται για συγκεκριμένες οικονομικές δραστηριότητες.

Το Άρθρο 60 αναγράφει ότι εάν ένας επιχειρηματίας ασκεί μεικτή δραστηριότητα (αγαθά και υπηρεσίες), ο φόρος υπολογίζεται ξεχωριστά για κάθε μια από αυτές.

Εφαρμόζεται ένας αριθμός εξαιρέσεων για ακαθάριστα εισοδήματα που προκύπτουν π.χ. από εναέριες και θαλάσσιες μεταφορές, πώληση αυτοκινήτων, κτλ.

Ο Κώδικας Βιβλίων και Στοιχείων ορίζει ως επιχειρηματίες τα φυσικά και νομικά πρόσωπα που ασκούν βιομηχανική, χειροτεχνική, γεωργική δραστηριότητα ή δραστηριότητα ελεύθερης φύσης.

Ο Κώδικας Βιβλίων και Στοιχείων ορίζει ως επιχειρηματίες τα φυσικά και νομικά πρόσωπα που ασκούν βιομηχανική, χειροτεχνική, γεωργική δραστηριότητα ή δραστηριότητα ελεύθερης φύσης.

Ως γενικός κανόνας εφαρμοστέος στους επιχειρηματίες ανεξαρτήτως της νομικής μορφής στην οποία λειτουργούν (ατομική επιχείρηση ή εταιρεία), το Άρθρο 4 του Ελληνικού Κώδικα Φορολογίας Εισοδήματος (Νόμος 2238/94) ορίζει ως φορολογητέο εισόδημα τα κέρδη αυτά που προκύπτουν από έναν καθορισμένο αριθμό διαφορετικών πηγών:

εισόδημα από ακίνητη και κινητή περιουσία, εμπορικές και γεωργικές επιχειρήσεις, εισόδημα από εργασία, ελεύθερα επαγγέλματα και εισόδημα προερχόμενο από οποιαδήποτε άλλη πηγή. Υπό αυτές τις συνθήκες ο ισχυρισμός ότι ένας φόρος εφαρμοστέος στο ακαθάριστο εισόδημα θα ήταν ισοδύναμος με έναν φόρο επί των αγαθών, γεγονός το οποίο αποτελεί έναν από τους όρους που απαιτούνται από το Άρθρο 110 της ΣΛΕΕ, δεν φαίνεται να ευσταθεί.

Η έννοια του ακαθάριστου εισοδήματος αποτελεί στην πραγματικότητα έναν αριθμό διαφορετικών παραγόντων εισοδήματος που περιλαμβάνουν εισόδημα από την πώληση αγαθών χωρίς όμως να περιορίζεται μόνο σε αυτό.

Ενισχύοντας αυτό το επιχείρημα, θα ήθελα να αναφερθώ στην Εγκύκλιο του Υπουργείου Εσωτερικών Αρ. 34294/1994 την οποία προσαρτάτε στην διαμαρτυρία σας. Η συγκεκριμένη Εγκύκλιος παρέχει σαφείς οδηγίες οι οποίες θα πρέπει να καθοδηγούν στην σαφή εφαρμογή του ΔΔΦ και παρέχει επίσης σαφή παραδείγματα.

Το πρώτο παράδειγμα (σελίδα 27 της Εγκυκλίου) επεξηγεί με σαφήνεια ότι πέρα από την κατηγορία του εισοδήματος που προκύπτει από «πωλήσεις που πραγματοποιούνται από την εταιρική έδρα» (εισόδημα που καταχωρείται στην ενότητα α) στο παράδειγμα) υπάρχει επίσης η κατηγορία «άλλο διαφορετικό εισόδημα που δεν ορίζεται συγκεκριμένα» (εισόδημα που καταχωρείται στην ενότητα β) του παραδείγματος). Παρόλα αυτά, το εισόδημα και από τις δύο κατηγορίες αποτελεί την φορολογητέα βάση για τον υπολογισμό του ΔΔΦ. Είναι επομένως προφανές ότι η έννοια του ακαθάριστου εισοδήματος για τους σκοπούς του ΔΔΦ διαφέρει από την αξία των αγαθών και δεν περιορίζεται στην τελευταία.

Θα συμφωνήσω ότι από οικονομικής πλευράς ο ΔΔΦ μπορεί να αντικατοπτριστεί επίσης στην τιμή των αγαθών εφόσον η φορολογική επιβάρυνση των οικονομικών δραστηριοτήτων μπορεί να αποτελέσει έναν παράγοντα που επηρεάζει την τιμή των αγαθών και υπηρεσιών προς πώληση. Δεν μπορώ ωστόσο να συμφωνήσω ότι ο ΔΔΦ μπορεί να τεθεί υπό αμφισβήτηση σύμφωνα με το Άρθρο 110 της ΣΛΕΕ.

Ερχόμενος στην νομολογία του Δικαστηρίου που αναφέρετε, μπορώ να παρατηρήσω ότι δεν επιδεικνύει την σχετικότητα που επικαλείσθε στην διαμαρτυρία σας. Στην απόφαση που πάρθηκε στον Δήμο του Frohleiten είναι αλήθεια ότι το Δικαστήριο στην παράγραφο 43, αναφερόμενο σε μια προηγούμενη νομολογία, αναγνώρισε την πιθανότητα ένας φόρος να μπορεί να εμπίπτει στο πλαίσιο του Άρθρου 110 ακόμα και εάν επιβάλλεται όχι σε προϊόντα αλλά στην συγκεκριμένη δραστηριότητα που σχετίζεται με τα προϊόντα. Το Δικαστήριο ωστόσο απαίτησε επίσης μια στενή σύνδεση του φόρου με την αξία των ίδιων των προϊόντων αναφέροντας ότι «υπολογίζεται μεταξύ άλλων, σύμφωνα με το βάρος του συγκεκριμένου προϊόντος».

Η τελευταία αυτή προϋπόθεση εκπληρώθηκε από τον Αυστριακό φόρο στον Δήμο του Frohleiten η οποία σύμφωνα με την παράγραφο 11 της απόφασης περιγράφεται ότι λαμβάνεται ως βάση της εκτίμησης «η μάζα του βάρους, που αντιστοιχεί στο ακαθάριστο βάρος … το οποίο είναι το βάρος των αποβλήτων, συμπεριλαμβάνοντας την συσκευασία». Επιπλέον, η παράγραφος 12 της ίδιας απόφασης περιγράφει τον Αυστριακό φόρο όπως εκφράζεται σε ευρώ «με τόνους στρογγυλοποιημένους ανοδικά».

Επίσης, ένα τιμολόγιο παρέθετε τις διάφορες τιμές σύμφωνα με την φύση των αποβλήτων, την ημερομηνία απόθεσης και τον εξοπλισμό του χώρου διάθεσης των αποβλήτων. Στο Δήμο Frohleiten επομένως δημιουργήθηκε ένας σαφής σύνδεσμος ανάμεσα στο βάρος και τον τύπο των συγκεκριμένων αγαθών και του ποσού του πληρωτέου φόρου.

Το ίδιο μπορεί να ειπωθεί για την επιπλέον χρέωση στην τιμή για την μετάδοση του ηλεκτρικού ρεύματος η οποία ήταν υπό συζήτηση στο Δίκτυο Essent όπου το Δικαστήριο, αναγνωρίζοντας και πάλι ότι ένας φόρος μπορεί να εμπίπτει στο Άρθρο 110 ακόμα και αν δεν επιβάλλεται στα ίδια τα προϊόντα αλλά στην δραστηριότητα που σχετίζεται με αυτό το προϊόν, κατέληξε (παράγραφος 47 της απόφασης) ότι η επιπλέον επιβάρυνση ενέπιπτε στο Άρθρο 110 επειδή επιβαλλόταν σε ένα «αντικειμενικό κριτήριο το οποίο είναι ο αριθμός των kWh που μεταδίδονταν». Επίσης στο Δίκτυο Essent επομένως η επιβολή του φόρου συνδεόταν εμφανώς στενά με μια μονάδα μέτρησης των συγκεκριμένων αγαθών (ηλεκτρισμός).

Το ίδιο μπορεί να ειπωθεί για την επιπλέον χρέωση στην τιμή για την μετάδοση του ηλεκτρικού ρεύματος η οποία ήταν υπό συζήτηση στο Δίκτυο Essent όπου το Δικαστήριο, αναγνωρίζοντας και πάλι ότι ένας φόρος μπορεί να εμπίπτει στο Άρθρο 110 ακόμα και αν δεν επιβάλλεται στα ίδια τα προϊόντα αλλά στην δραστηριότητα που σχετίζεται με αυτό το προϊόν, κατέληξε (παράγραφος 47 της απόφασης) ότι η επιπλέον επιβάρυνση ενέπιπτε στο Άρθρο 110 επειδή επιβαλλόταν σε ένα «αντικειμενικό κριτήριο το οποίο είναι ο αριθμός των kWh που μεταδίδονταν». Επίσης στο Δίκτυο Essent επομένως η επιβολή του φόρου συνδεόταν εμφανώς στενά με μια μονάδα μέτρησης των συγκεκριμένων αγαθών (ηλεκτρισμός).

Οι δύο αποφάσεις συμβαδίζουν με τον σκοπό του Άρθρου 110, ο οποίος είναι να προσφέρει μια συγκεκριμένη προστασία σε αγαθά από άλλα Κράτη Μέλη της ΕΕ, αλλά ο οποίος απαιτεί ότι η υψηλότερη φορολογική επιβάρυνση σε αγαθά να είναι εμφανώς ευδιάκριτη, προκαθορισμένη και υπολογίσιμη.

Αυτό δεν συμβαίνει στην υπόθεση του ΔΔΦ, ο οποίος επιβάλλεται στο ακαθάριστο εισόδημα και ο οποίος, όπως προαναφέρθηκε, περιλαμβάνει μια μεγάλη κατηγορία διαφορετικών πηγών εισοδήματος. Για αυτό τον λόγο, δεν μπορούμε να εφαρμόσουμε αναλογικά την νομολογία του Δήμου Frohleiten και του Δικτύου Essent στον ΔΔΦ.

Καταλήγοντας στα νομικά επιχειρήματα που αναγράφονται παραπάνω, θα ήθελα να αναφερθώ σε μια ανοικτή επιστολή του κ. Χατζηευθυμίου, πρώην Δημάρχου Ρόδου, προς τον Υπουργό Οικονομικών κ. Στουρνάρα και τον Υπουργό Εσωτερικών κ. Στυλιανίδη. Ο Δήμαρχος υπερασπίζεται την διατήρηση του ΔΔΦ ως σημαντική πηγή εσόδων για την τοπική αυτοδιοίκηση στην περιοχή της Δωδεκανήσου. Η ανοικτή επιστολή χρονολογείται την 12η Ιουλίου 2012.

Αν και δεν πρόκειται για επίσημο νομικό έγγραφο, η συγκεκριμένη επιστολή είναι αρκετά ενδιαφέρουσα καθώς παρέχει μια ιστορική αναδρομή για την εισαγωγή του ΔΔΦ. Ο φόρος αυτός χρονολογείται από την δεκαετία του 30’, την εποχή της Ιταλικής κατοχής, όπου επιβαλλόταν σε όλα τα εισαγόμενα και εξαγόμενα προϊόντα από και προς τα Δωδεκάνησα στο 4% και 2% της αξίας τους αντιστοίχως. Με την ένταξη της Ελλάδας στην Ευρωπαϊκή Κοινότητα, και επακόλουθα με την ίδρυση μιας πραγματικής Εσωτερικής Αγοράς από το 1993 και την κατάργηση των συνόρων, μια εκ νέου αναθεώρηση του φόρου ήταν απαραίτητη καθώς ήταν προφανές ότι με την μορφή του θα βρισκόταν σε αντίθεση με το Άρθρο 95 της Συνθήκης της ΕΚ (τώρα 110 της ΣΛΕΕ). Ένας αριθμός πολιτικών συζητήσεων έλαβαν χώρα όπως αναφέρεται στην επιστολή για να εκσυγχρονιστεί η εκτίμηση και η είσπραξη του φόρου αλλά καθώς επίσης και για να αποσυνδεθεί ο αυστηρός σύνδεσμος με προϊόντα που εισέρχονταν στην περιοχή των Δωδεκανήσων. Ως αποτέλεσμα της συζήτησης υιοθετήθηκε το κείμενο του Άρθρου 60 του Νόμου 2214/1994 το οποίο θεωρήθηκε ότι πληρούσε τις προϋποθέσεις μεταξύ άλλων της Εσωτερικής Αγοράς εισάγοντας έναν φόρο επί των οικονομικών δραστηριοτήτων συγκρίσιμο με έναν φόρο επί του εισοδήματος, επομένως εκτός του πλαισίου του Άρθρου 95 της ΕΚ.

Με βάση την παραπάνω ανάλυση, λαμβάνοντας υπόψη ότι το θέμα που έχετε θέσει δεν αποδεικνύει μια παραβίαση του Άρθρου 110 της ΣΛΕΕ, δεν θα προχωρήσουμε σε καμία ενέργεια κατά της Ελληνικής Κυβέρνησης. Αναλόγως, η διαμαρτυρία σας θα θεωρηθεί ότι δεν υφίσταται πλέον εκτός και εάν λάβουμε το συντομότερο δυνατό, και σε οποιαδήποτε περίπτωση εντός τεσσάρων εβδομάδων από την παραλαβή της παρούσας επιστολής, νέες πληροφορίες ικανές να αιτιολογήσουν περαιτέρω εκτίμηση.

Με Εκτίμηση,

Micole Wieme

Προϊστάμενος Μονάδας».

Micole Wieme

Προϊστάμενος Μονάδας».

dimokratiki.gr

Ποιες φορολογικές αλλαγές έρχονται άμεσα

Δεκέμβριος 19, 2014Μπορεί η χώρα να βρίσκεται σε προεδρική προεκλογική περίοδο, ωστόσο, το νομοθετικό της έργο σε ορισμένους τομείς δεν σταματά. Ειδικά στο φορολογικό τομέα όπου υπάρχει η παράδοση της κατάθεσης φορολογικών διατάξεων ανά πάσα στιγμή και δια πάσα νόσο.

Στο υπουργείο Οικονομικών έχουν ετοιμάσει εδώ και αρκετό καιρό και έχουν αποστείλει στο Μέγαρο Μαξίμου τουλάχιστον δυο φορολογικού χαρακτήρα διατάξεις οι οποίες δεν μπορούν να περιμένουν και σύντομα πρόκειται να τις δούμε ως τροπολογίες σε κάποιο νομοσχέδιο το οποίο θα ψηφιστεί στη Βουλή.

Η πρώτη αφορά στην παράταση του μέτρου της απόσυρσης των αυτοκινήτων το οποίο θεωρείται εξαιρετικά επιτυχημένο αφού όχι μόνο αποσύρει από τους ελληνικούς δρόμους τα σαραβαλάκια με θετικές περιβάλλοντικές και κυκλοφοριακές επιπτώσεις αλλά δίνει και οξυγόνο στον κλάδο των αυτοκινήτων που έχει δοκιμαστεί πολύ τα τελευταία χρόνια λόγω της κρίσης. Το μέτρο πρόκειται να παραταθεί τουλάχιστον για έναν χρόνο ακόμη και μάλιστα πρόκειται να διευρυνθεί καθώς θα μπορούν πλέον να αποσυρθούν και οχήματα τα οποία πήραν για πρώτη φορά πινακίδες κυκλοφορίας τα έτη 2001 και 2002. Το όφελος από την απόσυρση για την αγορά νέου αυτοκινήτου κυμαίνεται από 300 έως και 2.800 ευρώ ανάλογα με τον κυβισμό και την αξία του νέου οχήματος.

Η δεύτερη αφορά στην παράταση της ισχύος του μέτρου της καταβολής τελών κυκλοφορίας για το υπολειπόμενο έτος και το 2015. Οι φορολογούμενοι που έχουν καταθέσει τις πινακίδες κυκλοφορίας του οχήματός τους ή πρόκειται να τις καταθέσουν έως το τέλος του έτους θα έχουν τη δυνατότητα να τις παραλάβουν εκ νέου καταβάλλοντας τα τέλη που αντιστοιχούν μόνο στους μήνες που απομένουν έως το τέλος του έτους. Για παράδειγμα, ένας φορολογούμενος που έχει στην κατοχή του ένα όχημα 1.800 κυβικών εκατοστών θα πρέπει να καταβάλει ετήσια τέλη κυκλοφορίας 300 ευρώ. Αν έχει καταθέσει τις πινακίδες κυκλοφορίας και τις παραλάβει εκ νέου στο τέλος Ιουνίου τότε θα επιβαρυνθεί μόνο με τα μισά τέλη, δηλαδή θα πληρώσει 150 ευρώ.

capital.gr

Οι τρεις «πληγές» του φορολογικού συστήματος - Τι λένε οι επιχειρηματίες

Δεκέμβριος 18, 2014«Χαμένοι στη μετάφραση» της πολυδαίδαλης φορολογικής νομοθεσίας είναι οι επιχειρηματίες, οι οποίοι θεωρούν ότι η φορολογική αβεβαιότητα στην Ελλάδα αποτελεί τη μεγαλύτερη πρόκληση που αντιμετωπίζουν στη δουλειά τους.

Η αβεβαιότητα προκαλείται από τις συχνές αλλαγές στη νομοθεσία αλλά και την ασάφεια, τις ελλιπείς οδηγίες, τις παλινδρομήσεις στις αποφάσεις και τις διευκρινιστικές εγκυκλίους της φορολογικής διοίκησης, όπως προκύπτει από την ευρωπαϊκή φορολογική έρευνα που πραγματοποίησε η εταιρεία Deloitte.

Στην έρευνα συμμετείχαν φορολογικά στελέχη από 814 εταιρείες από 29 χώρες της Ευρώπης, ανάμεσα στις οποίες συμπεριλαμβάνεται για πρώτη φορά και η Ελλάδα. Σύμφωνα με την έρευνα, η συντριπτική πλειοψηφία και συγκεκριμένα το 92,3% των Ελλήνων ερωτηθέντων θεωρεί ότι υπάρχει φορολογική αβεβαιότητα στη χώρα, χαρακτηρίζοντάς την ως τη μεγαλύτερη πρόκληση που αντιμετωπίζουν στη δουλειά τους οι επιχειρήσεις. Οι δύο κύριες αιτίες φορολογικής αβεβαιότητας είναι οι «ασαφείς, αντιφατικές ή ελλιπείς οδηγίες των φορολογικών αρχών» και δευτερεύοντος οι «συχνές αλλαγές στη νομοθεσία».

Τρίτοι σε σημαντικότητα έρχονται οι παράγοντες: αναδρομικές αλλαγές στη νομοθεσία, ασαφές ή αδύναμο ρυθμιστικό σύστημα για ατομικές λύσεις και μακρά διάρκεια στις φορολογικές διαμάχες. Αντίστοιχα, για τους Ευρωπαίους, οι «συχνές αλλαγές στη νομοθεσία» θεωρούνται ως η κύρια αιτία φορολογικής αβεβαιότητας.

Επίσης, η πλειοψηφία των Ελλήνων ερωτηθέντων (84,6%) απάντησε ότι η περισσότερη βεβαιότητα για το μέλλον του φορολογικού συστήματος έχει το μεγαλύτερο θετικό αντίκτυπο στην εμπορική ανταγωνιστικότητα της χώρας.

Σύμφωνη σε αυτό βρίσκεται και η Ευρώπη με ποσοστό 46,1%. Ακολουθούν η «απλοποίηση του φορολογικού συστήματος» στη δεύτερη θέση με ποσοστό 61,5% και οι παράγοντες «προβλέψιμη και συνεργάσιμη φορολογική αρχή», και «βελτιωμένα φορολογικά κίνητρα».

Σχολιάζοντας την έρευνα η επικεφαλής του φορολογικού τμήματος της Deloitte Ελλάδος Μ. Τρακάδη σημειώνει ότι: «O καινούργιος φορολογικός νόμος χαρακτηρίζεται από απλότητα και είναι προς τη σωστή κατεύθυνση. Ωστόσο, το γεγονός ότι δεν υπάρχουν σαφείς οδηγίες και διευκρινίσεις σε αρκετά σημαντικά σημεία του, δημιουργεί ανησυχία στα στελέχη. Τα φορολογικά τμήματα των εταιρειών επιθυμούν σταθερή φορολογική νομοθεσία, καθώς πιστεύουν ότι αυτός είναι ένας από τους σημαντικότερους παράγοντες που συμβάλλουν στην εμπορική ανταγωνιστικότητα της Ελλάδας». Η πανευρωπαϊκή έρευνα της Deloitte έδειξε ότι:

• Η Ολλανδία και τη Βρετανία ξεχώρισαν ανάμεσα στις μεγάλες οικονομίες της Ευρώπης ως οι πιο ευνοϊκές από φορολογική άποψη.

• Από τις επτά μεγάλες ευρωπαϊκές οικονομίες, η Ιταλία ξεχώρισε ως η λιγότερο ευνοϊκή από φορολογικής άποψης, ακολουθούμενη από τη Γαλλία και τη Ρωσία.

• Η σταθερότητα και η απλότητα είναι οι σημαντικότεροι παράγοντες που καθιστούν το φορολογικό σύστημα μιας χώρας ευνοϊκό.

• Τα στελέχη των φορολογικών τμημάτων θεωρούν ότι η επίτευξη χαμηλού πραγματικού φορολογικού συντελεστή δεν είναι ο πρωταρχικός παράγοντας επιτυχίας για την επιχείρησή τους. Σημαντικότερο θεωρούν την πλήρη φορολογική συμμόρφωση της εταιρείας και τη σύμπλευση των φορολογικών τμημάτων με τη Διοίκηση και τη στρατηγική της εταιρείας.

Τι λένε οι επιχειρηματίες για το φορολογικό σύστημα στην Ελλάδα

92,3% Υπάρχει φορολογική αβεβαιότητα

84,6% Ασαφείς, αντιφατικές ή ελλιπείς οδηγίες των φορολογικών αρχών

76,9% Συχνές αλλαγές στη νομοθεσία

Οι φορολογικές αρχές στην Ελλάδα εστιάζουν τους ελέγχους στους εξής τομείς:

Εταιρικός φόρος εισοδήματος (76,9%)

Φόρος ακίνητης περιουσίας (23,1%)

ΦΠΑ (61,5%)

Φόρος εισοδήματος φυσικών προσώπων (30,8%).

Ενδοομιλικές συναλλαγές και διεθνής φορολογία (38,5%)

Φόρος ακίνητης περιουσίας (23,1%)

ΦΠΑ (61,5%)

Φόρος εισοδήματος φυσικών προσώπων (30,8%).

Ενδοομιλικές συναλλαγές και διεθνής φορολογία (38,5%)

imerisia.gr

Το κρίσιμο στοίχημα του προϋπολογισμού για είσπραξη εσόδων 5,8 δισ. τον Δεκέμβριο

Δεκέμβριος 13, 2014Ορατός είναι πλέον ο κίνδυνος να μην επιτευχθεί ο στόχος του προϋπολογισμού του 2014, εξέλιξη που οφείλεται σε σημαντικό βαθμό στη μείωση των φορολογικών εσόδων, αλλά και στην αβεβαιότητα που προκαλείται από τις πολιτικές εξελίξεις.

Τα στοιχεία που παρουσίασε χθες ο αναπληρωτής υπουργός οικονομικών Χρ. Σταϊκούρας δημιουργούν έντονη ανησυχία, δεδομένου ότι το ποσό που πρέπει να εισπραχθεί τον τελευταίο μήνα του έτους ανέρχεται στα 8,43 δισ. ευρώ, όταν το αντίστοιχο περυσινό διάστημα είχαν εισπραχθεί περίπου 5 δισ. ευρώ.

Βέβαια, στο ποσό αυτό συμπεριλαμβάνονται οι δύο τελευταίες δόσεις του ενιαίου φόρου ιδιοκτησίας ακινήτων (ΕΝΦΙΑ) ύψους περίπου 600 εκατ. ευρώ, καθώς και η μεταφορά εσόδων στον προϋπολογισμό από τα ANFAs (κέρδη του ευρωσυστήματος από τα ελληνικά ομόλογα που επιστρέφονται στο ελληνικό Δημόσιο) που ανέρχονται στα 2 δισ. ευρώ. Αυτό σημαίνει ότι από τα 8,43 δισ. ευρώ:

- Τα 5,8 δισ. ευρώ αποτελούν φορολογικά έσοδα τα οποία πρέπει να εισπραχθούν τον τελευταίο μήνα του έτους. Το εγχείρημα είναι ιδιαίτερα δύσκολο, δεδομένου ότι ήδη καταγράφεται κόπωση στην αποπληρωμή των φορολογικών υποχρεώσεων, καθώς και στην είσπραξη φόρων παρελθόντων οικονομικών ετών. Ο φοροεισπρακτικός μηχανισμός παρουσιάζει έντονα σημάδια αποδιοργάνωσης, γεγονός που θα έχει αντίκτυπο τόσο στους μνημονιακούς στόχους που έχουν τεθεί, όσο κυρίως στην εκτέλεση του προϋπολογισμού. Σημειώνεται ότι τον Δεκέμβριο του 2013 το ελληνικό Δημόσιο εισέπραξε το ποσό των 5 δισ. ευρώ. Ωστόσο το τελευταίο διάστημα πολλοί φορολογούμενοι εξαιτίας της πολιτικής αβεβαιότητας έχουν σταματήσει να πληρώνουν τους φόρους τους.

- Τα 2,6 δισ. ευρώ αφορούν τις δύο τελευταίες δόσεις του ενιαίου φόρου ιδιοκτησίας ακινήτων, καθώς και τα έσοδα από τα ANFAs. Τα 600 εκατ. ευρώ από τον ΕΝΦΙΑ υπολογίζεται από στελέχη του οικονομικού επιτελείου ότι θα εισπραχθούν κανονικά. Ωστόσο, τα 2 δισ. ευρώ από τα ANFAs θα εισπραχθούν εφόσον ολοκληρωθεί ο έλεγχος από την τρόικα στο διάστημα της δίμηνης παράτασης που έχει λάβει η χώρα.

Στην περίπτωση που ο έλεγχος κλείσει αργότερα, δηλαδή μετά τη δίμηνη παράταση, τα έσοδα αυτά θα καταγραφούν στον προϋπολογισμού του 2015.

Το μεγαλύτερο πρόβλημα που προκύπτει από τα στοιχεία εστιάζεται στα έσοδα του προϋπολογισμού. Ωστόσο, σε κάθε περίπτωση υπάρχει αγωνία από το οικονομικό επιτελείο για την τελική διαμόρφωση των δαπανών, κάτι που θα εξαρτηθεί από την πορεία και τις ανάγκες των ασφαλιστικών ταμείων.

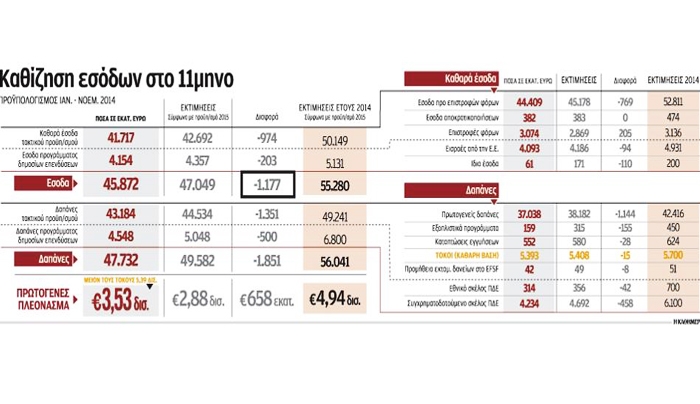

Σύμφωνα πάντως με τα στοιχεία που παρουσίασε χθες ο αναπληρωτής υπουργός Οικονομικών για το διάστημα Ιανουαρίου - Νοεμβρίου, το πρωτογενές πλεόνασμα του κρατικού προϋπολογισμού διαμορφώθηκε στα 3,5 δισ. ευρώ ή στο 2% του ΑΕΠ, υψηλότερο κατά 660 εκατ. ευρώ από τον επικαιροποιημένο στόχο.

Ειδικότερα:

1. Τα καθαρά έσοδα του κρατικού προϋπολογισμού διαμορφώνονται χαμηλότερα έναντι του επικαιροποιημένου στόχου. Ειδικότερα, κατά το ενδεκάμηνο του 2014, τα καθαρά έσοδα του κρατικού προϋπολογισμού διαμορφώθηκαν στα 45,9 δισ. ευρώ, χαμηλότερα κατά περίπου 1,2 δισ. ευρώ έναντι του επικαιροποιημένου στόχου.

Αυτό οφείλεται στην καθυστέρηση εισροής ορισμένων πόρων στο σκέλος των εσόδων του Προγράμματος Δημοσίων Επενδύσεων, κατά περίπου 200 εκατ. ευρώ, καθώς και στην υστέρηση, περίπου κατά 650 εκατ. ευρώ, των φορολογικών εσόδων (κυρίως των φόρων εισοδήματος, εξαιτίας και της αβεβαιότητας που προκλήθηκε για το εύρος εφαρμογής του νέου πλαισίου ρύθμισης ληξιπρόθεσμων οφειλών). Σχετικά με τους άμεσους φόρους, τονίζεται ότι οι εισπράξεις του ΕΝΦΙΑ κινούνται εντός στόχων, καθώς κατά τους τρεις πρώτους μήνες είσπραξής του, αυτές ανήλθαν περίπου στο 1,5 δισ. ευρώ, ενώ και οι εισπράξεις από ΦΠΑ και ΕΦΚ καυσίμων ανακάμπτουν και, ειδικά τον μήνα Νοέμβριο, ανήλθαν στα 730 εκατ. ευρώ περίπου, υπερβαίνοντας τους στόχους.

2. Οι πρωτογενείς δαπάνες είναι μειωμένες, τόσο έναντι του επικαιροποιημένου στόχου όσο και έναντι της αντίστοιχης περυσινής περιόδου. Διαμορφώθηκαν στα 37 δισ. ευρώ, περίπου 2,2 δισ. ευρώ χαμηλότερα από την αντίστοιχη περυσινή περίοδο και 1,1 δισ. ευρώ καλύτερα από τον επικαιροποιημένο στόχο.

Πρέπει να σημειωθεί ότι, κατά το ενδεκάμηνο του έτους, σε σχέση με την αντίστοιχη περυσινή περίοδο, πραγματοποιήθηκαν αυξημένες δαπάνες, ύψους 490 εκατ. ευρώ για την καταβολή «κοινωνικού μερίσματος», 59 εκατ. ευρώ για επίδομα θέρμανσης (το επίδομα διαμορφώθηκε στα 160 εκατ. ευρώ από 102 εκατ. ευρώ την αντίστοιχη περυσινή περίοδο) και 47 εκατ. ευρώ για την αναπροσαρμογή των τρεχουσών αποδοχών των εν ενεργεία στελεχών των Ενόπλων Δυνάμεων και των Σωμάτων Ασφαλείας, συμβάλλοντας, μεταξύ άλλων, και στην ανακοπή της πτωτικής πορείας της ιδιωτικής κατανάλωσης. Επίσης, οι δαπάνες τόκων είναι σημαντικά μειωμένες έναντι της περυσινής περιόδου, κατά 540 εκατ. ευρώ.

3. Οι δαπάνες του Προγράμματος Δημοσίων Επενδύσεων διαμορφώθηκαν περίπου στα 4,6 δισ. ευρώ, αυξημένες κατά 15% έναντι της αντίστοιχης περυσινής περιόδου. Ωστόσο, είναι μειωμένες κατά 500 εκατ. ευρώ έναντι του στόχου (5.048 εκατ. ευρώ).

Σύμφωνα με τον κ. Σταϊκούρα, «η χώρα, εν μέσω του ασφυκτικού πλαισίου που είχε τεθεί, με μεγάλες θυσίες νοικοκυριών και επιχειρήσεων, έχει σταθεροποιήσει τα δημόσια οικονομικά της και έχει δομήσει τις προϋποθέσεις για βιώσιμη δημοσιονομική πειθαρχία».

Η νέα ρύθμιση

Περίπου 74.000 ληξιπρόθεσμοι οφειλέτες έχουν ενταχθεί στη νέα ρύθμιση του υπουργείου Οικονομικών για την αποπληρωμή των χρεών τους. Σύμφωνα με τα στοιχεία που παρουσίασε χθες ο αναπληρωτής υπουργός Οικονομικών Χρ. Σταϊκούρας, το ύψος των ρυθμισμένων υποχρεώσεων ανέρχεται στα 850 εκατ. ευρώ και οι εισπράξεις έναντι ρυθμισμένων υποχρεώσεων περίπου στα 34 εκατ. ευρώ. Υπενθυμίζεται ότι όσοι επιθυμούν να μπουν στη ρύθμιση θα πρέπει να υποβάλουν αίτηση μέχρι τις 31/3/2015. Η πρώτη δόση της ρύθμισης είναι καταβλητέα μέσα σε τρεις εργάσιμες ημέρες από την ημερομηνία υποβολής της αίτησης, οι δε επόμενες δόσεις την τελευταία εργάσιμη ημέρα των επόμενων μηνών. Ειδικότερα μπορούν να ρυθμιστούν:

- Υποχρεωτικά: υπάγεται το σύνολο των βεβαιωμένων και ληξιπρόθεσμων έως και την 1η Οκτωβρίου 2014 οφειλών που δεν έχουν τακτοποιηθεί κατά νόμιμο τρόπο με αναστολή πληρωμής ή διευκόλυνση ή άλλη νομοθετική ρύθμιση τμηματικής καταβολής οφειλών.

- Κατόπιν επιλογής του οφειλέτη:

α) βεβαιωμένες και ληξιπρόθεσμες έως και την 1η Οκτωβρίου 2014 οφειλές που τελούν σε διοικητική ή δικαστική ή εκ του νόμου αναστολή κατά την ημερομηνία της αίτησης υπαγωγής.

β) βεβαιωμένες και ληξιπρόθεσμες έως και την 1η Οκτωβρίου 2014 οφειλές που κατά την ημερομηνία της αίτησης υπαγωγής έχουν υπαχθεί σε ρύθμιση ή διευκόλυνση τμηματικής καταβολής οφειλών, των οποίων οι όροι τηρούνται.

- Η υποχρεωτικά υπαγόμενη στη ρύθμιση βασική οφειλή δεν μπορεί να ξεπερνάει το ένα εκατομμύριο ευρώ.

kathimerini.gr

Γιατί δεν πέφτει η τιμή του πετρελαίου στην Ελλάδα;

Δεκέμβριος 08, 2014Τη στιγμή που στις διεθνείς αγορές καταγράφεται η έντονη πτωτική τάση του πετρελαίου και της βενζίνης, στην Ελλάδα η τιμή μοιάζει να είναι «καρφωμένη». Τι ακριβώς συμβαίνει και η χώρα μας δεν μπορεί να παρακολουθήσει αυτή τη θετική εξέλιξη;

Σύμφωνα με την Καθημερινή, τα υψηλά ποσοστά φορολογίας (63% περίπου της τελικής τιμής στις βενζίνες) είναι πράγματι ένας παράγοντας που κρατάει υψηλά τις τιμές, δεν δικαιολογούν όμως τις αποκλίσεις από τις διεθνείς τιμές.

Επιπλέον, από το συνολικό αυτό ποσοστό της φορολογίας μόνο ο ΕΦΚ και το τέλος ΡΑΕ είναι σταθερά, σχεδόν το 30% αυτής είναι μεταβαλλόμενο και εξαρτάται από την τιμή βάσης του προϊόντος. Αυτό σημαίνει ότι η διεθνής τιμής θα έπρεπε κανονικά να επηρεάζει το 60% της τελικής τιμής του καυσίμου και όχι το 30% όπως υποστηρίζει το υπουργείο Ανάπτυξης.

Επίσης το υπουργείο δεν δίνει σαφή απάντηση στο ερώτημα πώς διαμορφώνεται το μεικτό περιθώριο κέρδους εταιρειών εμπορίας και πρατηρίων, το οποίο στην τιμή λιανικής των 1,546 στις 1/12/ 2014 που δημοσιοποίησε αντιστοιχεί στο 7,22%

. Το μεικτό αυτό περιθώριο κέρδους περιλαμβάνει χρηματοοικονομικά έξοδα (κόστος αποθεμάτων, πιστώσεις, επενδύσεις κ.λπ.) κόστος εκτελωνισμού, αποθήκευσης και διακίνησης και το κόστος μεταφοράς, το οποίο διαμορφώνεται στη βάση ελεύθερης διαπραγμάτευσης με τον κλάδο των μεταφορέων.

Ερωτήματα όμως προκύπτουν και για τον τρόπο τιμολόγησης των προϊόντων από τα διυλιστήρια. Ως τιμή βάσης των προϊόντων έχει καθιερωθεί να λαμβάνεται υπόψη η διεθνής τιμή Platt’s της Μεσογείου και όχι αυτές της Βόρειας Ευρώπης (Rotterdam). Tην πρακτική αυτή ακολουθούν και οι υπόλοιπες χώρες της Μεσογείου, με αποτέλεσμα να βρίσκονται μεταξύ των χωρών της Ευρωπαϊκής Ενωσης με τις υψηλότερες τιμές αμόλυβδης.

Τα ελληνικά διυλιστήρια τιμολογούν μάλιστα στην υψηλότερη τιμή από τις τιμές Platt’s της Μεσογείου (low - mid - high). H τιμή Platt’s, που αποτελεί τη βάση κοστολόγησης του προϊόντος, υπολογίζεται σε δολάρια ο μετρικός τόνος. Για τη μετατροπή της σε ευρώ ανά λίτρο, λαμβάνεται υπόψη η ισοτιμία δολαρίου/ευρώ. Η φόρμουλα υπολογισμού τόσο της τιμής Platt’s όσο και της ισοτιμίας που ακολουθούν τα διυλιστήρια, φαίνεται να είναι καθοριστικός παράγοντας στη διαμόρφωση της διυλιστηριακής τιμής. Και ευθύνεται, σε συγκεκριμένες χρονικές περιόδους, για το γεγονός ότι σημειώνεται δυσανάλογη μείωση, η οποία θα μπορούσε πιθανόν να αποφευχθεί. Πώς; Ενδεχομένως, αν άλλαζε ο τρόπος υπολογισμού της τιμής Platt’s από τα διυλιστήρια και κατά τη μετατροπή από δολάρια σε ευρώ, αντί να λαμβάνεται υπόψη ο μέσος όρος των τεσσάρων τελευταίων δημοσιεύσεων, λαμβάνονταν υπόψη η ημερήσια. Τότε η μείωση θα ήταν μεγαλύτερη.

Εν κατακλείδι, από τα στοιχεία που έχει στη διάθεσή της η «Κ» προκύπτει μια μεγάλη απόκλιση της διεθνούς τιμής της βενζίνης από την τιμή που πληρώνει ο καταναλωτής στην αντλία. Για παράδειγμα, το διάστημα 19/9/2014 με 28/11/2014 η διεθνής τιμής της αμόλυβδης υποχώρησε κατά 28% (από τα 910,25 δολάρια ο μετρικός τόνος στα 681,25 δολάρια ο μετρικός τόνος) η τιμή λιανικής στην Ελλάδα μόνο κατά 7%, δηλαδή κατά 18% λιγότερο από τη διεθνή τιμή.

Ετσι εξηγείται και το γεγονός ότι η τιμή της αμόλυβδης στην Ελλάδα με βάση τα τελευταία δημοσιευμένα στοιχεία της Ε.Ε. (1/12/2014) είναι η τρίτη κατά σειρά ακριβότερη στην Ε.Ε. των 28 μετά από φόρους και η 11η ακριβότερη πριν από φόρους.

Πηγή Tromaktiko