Κοινοποιήθηκε η εγκύκλιος 1064/2016 σχετικά με τις μεταβολές ως προς τον υπολογισμό του παρακρατούμενου φόρου και της παρακρατηθείσας ειδικής εισφοράς αλληλεγγύης στο εισόδημα από μισθωτή εργασία και συντάξεις μετά την ψήφιση του ν.4387/2016 και του ν.4389/2016 «Επείγουσες διατάξεις για την εφαρμογή της συμφωνίας δημοσιονομικών στόχων και διαρθρωτικών μεταρρυθμίσεων και άλλες διατάξεις».

Η μείωση του αφορολογήτου, σε συνδυασμό με τις αλλαγές στην έκτακτη εισφορά, φέρνουν αύξηση της μηνιαίας παρακράτησης, ενώ οι μισθωτοί στον ιδιωτικό τομέα θα έχουν και απώλειες από την αύξηση των ασφαλιστικών εισφορών κατά μισή ποσοστιαία μονάδα.

Οι μεγάλοι χαμένοι ιδιωτικοί υπάλληλοι από τη μείωση του αφορολογήτου είναι:

Όσοι δεν έχουν παιδιά και μισθό μόλις πάνω από 617 ευρώ

Όσοι έχουν 1 παιδί και μισθό πάνω από 633 ευρώ, καθώς και

Όσοι έχουν 2 παιδιά και μισθό πάνω από 649 ευρώ.

Επί παραδείγματι:

- Ιδιωτικός υπάλληλος χωρίς παιδιά με 679 ευρώ/μήνα, θα υποστεί συνολική μείωση 16,76 ευρώ/ μήνα.

- Ιδιωτικός υπάλληλος με 1 παιδί και 1.071 ευρώ/μήνα θα έχει απώλεια 13,13 ευρώ/ μήνα.

- Ιδιωτικός υπάλληλος με 2 παιδιά και 1.643 ευρώ/μήνα θα χάσει 18,35 ευρώ/ μήνα.

- Συνταξιούχος με σύνταξη 750/μήνα, θα χάσει 6,57 ευρώ το μήνα λόγω αυξημένης παρακράτησης, ενώ -

- Δημόσιος υπάλληλος με 1 παιδί και μισθό 1.250 ευρώ/μήνα θα έχει απώλεια κάτι παραπάνω από 9 ευρώ το μήνα.

Οι αλλαγές στη φορολογία φέρνουν ελαφρύνσεις σε εργαζόμενους- συνταξιούχους με εισόδημα 30.000 έως 40.000 ευρώ, ενώ ειδικά οι τρίτεκνοι και οι πολύτεκνοι με εισόδημα ως 17.000 ευρώ θα διατηρήσουν το ισχύον αφορολόγητο και θα έχουν μείωση κρατήσεων.

Αναλυτικά:

Μισθός ως 614 ευρώ – Καμία μεταβολή

Μισθός από 621 ως 1.200 ευρώ – Αύξηση φόρου από 0,99 ως 14,07 ευρώ

Μισθός από 1.300 ως 2.000 ευρώ – Αύξηση φόρου από 1,69 ως 19,42 ευρώ

Μισθός από 2.071 ως 3.000 ευρώ – Μείωση φόρου από 4,22 ως 22,44 ευρώ

Για όσους έχουν ένα παιδί και μισθό από 621 ως 1.928 ευρώ η επιβάρυνση θα είναι από 2,11 ως 15,90 ευρώ.

Για μισθωτούς με δύο παιδιά και εισόδημα από 642 ως 1.928 ευρώ θα υπάρξει αύξηση του φόρου από 0,14 ως και 12,38 ευρώ.

Για μισθωτούς με τρία παιδιά η μηνιαία επιβάρυνση αφορά όσους έχουν μισθό από 1.285 ως 1.785 ευρώ το μήνα, για μισθό από 928 ως 1.214 και από 1.857 ως 3.124 ευρώ το μήνα θα υπάρξει ελάφρυνση του φόρου.

Για έναν συνταξιούχο με σύνταξη 750 το μήνα, η απώλεια θα είναι 6,57 ευρώ το μήνα λόγω της αυξημένης παρακράτησης.

Αναλυτικά όλη η εγκύκλιος:

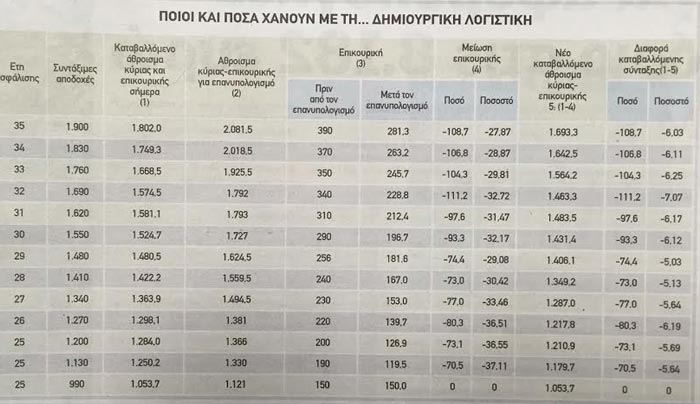

Με «τρικ» Κατρούγκαλου μειώνουν συντάξεις κάτω των 1.300 ευρώ

Απρίλιος 27, 2016Το πλαφόν προστασίας δεν αφορά τα καταβαλλόμενα ποσά -Συνυπολογίζει εισφορά αλληλεγγύης και εισφορά ασθένειας

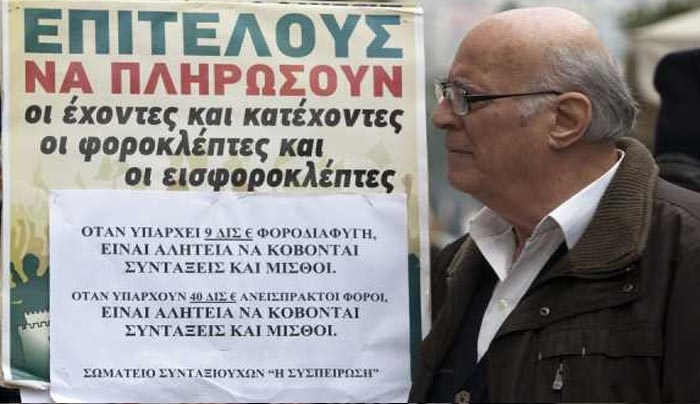

«Ψαλίδι» έρχεται από τον Ιούνιο και σε συντάξεις κάτω από 1.300 ευρώ με τρικ που εισήγαγε στο νέο ασφαλιστικό ο υπ. Εργασίας Γιώργος Κατρούγκλος. Οι συνταξιούχοι που θα δουν άμεσα μειώσεις στις συντάξεις τους από το νέο ασφαλιστικό είναι πολύ περισσότεροι, από ότι αρχικά υπολόγιζαν.

Το πλαφόν των 1.300 ευρώ κάτω από το οποίο ο υπουργός Εργασίας Γιώργος Κατρούγκαλος λέει ότι δεν θα «πειραχθεί» καμία σύνταξη (άθροισμα κύριας και επικουρικής) είναι πλασματική, καθώς δεν περιλαμβάνει τις σημερινές καταβαλλόμενες συντάξεις που βάσει νόμου υπολογίζεται χωρίς την εισφορά ασθένειας.

Τα 1.300 ευρώ υπολογίζονται περιλαμβάνοντας τόσο την εισφορά αλληλεγγύης από 3% ως 14%, όσο όμως και την εισφορά ασθένειας του 6%.

Με λίγα λόγια για κάποιον συνταξιούχο που χωρίς τις δύο αυτές εισφορές έχει σύνταξη 1.250 ευρώ το μήνα μεικτά δεν εξασφαλίζεται η σύνταξή του καθώς αν προστεθεί το ποσό των εισφορών ο συνταξιούχος αυτός φαίνεται να ξεπερνά τα 1.300 ευρώ και έτσι θα βρεθεί να χάνει μέρος της σύνταξής του.

Με το κόλπο αυτό, δεκάδες χιλιάδες συνταξιούχοι που παίρνουν σήμερα κάτω από τα 1.300 ευρώ, από κύρια και επικουρική θα βρεθούν να υπερβαίνουν το πλαφόν των 1.400 ευρώ και να έχουν μειώσεις στα ποσά των επικουρικών συντάξεων. Το τελικό αποτέλεσμα θα είναι να μειωθούν όχι μόνο οι επικουρικές αλλά και το τελικό άθροισμα με την κύρια σύνταξη. Το μεγάλο τρικ που αποκαλύπτει το κόλπο των μειώσεων κάτω και από τα 1.300 ευρώ φαίνεται στον πίνακα που δημοσιεύει σήμερα η εφημερίδα Ελεύθερος Τύπος με πραγματικές περιπτώσεις συντάξεων.

Περικοπές έως 30% σε καταβαλλόμενες και νέες συντάξεις

Απρίλιος 23, 2016Ολοι όσοι δεν έχουν συνταξιοδοτηθεί, οι υψηλοσυνταξιούχοι (με μηνιαίο εισόδημα από συντάξεις άνω των 1.300 ευρώ ή 1.170 ευρώ κατά μέσω όρο αν αφαιρεθούν οι εισφορές ασθενείας και η εισφορά αλληλεγγύης),

οι συνταξιούχοι που λαμβάνουν μέρισμα από το Μετοχικό Ταμείο Πολιτικών Υπαλλήλων και όσοι δεν έχουν εισπράξει το εφάπαξ, «χάνουν» από τις αλλαγές που προβλέπει το νομοσχέδιο για το Ασφαλιστικό.

Οι μειώσεις, σύμφωνα με εκτιμήσεις στελεχών της κοινωνικής ασφάλισης, θα φθάσουν έως και το 30% προκειμένου να μειωθεί η συνταξιοδοτική δαπάνη και να «κλείσει» η αξιολόγηση στις (συνεχιζόμενες) διαπραγματεύσεις με τους Θεσμούς. Οι βασικές αλλαγές προβλέπουν:

1 Ενοποιήσεις Ταμείων με ένα Ταμείο για κύρια ασφάλιση, ένα για την επικουρική και το εφάπαξ.

2 Υψηλότερες εισφορές για όλους, πλην των χαμηλόμισθων και διπλές εισφορές για παράλληλα ασφαλισμένους (ως μισθωτοί και ως ελεύθεροι επαγγελματίες, ανεξαρτήτως του χρόνου υπαγωγής στην ασφάλιση).

4 Χωρίς καθορισμένο ποσοστό αναπλήρωσης μένουν, για τον χρόνο ασφάλισης από 1/1/2015 και μετά, οι επικουρικές, ενώ το ποσοστό αναπλήρωσης για τα χρόνια ασφάλισης έως τις 31/12/2014 θα είναι 0,45% για κάθε έτος. Το ποσό της καταβαλλόμενης σύνταξης θα διαμορφώνεται με βάση τα δημογραφικά δεδομένα, τα οποία στηρίζονται σε εγκεκριμένους αναλογιστικούς πίνακες θνησιμότητας και το πλασματικό ποσοστό επιστροφής που θα εφαρμόζεται στις συνολικά καταβληθείσες εισφορές και το οποίο θα προκύπτει από την ποσοστιαία μεταβολή των συντάξιμων αποδοχών των ασφαλισμένων.3 Χαμηλότερες κύριες συντάξεις για τους νέους συνταξιούχους. Τα ποσοστά αναπλήρωσης μαζί με την εθνική σύνταξη των 345 ευρώ (για 15 έτη ασφάλισης) και των 384 ευρώ (από τα 20 έτη και πάνω) δίνουν, σε σχέση με ό,τι ίσχυε έως σήμερα και με νέα βάση υπολογισμού τα 15 και σταδιακά όλα τα έτη του εργασιακού βίου, χαμηλότερα ποσά ιδιαίτερα για τους υψηλόμισθους με πάνω από 25 έτη ασφάλισης. Η επιπλέον παροχή, για κάθε έτος που έχει καταβληθεί επιπλέον εισφορά, θα υπολογίζεται με ετήσιο συντελεστή αναπλήρωσης 0,075% για κάθε μία ποσοστιαία μονάδα επιπλέον εισφοράς.

5 Οι ήδη καταβαλλόμενες επικουρικές συντάξεις αναπροσαρμόζονται με εφαρμογή των διατάξεων, εφόσον το άθροισμα κύριας και επικουρικής σύνταξης του δικαιούχου υπερβαίνει το ποσό των χιλίων τριακοσίων (1.300) ευρώ. Για την εφαρμογή του ορίου αυτού, λαμβάνεται υπόψη το καταβαλλόμενο ποσό των συντάξεων συμπεριλαμβανομένης της εισφοράς υγειονομικής περίθαλψης και της Εισφοράς Αλληλεγγύης Συνταξιούχων του άρθρου 38 του ν.3863/2010 (115 Α΄), όπως ισχύει, και των παραγράφων 11, 12 και 13 του άρθρου 44 του ν.3986/2011 (152 Α΄), όπως ισχύει. Σε καμιά περίπτωση δεν επιτρέπεται, μετά την αναπροσαρμογή, το άθροισμα κύριας και επικουρικής σύνταξης να μειωθεί πέραν το ανωτέρω ορίου των 1.300 ευρώ, του υπερβάλλοντος ποσού καταβαλλομένου ως προσωπική διαφορά.

6 Αναδρομικές μειώσεις, από 1/1/2016, θα γίνουν στα μερίσματα του Μετοχικού Ταμείου Πολιτικών Υπαλλήλων για 280.000 συνταξιούχους και στα εκκρεμή εφάπαξ (προβλέπεται νέος τρόπος υπολογισμού με χαμηλότερα ποσοστά αναπλήρωσης).

7 Κανένας συνταξιούχος δεν θα λαμβάνει έως τις 31/12/2018 πάνω από 3.072 ευρώ καθαρά, αν έχει πολλαπλές συντάξεις και 2.304 ευρώ μεικτά ατομική σύνταξη συνυπολογιζομένων των εισφορών υγειονομικής περίθαλψης και αλληλεγγύης συνταξιούχων.

8 Περίπου 120.000 συνταξιούχοι που εισπράττουν σήμερα ΕΚΑΣ 30 ευρώ θα είναι οι πρώτοι που θα χάσουν το επίδομα (σταδιακά καταργείται για όλους έως τα τέλη του 2019).

Imerisia.gr

Μεγάλες επιβαρύνσεις για τους ιδιοκτήτες που νοικιάζουν (πίνακες)

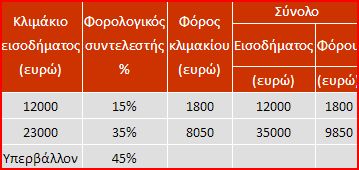

Απρίλιος 21, 2016Ο λόγος μας, δυστυχώς, μόνον για επιβαρύνσεις.

Στο επίκεντρο οι έχοντες εισοδήματα από ενοίκια, με τις λέξεις «εισοδήματα» και «έσοδα» λέξεις που τείνουν να διαγραφούν από το λεξιλόγιο.

Οι ιδιοκτήτες ακινήτων θα βρεθούν προ εκπλήξεων με τη νέα κλίμακα για τη φορολόγηση των εισοδημάτων από ακίνητη περιουσία.

Κλιµάκιο εισοδήµατος Φορολ. συντελεστής Φόρος κλιµακίου Σύνολο Εισοδήµατος Φόρου

12000 15% 1800 12000 1800

23000 35% 8050 35000 9850

Υπερβάλλον 45%

Βάσει της νέας αυτής κλίμακας σύμφωνα με το Taxheaven οι επιβαρύνσεις για τους ιδιοκτήτες ακινήτων που αποκτούν εισόδημα από ακίνητη περιουσία είναι πολύ μεγάλες και ουσιαστικά θα οδηγήσουν σε απόγνωση την ήδη επιβαρυμένη κατηγορία των φορολογουμένων αυτών η οποία πλήττεται από τη φορολογική λαίλαπα των τελευταίων ετών.

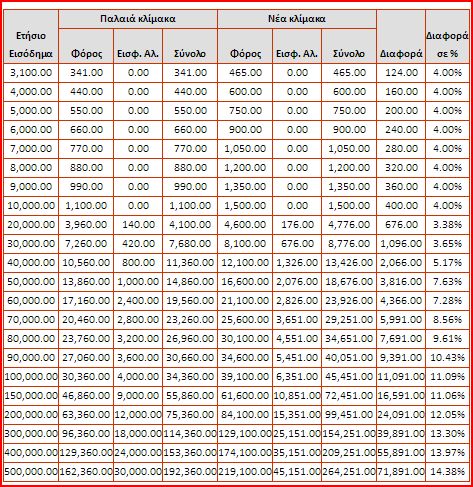

Εάν συμπεριλάβουμε και την εισφορά αλληλεγγύης, τότε οι σχετικές επιβαρύνσεις θα έχουν ως ακολούθως:

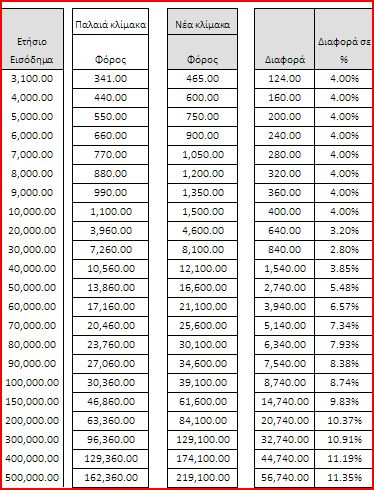

Κερδισμένοι και χαμένοι από τις νέες κλίμακες φόρου εισοδήματος και εισφοράς αλληλεγγύης

Απρίλιος 09, 2016*Οι επιπτώσεις που θα έχει η εφαρμογή των κυβερνητικών σχεδίων για την αναμόρφωση της φορολογίας εισοδήματος των μισθωτών, των συνταξιούχων και των αυτοαπασχολουμένων

Μειώσεις φορολογικών επιβαρύνσεων για τους μισθωτούς και τους συνταξιούχους με ετήσια εισοδήματα από 28.000 έως 43.000 ευρώ και για τους αυτοαπασχολούμενους με ετήσια εισοδήματα μέχρι 32.000 ευρώ αναμένεται να προκύψουν αν τελικά εφαρμοστούν τα σχέδια της κυβέρνησης για τις αλλαγές στο φορολογικό.

Από την άλλη πλευρά, οι σχεδιαζόμενες αλλαγές αναμένεται να προκαλέσουν για πρώτη φορά επιβαρύνσεις σε χαμηλόμισθους και χαμηλοσυνταξιούχους με ετήσια εισοδήματα πάνω από 9.090 και μέχρι 9.545 ευρώ, καθώς επίσης και αυξήσεις επιβαρύνσεων σε μισθωτούς και συνταξιούχους με ετήσια εισοδήματα πάνω από 9.545 και μέχρι έως 25.000 ευρώ, σε όσους μισθωτούς δηλώνουν ετήσιες αποδοχές πάνω από 50.000 ευρώ και σε όσους ελεύθερους επαγγελματίες εμφανίζουν ετήσια καθαρά κέρδη πάνω από 32.000 ευρώ.

Ζημιωμένοι από τις αλλαγές θα είναι και οι φορολογούμενοι που δηλώνουν συνολικά ετήσια εισοδήματα προερχόμενα από μισθούς ή συντάξεις καί από επιχειρήσεις, καθώς θα δουν τις συνολικές επιβαρύνσεις τους να εκτινάσσονται στα ύψη.

Όπως προκύπτει από αναλυτικούς πίνακες που παρουσιάζουν τα dikaiologitika.gr, με τα σχέδια της κυβέρνησης, οι επιβαρύνσεις από το φόρο εισοδήματος και την ειδική εισφορά αλληλεγγύης αναμένεται να μειωθούν κατά 76 έως και 399 ευρώ το χρόνο για τους μισθωτούς και τους συνταξιούχους με ετήσια εισοδήματα από 28.000 έως 43.000 ευρώ και κατά 200 έως και 764 ευρώ το χρόνο για τους αυτοαπασχολούμενους με ετήσια εισοδήματα μέχρι 32.000 ευρώ.

Αντιθέτως, όπως δείχνουν οι ίδιοι πίνακες:

α) Όσοι φορολογούμενοι δηλώνουν ετησία εισοδήματα από μισθούς ή συντάξεις άνω των 9.090 και μέχρι 9.545 ευρώ, δηλαδή πάνω από 650 και μέχρι 795 ευρώ το μήνα, θα υποστούν επιβαρύνσεις έως 100 ευρώ το χρόνο

β) Όσοι δηλώνουν ετήσια εισοδήματα από μισθούς ή συντάξεις πάνω από 9.545 και μέχρι 25.000 ευρώ - δηλαδή ιδιωτικοί υπάλληλοι με μηνιαίες φορολογητέες αποδοχές από 681 έως 1.786 ευρώ, δημόσιοι υπάλληλοι και συνταξιούχοι με μηνιαία ποσά φορολογητέων αποδοχών από 795 έως 2.083 ευρώ - θα κληθούν να καταβάλουν επιπλέον από 61 έως και 176 ευρώ το χρόνο για τα εισοδήματά τους αυτά,

γ) Οι υψηλόμισθοι με ετήσιες αποδοχές άνω των 50.000 ευρώ και μέχρι 100.000 ευρώ θα επιβαρυνθούν με επιπλέον φόρους από 326 έως και 3.851 ευρώ το χρόνο.

δ) Για όσους επιχειρηματίες και ελεύθερους επαγγελματίες δηλώνουν ετήσια εισοδήματα πάνω από 32.000 ευρώ και μέχρι 100.000 ευρώ αναμένεται να προκύψουν αυξήσεις φορολογικών επιβαρύνσεων από 350 μέχρι 8.851 ευρώ το χρόνο.

Όσοι αποκτούν εισοδήματα και από μισθούς ή συντάξεις και από επιχειρηματικές δραστηριότητες, θα υποστούν στη συντριπτική τους πλειονότητα υπέρμετρα αυξημένες φορολογικές επιβαρύνσεις. Στις περιπτώσεις αυτές τα εισοδήματα από επιχειρηματικές δραστηριότητες θα προστίθενται στα εισοδήματα από μισθούς ή συντάξεις και θα φορολογούνται με ενιαία φορολογική κλίμακα, με αποτέλεσμα, στις περισσότερες περιπτώσεις να "σκαρφαλώνουν" σε πιο υψηλά φορολογικά κλιμάκια όπου οι συντελεστές φόρου είναι μεγαλύτεροι.

Αναλυτικά, με τα σχέδια της κυβέρνησης για την αναμόρφωση της φορολογίας εισοδήματος μισθωτών, συνταξιούχων και αυτοαπασχολουμένων προβλέπονται τα εξής:

1) Ενιαία κλίμακα υπολογισμού του φόρου εισοδήματος:

Θα εφαρμόζεται μία φορολογική κλίμακα ίδια και ενιαία για όλες τις κατηγορίες εισοδημάτων από μισθούς, συντάξεις και επιχειρηματικές δραστηριότητες. Στη νέα αυτή κλίμακα, ο κατώτατος συντελεστής φόρου θα ανέρχεται στο 22% και θα επιβάλλεται μέχρι το επίπεδο ετησίου εισοδήματος των 20.000 ευρώ. Πάνω από το επίπεδο ετησίου εισοδήματος των 20.000 ευρώ και μέχρι τα 30.000 ευρώ θα επιβάλλεται συντελεστής φόρου 29%, ενώ πάνω από τα 30.000 και μέχρι τα 40.000 ευρώ θα επιβάλλεται συντελεστής φόρου 37%.

Για το τμήμα του ετησίου εισοδήματος άνω των 40.000 ευρώ προβλέπεται συντελεστής φόρου 45%. Οι αλλαγές που θα επέλθουν στο καθεστώς φορολόγησης των εισοδημάτων των μισθωτών, των συνταξιούχων και των αυτοαπασχολουμένων θα είναι αναλυτικά οι ακόλουθες:

Μισθωτοί-συνταξιούχοι: Το ισχύον σήμερα καθεστώς προβλέπει ξεχωριστή κλίμακα για τους μισθωτούς και τους συνταξιούχους στην οποία εφαρμόζονται συντελεστές φόρου 22% μέχρι το επίπεδο ετησίου εισοδήματος των 25.000 ευρώ, 32% πάνω από τα 25.000 και μέχρι τα 42.000 ευρώ και 42% πάνω από τα 42.000 ευρώ. Προβλέπει επίσης ότι για ποσά ετησίου εισοδήματος μέχρι 21.000 ευρώ παρέχεται έκπτωση φόρου 2.100 ευρώ.

Για ποσά εισοδήματος μεγαλύτερα των 21.000 ευρώ η έκπτωση των 2.100 ευρώ μειώνεται κατά το 10% της εκάστοτε διαφοράς του εισοδήματος από το ποσό των 21.000 ευρώ. Η έκπτωση φόρου των 2.100 ευρώ στην ισχύουσα σήμερα κλίμακα των μισθωτών και των συνταξιούχων ισοδυναμεί με αφορολόγητο όριο 9.545 ευρώ διότι μέχρι το επίπεδο αυτό ο φόρος που προκύπτει από την εφαρμογή του συντελεστή 22% μηδενίζεται με την αφαίρεση της έκπτωσης φόρου των 2.100 ευρώ.

Στη νέα κλίμακα φόρου εισοδήματος, όπως την περιγράψαμε παραπάνω, θα ισχύει και πάλι έκπτωση φόρου, η οποία όμως θα είναι μειωμένη στα 2.000 ευρώ και θα παρέχεται ολόκληρη σε όσους δηλώνουν ετήσια εισοδήματα από μισθούς και συντάξεις μέχρι 20.000 ευρώ.

Η έκπτωση των 2.000 ευρώ θα ισοδυναμεί πλέον με αφορολόγητο όριο 9.090 ευρώ, που είναι μειωμένο κατά 455 ευρώ σε σύγκριση με το ισχύον σήμερα. Επιπλέον, στη νέα κλίμακα, η μείωση της έκπτωσης φόρου των 2.000 ευρώ θα ξεκινά από τα ετήσια εισοδήματα πάνω από τα 20.000 ευρώ αλλά θα ανέρχεται μόλις στο 1% της εκάστοτε διαφοράς μεταξύ του ποσού των 20.000 ευρώ και του ετησίου εισοδήματος του φορολογούμενου.

Ουσιαστικά, με τη νέα φορολογική κλίμακα, το έμμεσο αφορολόγητο όριο που δικαιούνται οι μισθωτοί και οι συνταξιούχοι «χαμηλώνει», από τα 9.545 στα 9.090 ευρώ, οι συντελεστές φόρου που επιβάλλονται πάνω από το επίπεδο ετησίου εισοδήματος των 20.000 ευρώ αυξάνονται κατά 5 έως και 13 ποσοστιαίες μονάδες και η μείωση της έκπτωσης φόρου είναι πιο μικρή.

Έμποροι, βιοτέχνες, ελεύθεροι επαγγελματίες με ατομικές επιχειρήσεις:

Σήμερα, για τους φορολογούμενους που αποκτούν εισοδήματα από ατομικές επιχειρήσεις ή ελευθέρια επαγγέλματα, προβλέπεται επιβολή φόρου 26% από το πρώτο ευρώ του ετησίου καθαρού εισοδήματος και μέχρι το επίπεδο των 50.000 ευρώ. Για όσους δηλώνουν ετήσιο εισόδημα από επιχειρηματικές δραστηριότητες πάνω από 50.000 ευρώ, προβλέπεται η επιβολή φόρου 26% μέχρι το επίπεδο των 50.000 ευρώ και 33% πάνω από το επίπεδο των 50.000 ευρώ.

Με το νέο καθεστώς φορολόγησης, θα ισχύει και για τα εισοδήματα από ατομικές επιχειρήσεις και ελευθέρια επαγγέλματα η κλίμακα φόρου εισοδήματος που θα εφαρμόζεται επί των μισθών και των συντάξεων, αλλά χωρίς την έκπτωση φόρου των 2.000 ευρώ.

Δηλαδή ο φόρος εισοδήματος θα εξακολουθεί να επιβάλλεται από το πρώτο ευρώ του ετησίου εισοδήματος. Όμως, με την εφαρμογή της νέας κλίμακας, ο συντελεστής φόρου θα μειωθεί από το 26% στο 22% για ετήσια εισοδήματα από 1 μέχρι 20.000 ευρώ.

Για ποσά ετήσιου εισοδήματος πάνω από 20.000 ευρώ, το τμήμα του εισοδήματος μέχρι τα 20.000 ευρώ θα φορολογείται με συντελεστή μειωμένο από 26% σε 22%, το τμήμα του εισοδήματος από τα 20.001 έως τα 30.000 ευρώ θα φορολογείται με συντελεστή αυξημένο από το 26% στο 29%, το τμήμα του εισοδήματος από τα 30.001 έως τα 40.000 ευρώ θα φορολογείται με συντελεστή αυξημένο από το 26% στο 37%, το τμήμα του εισοδήματος από τα 40.001 έως τα 50.000 ευρώ θα φορολογείται με συντελεστή αυξημένο από το 26% στο 45% και το τμήμα του εισοδήματος πάνω από τα 50.000 ευρώ θα φορολογείται με συντελεστή αυξημένο από το 33% στο 45%.

2) Αλλαγές στον υπολογισμό της ειδικής εισφοράς αλληλεγγύης. Με την ισχύουσα σήμερα κλίμακα, η ειδική εισφορά αλληλεγγύης επιβάλλεται σε όλο το ετήσιο εισόδημα με έναν συντελεστή που διαμορφώνεται ως εξής:

-0,7% για ετήσια εισοδήματα από 12.001 έως 20.000 ευρώ

-1,4% για ετήσια εισοδήματα από 20.001 έως 30.000 ευρώ

-2% για ετήσια εισοδήματα από 30.001 έως 50.000 ευρώ

-4% για ετήσια εισοδήματα από 50.001 έως 100.000 ευρώ

-6% για ετήσια εισοδήματα από 100.001 έως 500.000 ευρώ

-8% για ετήσια εισοδήματα από 500.001 ευρώ και άνω.

Με τη νέα κλίμακα ειδικής εισφοράς αλληλεγγύης, που προωθεί η κυβέρνηση, θα ισχύουν συντελεστές που θα επιβάλλονται κλιμακωτά ως εξής:

-2,2% στο τμήμα ετησίου εισοδήματος από τα 12.001 έως τα 20.000 ευρώ,

-5% στο τμήμα ετησίου εισοδήματος από 20.001 ως 30.000 ευρώ,

-6,5% στο τμήμα ετησίου εισοδήματος από 30.001 ως 40.000 ευρώ,

-7,5% στο τμήμα ετησίου εισοδήματος από 40.001 ως και 65.000 ευρώ,

-9% στο τμήμα ετησίου εισοδήματος από 65.001 ως και 220.000 ευρώ και

-10% στο τμήμα ετησίου εισοδήματος από 220.001 ευρώ και πάνω.

Οι επιπτώσεις στο ύψος των συνολικών επιβαρύνσεων επί των εισοδημάτων των μισθωτών, των συνταξιούχων και των αυτοαπασχολουμένων, τις οποίες θα έχουν οι παραπάνω αλλαγές στις κλίμακες υπολογισμού του φόρου εισοδήματος και της ειδικής εισφοράς αλληλεγγύης, αποτυπώνονται με λεπτομέρειες στους αναλυτικούς πίνακες που δημοσιεύουμε.

www.dikaiologitika.gr