Oι επιστολές - φωτιά στους «κόκκινους» δανειολήπτες

Ιανουάριος 02, 2016Kαθώς οι δανειολήπτες πήραν διορία 45 ημερών μετά την αίτηση υπαγωγής τους στον νόμο Κατσέλη -που πρέπει να πραγματοποιηθεί πάντως αυστηρά ως τις 31.12.15-

άτυπη παράταση φαίνεται να δίδουν και οι τράπεζες σε ό,τι αφορά την απάντηση όσων φυσικών προσώπων και επιχειρήσεων έχουν ληξιπρόθεσμες οφειλές και πρέπει να δηλώσουν την περιουσιακή τους κατάσταση στα πιστωτικά ιδρύματα με τη λογική να προβούν σε ρύθμιση.

Οι τράπεζες όπως προβλέπει ο αναθεωρημένος από την Τράπεζα της Ελλάδος Κώδικας Δεοντολογίας απέστειλαν επιστολές στους «κόκκινους» δανειολήπτες ζητώντας τους να υποβάλουν στοιχεία της οικονομικής τους κατάστασης, προκειμένου να μη θεωρηθούν μη συνεργάσιμοι δανειολήπτες και επιβληθούν σε αυτούς οι κατά νόμο κυρώσεις. Οι εκτιμήσεις μιλούν για την έκδοση περίπου 800.000 επιστολών που αφορούν το 40% του συνολικού χαρτοφυλακίου των τραπεζών (δανειολήπτες και εγγυητές). Οι δανειολήπτες που παρέλαβαν τέτοιες επιστολές είτε έχουν ληξιπρόθεσμες οφειλές στεγαστικών καταναλωτικών ή επιχειρηματικών δανείων και διακρίνονται σε φυσικά πρόσωπα ή νομικά πρόσωπα σύμφωνα με τις επιστολές που απέστειλαν οι τράπεζες.

Επιστολές

Οπως προκύπτει από τις επιστολές των τραπεζών στην περίπτωση των φυσικών προσώπων η παρέλευση της προθεσμίας, που θέτει το πιστωτικό ίδρυμα σε συνδυασμό με τη μη εξόφληση των ληξιπρόθεσμων οφειλών του δανειολήπτη παρέχει στο πιστωτικό ίδρυμα το δικαίωμα να τον χαρακτηρίσει «Μη Συνεργάσιμο Δανειολήπτη» με τις δυσμενείς συνέπειες που προβλέπει ο αναθεωρημένος Κώδικας Δεοντολογίας. Οι συνέπειες αυτές αφορούν κυρίως κατασχέσεις των καταλυμάτων των δανείων και εκποιήσεις.

Σε αντίθετη περίπτωση και ειδικά για τις μεγάλες επιχειρήσεις το νέο θεσμικό πλαίσιο προβλέπει εκποίηση δανείων σε funds που ενδιαφέρονται για τα συγκεκριμένα δάνεια.

Σε ό,τι αφορά τους ιδιώτες τόσο οι τράπεζες όσο και το θεσμικό πλαίσιο διακρατά κομμάτι των ευχερειών του. Ωστόσο, οι ευχέρειες αυτές είναι πιο περιορισμένες σε σχέση με το πρόσφατο παρελθόν.

Οι τράπεζες πάντως έχουν διατρανώσει σε όλους τους τόνους πως δεν επιθυμούν να προχωρήσουν σε πλειστηριασμούς κατοικιών ιδιαίτερα μικρών κατοικιών ακόμη και εάν ο νόμος τους δίνει τη σχετική ευχέρεια, που πλέον σε αρκετές περιπτώσεις τους τη δίνει.

Αυτός άλλωστε είναι και ο λόγος που οι ιδιώτες δανειολήπτες σπεύδουν να ενταχθούν στον νόμο Κατσέλη, ιδιαίτερα εκείνοι οι οποίοι δεν καλύπτονται λόγω εισοδηματικών κριτηρίων από τον νέο νόμο.

Ιδιαίτερο κεφάλαιο αποτελούν οι εγγυητές των δανείων ιδιαίτερα όταν οι δανειολήπτες καλύπτονται από την προστασία του θεσμικού πλαισίου, ενώ εκείνοι -που συνήθως είναι και οι πιο εύποροι- δεν καλύπτονται. Σημειώνεται πως παραλήπτες των επιστολών των τραπεζών έχουν γίνει και οι εγγυητές οι οποίοι συχνά καλούνται από τις τράπεζες να καλύψουν τον δανεισμό, τον προσαυξημένο με τους τόκους, την ίδια στιγμή που ο δανειολήπτης έχει ενταχθεί στην προστασία του νόμου Κατσέλη και δεν προβλέπεται πως πρέπει να πληρώσει.

Σε ό,τι αφορά τα Ειρηνοδικεία στα οποίες οι ουρές έχουν ήδη παρουσιάσει το αδιαχώρητο, η προθεσμία για την υποβολή των δικαιολογητικών παρατάθηκε για 45 ημέρες συν 2 ημέρες για διεκπεραίωση σύμφωνα με ερμηνευτική εγκύκλιο του υπουργείου, η οποία πάντως διευκρινίζει πως η υποβολή της αίτησης θα γίνεται κανονικά μέχρι τις 31/12.

Δεδομένου ότι ένα από τα βασικά δικαιολογητικά που πρέπει να υποβληθούν πρέπει να το λάβουν από τα πιστωτικά ιδρύματα αφού οι δανειολήπτες καταθέσουν τα στοιχεία της περιουσιακής τους κατάστασης, μοιραία αμβλύνονται έστω και ατύπως, οι προθεσμίες που είχαν δώσει ήδη οι τράπεζες. Η κατ' αρχήν προθεσμία έληγε στις αρχές Δεκεμβρίου, όμως η συμπλήρωση των σχετικών εντύπων, διαδικασία για την οποία οι δανειολήπτες ζητούσαν τη βοήθεια των τραπεζικών υπαλλήλων, αποδείχθηκε εξαιρετικά χρονοβόρος και επομένως οι ημερομηνίες αυτές ατύπως παρατάθηκαν ως το τέλος του έτους.

Με βάση τα καινούργια δεδομένα που δημιούργησε η παράταση από το υπουργείο Οικονομίας εκτιμάται πως ατύπως θα παραταθεί και η διαδικασία σε σχέση με τις τράπεζες. Και μπορεί η παράταση να αφορά ιδιώτες αφού μόνον αυτοί εντάσσονται στον νόμο Κατσέλη, εν τούτοις στο διάστημα που θα ακολουθήσει εφόσον και επιχειρήσεις προσέλθουν στις τράπεζες για διακανονισμό των οφειλών τους, τα πιστωτικά ιδρύματα θα προχωρήσουν στον σχετικό διακανονισμό.

Προθεσμία

Οι δανειολήπτες που επιθυμούν να ενταχθούν στον νόμο Κατσέλη θα πρέπει να υποβάλουν τη σχετική αίτησή τους στα Ειρηνοδικεία και την Πέμπτη, όπως προβλέπει η σχετική νομοθεσία. Η προθεσμία δεν πρόκειται και δεν μπορεί να αλλάξει.

Στην εγκύκλιο που εξεδόθη αναφέρεται χαρακτηριστικά: «Επί αιτήσεων που κατατίθενται μέχρι και τις 31.12.2015 με ελλιπή δικαιολογητικά, ή επί αιτήσεων που δεν είναι πλήρεις λόγω της μη εκπλήρωσης της -εκ νόμου απορρεούσης υποχρέωσης- των χρηματοπιστωτικών ιδρυμάτων περί χορήγησης αναλυτικών καταστάσεων οφειλών εντός δεκαημέρου, οι Γραμματείες των αρμόδιων κατά τόπο Ειρηνοδικείων οφείλουν να παραλαμβάνουν και να πρωτοκολλούν τις αιτήσεις από τους δανειολήπτες και να χορηγούν την ανωτέρω προθεσμία των δεκαπέντε (15) ημερών, παρατεινόμενη μέχρι ένα μήνα προκειμένου να προβεί ο αιτών στις αναγκαίες συμπληρώσεις.

Σε κάθε περίπτωση, η προθεσμία αυτή μπορεί να παραταθεί για δύο (2) επιπλέον ημέρες, αν η Γραμματεία του κατά τόπο αρμόδιου Ειρηνοδικείου αδυνατεί ανυπαίτια να προβεί στον τυπικό έλεγχο αυτής».

imerisia.gr

Η απόγνωση του δανειολήπτη που θέλει να "σώσει" το σπίτι του – ΒΙΝΤΕΟ

Δεκέμβριος 31, 2015Σε απόγνωση βρίσκονται αρκετοί δανειολήπτες που προσπαθούν να σώσουν τα σπίτια τους την τελευταία στιγμή.

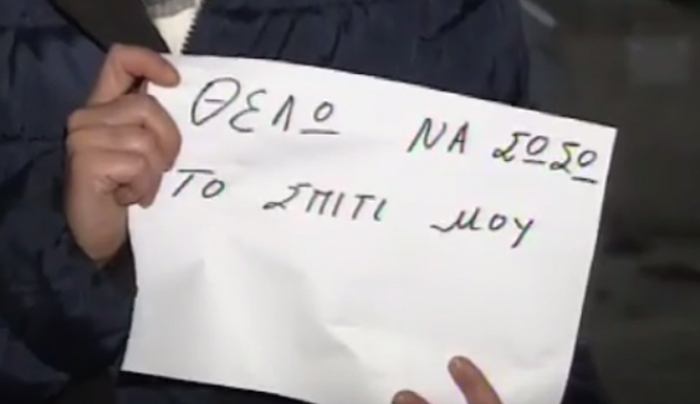

Ένα συγκινητικό περιστατικό συνέβη στο Ειρηνοδικείο Αθηνών, όταν ένας άνδρας προσπάθησε με έξι μόνο λέξεις να περιγράψει την αγωνία και την απεγνωσμένη προσπάθεια του να σώσει την πρώτη του κατοικία.

Μη γνωρίζοντας πώς να καταθέσει την απαραίτητη για τη διαδικασία αίτηση, έγραψε σε ένα χαρτί «Θέλω να σώσω το σπίτι μου» και το παρέδωσε στον αρμόδιο υπάλληλο.

Δείτε το βίντεο του MEGA

enikos.gr

Τρέχουν να σώσουν τα σπίτια τους χιλιάδες δανειολήπτες - Ζητούν δικαστική «ασυλία»

Δεκέμβριος 30, 2015Τη δικαστική προστασία της πρώτης κατοικίας από τους πλειστηριασμούς αποζητούν αγωνιωδώς τις τελευταίες μέρες εκατοντάδες δανειολήπτες.

Στήνονται από τα ξημερώματα έξω από τα Ειρηνοδικεία επιδιώκοντας να υποβάλουν αιτήσεις διευθέτησης των χρεών τους και εξαίρεσης της κύριας στέγης τους από την εκποίηση της περιουσίας τους, λίγο πριν εκπνεύσουν οι παλιές και ευνοϊκότερες διατάξεις του νόμου Κατσέλη.

Από την Πρωτοχρονιά ισχύουν πιο αυστηροί όροι για την προσφυγή στο θεσμικό πλαίσιο προστασίας των υπερχρεωμένων νοικοκυριών, ενώ ταυτόχρονα τίθενται σε εφαρμογή και οι διατάξεις του νέου νόμου για τη δυνατότητα διαχείρισης και μεταβίβασης «κόκκινων» δανείων σε funds.

Το αποτέλεσμα είναι οφειλέτες με ληξιπρόθεσμα δάνεια να ανησυχούν, να πανικοβάλλονται και να συνωστίζονται στα Ειρηνοδικεία προκειμένου να προλάβουν την 31η Ιανουαρίου του 2015. Είναι η τελευταία μέρα εφαρμογής των διατάξεων του νόμου Κατσέλη, όπως αυτές ίσχυαν από το 2010 και τροποποιήθηκαν το περασμένο καλοκαίρι. Σημειώνεται ότι το συγκεκριμένο πλαίσιο θα υφίσταται και από την 1η Ιανουαρίου του 2016 αλλά με πιο «σφιχτές» προϋποθέσεις υπαγωγής.

Η δικηγόρος κ. Άννα Κορσάνου περιγράφει στην «Ημερησία» την κατάσταση που επικρατούσε στο Ειρηνοδικείο της Αθήνας: «Χθες περίμεναν δανειολήπτες από τις 3.30 τα ξημερώματα έξω από την αίθουσα προκειμένου να υποβάλουν πρώτοι αίτηση. Μόνο στο Ειρηνοδικείο Αθηνών και μόνο χθες οι αιτήσεις που ήταν να υποβληθούν ανέρχονταν σε 350». Οι λόγοι για τους οποίους οι δανειολήπτες τρέχουν στα ειρηνοδικεία σύμφωνα με την κ. Καλαποθαράκου είναι ότι «πολλοί πιστεύουν πως οι νέες διατάξεις του νόμου Κατσέλη που θα ισχύουν από την 1η Ιανουαρίου του 2016 είναι αυστηροί και η υπαγωγή σε αυτές δύσκολή. Επικρατεί μία σύγχυση». Σύμφωνα με την κ. Κορσάνου, «δανειολήπτες θεωρούν ότι τελειώνει το πλαίσιο αυτό, παύει να ισχύει και δεν θα έχουν δεύτερη ευκαιρία.Οι προσφυγές στα Ειρηνοδικεία τις τελευταίες ημέρες είναι μαζικές. Όπως περιγράφει χαρακτηριστικά στην «Ημερησία» η εκπρόσωπος Τύπου της καταναλωτικής οργάνωσης ΕΚΠΟΙΖΩ κ. Παναγιώτα Καλαποθαράκου «από το 2010 μέχρι και τις 31 Αυγούστου του 2015 περί τους 165.000 δανειολήπτες είχαν υποβάλει αιτήσεις στα Ειρηνοδικεία αναζητώντας τη ρύθμιση, το "κούρεμα" των δανείων τους αλλά και την προστασία του σπιτιού τους από τους πλειστηριασμούς. Από τον Σεπτέμβριο μέχρι και το τέλος του χρόνου ο αριθμός αυτός εκτιμάται ότι έχει αυξηθεί κατά περίπου 25.000 με 30.000». Με πιο απλά λόγια, γύρω στους 200.000 οφειλέτες θέλουν να μπουν στον νόμο Κατσέλη.

Ο ΝΟΜΟΣ

Ο νόμος συνεχίζει να τρέχει από την 1η Ιανουαρίου και μάλιστα οι όροι και οι προϋποθέσεις ως προς τα εισοδηματικά κριτήρια και το ύψος της αξίας της κύριας κατοικίας δεν είναι απαγορευτικά». Άλλη μερίδα νοικοκυριών «τρέχει» καθώς φοβάται πως το «κόκκινο» δάνειο θα μεταβιβαστεί σε fund. Στις ουρές όμως στήνονται και δανειολήπτες, οι οποίοι είχαν υποβάλει αιτήσεις αλλά δεν είχαν πάρει δικάσιμο και σύμφωνα με τις διατάξεις που ισχύουν από τον περασμένο Αύγουστο θα πρέπει μέχρι το τέλος του χρόνου να υποβάλουν επικαιροποιημένα δικαιολογητικά. Πολλές ήταν οι καταγγελίες που ήθελαν τις τράπεζες να μη χορηγούν τα απαραίτητα πιστοποιητικά. Σύμφωνα, όμως, με διευκρίνιση του υπουργείου Οικονομίας, οι δανειολήπτες μπορούν να υποβάλουν τις σχετικές αιτήσεις και τα δικαιολογητικά έχουν τη δυνατότητα να τα προσκομίσουν στα ειρηνοδικεία σε 47 ημέρες.

Σε ό,τι αφορά τις νέες διατάξεις του νόμου Κατσέλη που θα ισχύουν από την Πρωτοχρονιά, αυτές ορίζουν ότι όσοι θέλουν να ρυθμίσουν τις οφειλές τους και να μη συμπεριλάβουν την εκποίηση και της κύριας κατοικίας τους θα πρέπει να πληρούνται σωρευτικά οι εξής προϋποθέσεις:

1. Το συγκεκριμένο ακίνητο να χρησιμεύει ως κύρια κατοικία του.

2. Το μηνιαίο διαθέσιμο οικογενειακό του εισόδημα δεν υπερβαίνει τις εύλογες δαπάνες διαβίωσης, προσαυξημένες κατά 70%. Δηλαδή με τα σημερινά δεδομένα για ένα άτομο είναι μέχρι 1.159,4 ευρώ, για ένα ζευγάρι 1.972 ευρώ, για ένα ζευγάρι με ένα παιδί 2.448 ευρώ, για ένα ζευγάρι με δύο παιδιά μέχρι 2.924 ευρώ και για ένα ζευγάρι με τρία παιδιά 3.400 ευρώ.

3. Η αντικειμενική αξία της κύριας κατοικίας κατά το χρόνο συζήτηση της αίτησης δεν υπερβαίνει τις 180.000 ευρώ για τον άγαμο οφειλέτη, προσαυξημένη κατά 40.000 ευρώ για τον έγγαμο, δηλαδή 220.000 ευρώ, και κατά 20.000 ευρώ για κάθε παιδί και μέχρι τρία παιδιά. Δηλαδή για ένα ζευγάρι με δύο παιδιά η αντικειμενική αξία είναι μέχρι 260.000 ευρώ και με τρία παιδιά μέχρι 280.000 ευρώ.

4. Όσον αφορά δανειακές οφειλές, ο οφειλέτης να είναι «συνεργάσιμος δανειολήπτης», όπου αυτός εφαρμόζεται.

Ο νόμος για τους οφειλέτες που πληρούν τις προαναφερόμενες προϋποθέσεις, ορίζει και τον τρόπο έκδοσης της απόφασης για τη ρύθμιση των οφειλών. Αυτός βασίζεται στην τρέχουσα εμπορική αξία του ακινήτου. Για την ακρίβεια η διάταξη αναφέρει: «Το σχέδιο διευθέτησης οφειλών θα προβλέπει ότι ο οφειλέτης θα καταβάλει το μέγιστο της δυνατότητας αποπληρωμής του και ότι καταβάλλει ποσό τέτοιο ώστε οι πιστωτές του δεν θα βρεθούν, χωρίς τη συναίνεσή τους, σε χειρότερη οικονομική θέση από αυτήν στην οποία θα βρίσκονταν σε περίπτωση αναγκαστικής εκτέλεσης. Η εκτίμηση του ποσού που αντιστοιχεί στην τιμή του ακινήτου, λέει το νομοσχέδιο, αντιστοιχεί σε περίπτωση αναγκαστικής εκτέλεσης, γίνεται από ειδικό εμπειρογνώμονα, ο οποίος επιλέγεται από το αρμόδιο δικαστήριο». Η μέγιστη δυνατότητα αποπληρωμής του οφειλέτη προσδιορίζεται από τα εισοδήματα και τις δαπάνες διαβίωσης που πρέπει να δηλώσει ο δανειολήπτης στο ειρηνοδικείο, όταν θέλει να προσφύγει στις διατάξεις του νόμου Κατσέλη.

Ειδική πρόνοια για οικονομικά ευάλωτους οφειλέτες

Ο νέος νόμος έχει ειδική πρόνοια για τους οικονομικά ευάλωτους οφειλέτες. Πιο συγκεκριμένα, για την κατηγορία αυτή τους παρέχει τη δυνατότητα να ζητήσουν από το ελληνικό δημόσιο τη μερική κάλυψη του ποσού της μηνιαίας καταβολής, το οποίο ορίζει το δικαστήριο, στην περίπτωση που τα εισοδήματά τους δεν αρκούν. Πιο συγκεκριμένα, η διάταξη περιγράφει ποιοι είναι αυτοί οφειλέτες (όροι και προϋποθέσεις):Ο οφειλέτης ενυπόθηκου στεγαστικού δανείου στο πρόσωπο του οποίου πληρούνται σωρευτικά οι εξής προϋποθέσεις:

1. Το μηνιαίο διαθέσιμο οικογενειακό του εισόδημα υπολείπεται ή είναι ίσο των ευλόγων δαπανών διαβίωσης. Σύμφωνα με τα σημερινά δεδομένα το μηνιαίο εισόδημα αυτό είναι για έναν άγαμο μέχρι 682 ευρώ, για ένα ζευγάρι μέχρι 1.160 ευρώ, για ένα ζευγάρι με ένα παιδί έως 1.440 ευρώ, για ένα ζευγάρι με δύο παιδιά έως 1.720 ευρώ και για ένα ζευγάρι με τρία παιδιά έως 2.000 ευρώ, τον μήνα.

2. Η αντικειμενική αξία της κύριας κατοικίας του να μην υπερβαίνει τις 120.000 ευρώ για έναν άγαμο οφειλέτη, προσαυξημένη κατά 40.000 ευρώ για τον έγγαμο (δηλαδή 160.000 ευρώ) και κατά 20.000 ευρώ ανά παιδί μέχρι τρία παιδιά. Δηλαδή ένα ζευγάρι με δύο παιδιά θα πρέπει να έχει σπίτι με αντικειμενική αξία έως 200.000 ευρώ και αν έχει τρία παιδιά μέχρι 220.000 ευρώ.

3. Ο οφειλέτης βρίσκεται σε πραγματική αδυναμία πληρωμής των μηνιαίων καταβολών, όπως αυτές ορίζονται από το σχέδιο ρύθμισης.

4. Είναι συνεργάσιμος δανειολήπτης, βάσει του Κώδικα Δεοντολογίας Τραπεζών, όπου αυτός εφαρμόζεται.

Όπως προαναφέρθηκε οι συγκεκριμένοι οφειλέτες μετά την έκδοση της οριστικής απόφασης του δικαστηρίου μπορούν να υποβάλουν αίτηση στο ελληνικό δημόσιο για τη «μερική κάλυψη του ποσού της μηνιαίας καταβολής του σχεδίου διευθέτησης οφειλών». Οι οφειλέτες που θέλουν τη βοήθεια του Δημοσίου για να συμπληρώσπουν τη δόση τους θα πρέπει να βάζουν ως ελάχιστη καταβολή ίση με με το 5% εφόσον έχουν εισόδημα μέχρι 8.000 ευρώ και 10% επί του υπερβάλλοντος ποσού για εκείνους με εισόδημα άνω των 8.000 ευρώ. Έτσι, για παράδειγμα, κάποιος που έχει εισόδημα 8.000 ευρώ θα πρέπει να πληρώνει ετησίως στις τράπεζες 400 ευρώ ή 33,3 ευρώ τον μήνα. Αν κάποιος έχει 12.000 ευρώ εισόδημα θα πρέπει να πληρώνει μηνιαία δόση 66,6 ευρώ.

Προειδοποίηση ΔΣΑ: Τι πρέπει να προσέξετε στις διαδικασίες ένταξης στο Νόμο Κατσέλη

Δεκέμβριος 29, 2015Ενώ στα Ειρηνοδικεία όλης της χώρας έχουν δημιουργηθεί απίστευτες ουρές από δανειολήπτες που σπεύδουν να καταθέσουν αίτηση για ένταξη στο Νόμο Κατσέλη – η διορία λήγει την Πέμπτη (31/12/2015)- μία παρέμβαση του Δικηγορικού Συλλόγου Αθηνών, προκαλεί πανικό!

Αυτό για το οποίο ήταν ενήμεροι οι δανειολήπτες ήταν πως είχαν περιθώριο να υποβάλλουν την αίτηση μέχρι την 31η Δεκεμβρίου και ότι για τα δικαιολογητικά είχαν περιθώριο 47 ημερών μετά την λήξη της προθεσμίας της Πέμπτης. Όμως, ανακοίνωση του Δικηγορικού Συλλόγου Αθηνών αποκαλύπτει πως η όλη διαδικασία δεν είναι σύμφωνη με το νόμο και άρα η διορία που έδωσε η κυβέρνηση είναι επικοινωνιακή και όχι ουσιαστική! Σύμφωνα με τον ΔΣΑ, η κυβέρνηση θα έπρεπε να παρατείνει ην ισχύ του νόμου μέχρι τα μέσα Φεβρουαρίου!

Γιατί έκανε αυτήν την παρέμβαση ο ΔΣΑ; Διότι, οι νομικοί φοβούνται ότι κατά την εκδίκασης της υπόθεσης μπορεί οι τράπεζες να κάνουν ένσταση για τη διαδικασία κατάθεσης των εγγράφων που δεν είναι σύμφωνη με το νόμο με αποτέλεσμα το δικαστήριο να απορρίψει την ένταξη στο νόμο Κατσέλη!

Διαβάστε την ανακοίνωση του Δικηγορικού Συλλόγου Αθηνών:

«Με το ν.4336/2015 (ΦΕΚ Α 94/14-8-15) και εν συνεχεία με το ν.4346/2015 (ΦΕΚ Α 152/20-11-15) τροποποιήθηκε ο ν.3869/10 περί υπερχρεωμένων νοικοκυριών (ν. Κατσέλη) περιορίζοντας στο ελάχιστο το πλαίσιο προστασίας της κύριας κατοικίας των δανειοληπτών από τους πλειστηριασμούς και εισάγοντας αυστηρά εισοδηματικά και περιουσιακά κριτήρια προς τούτο.

Ως έναρξη ισχύος του αναθεωρημένου ν. Κατσέλη ορίστηκε η 01/01/2016, ενώ οι τροποποιήσεις του δεν καταλαμβάνουν τις εκκρεμείς αιτήσεις, καθώς επίσης και όσες κατατεθούν έως 31/12/2015, οι οποίες θα κριθούν επί τη βάσει του απολύτως ευνοικότερου για τους δανειολήπτες προισχύοντος νομοθετικού πλαισίου.

Ως γνωστό το αρθ. 4 παρ. 1 του ν.3869/10, ως ισχύει, ορίζει ότι για την έναρξη της διαδικασίας υπαγωγής στις διατάξεις του Νόμου, που είναι εξ ολοκλήρου δικαστική, ο οφειλέτης καταθέτει Αίτηση στο κατά τόπο αρμόδιο Ειρηνοδικείο. Η αίτηση μεταξύ άλλων πρέπει υποχρεωτικά να αναφέρει τους πιστωτές και τις απαιτήσεις τους, αναλυόμενες κατά κεφάλαιο, τόκους και έξοδα, όπως αυτές προκύπτουν από τις αναλυτικές καταστάσεις οφειλών που υποχρεούνται οι τράπεζες να χορηγήσουν στους δανειολήπτες εντός αποκλειστικής προθεσμίας 10 εργασίμων ημερών από την υποβολή σχετικού αιτήματος από τον δανειολήπτη. Για κάθε παράβαση της ανωτέρω υποχρέωσης ο Υπουργός Οικονομίας επιβάλλει πρόστιμο που ανέρχεται από πεντακόσια έως δέκα χιλιάδες ευρώ.

Περαιτέρω, ο προσφεύγων στις προστατευτικές διατάξεις του νόμου δανειολήπτης οφείλει επί ποινή απαραδέκτου, να συνοδεύει την Αίτησή του με τα δικαιολογητικά που ορίζονται στη παρ. 2 του αρθρ. 4 του νόμου, όπως αυτά εξειδικεύτηκαν με την υπ΄ αριθ. 7534/20-08-2015 Κ.Υ.Α. (ΦΕΚ Β’ 1794/20-08-2015), μεταξύ των οποίων συμπεριλαμβάνονται και οι βεβαιώσεις οφειλών των πιστωτών (σημείο η) καθώς επίσης και οι δανειακές συμβάσεις τους (σημείο θ). Τα εν λόγω έγγραφα χορηγούνται από το αντίστοιχο τραπεζικό ίδρυμα.

Τις τελευταίες ημέρες 2 παρατηρείται το φαινόμενο χιλιάδες δανειολήπτες προκειμένου να προλάβουν να υποβάλουν τις σχετικές Αιτήσεις τους έως και την 31/12/2015 υπό το ισχύον ευνοικό νομικό πλαίσιο προστασίας της κύριας κατοικίας τους, αιτούνται από τα πιστωτικά ιδρύματα τη χορήγηση των εκ του νόμου βεβαιώσεων οφειλών και αντιγράφων των δανειακών συμβάσεών τους.

Δυστυχώς, όμως, τα πιστωτικά ιδρύματα με έωλες προφάσεις κωλυσιεργούν συστηματικά τη χορήγηση των ως άνω απαραίτητων εγγράφων, με αποτέλεσμα χιλιάδες συμπολίτες μας να αδυνατούν, για λόγους που δεν εξαρτώνται από τους ίδιους και δεν εμπίπτουν στη σφαίρα της ευθύνης τους, να υποβάλουν εμπρόθεσμα Αιτήσεις υπαγωγής στο Ν. Κατσέλη έως και τις 31/12/2015 με αποτέλεσμα να κινδυνεύουν άμεσα με πλειστηριασμό της κύριας κατοικίας τους ή με πώληση των δανείων τους σε ξένα funds.

Στις 23/12/15 η κυβέρνηση, αντιλαμβανόμενη το σχετικό πρόβλημα και προσπαθώντας να το συγκαλύψει και όχι να το επιλύσει, δια του Γ.Γ. Καταναλωτή εξέδωσε την υπ΄αριθ. 133969/οικ./22-12-2015 Ερμηνευτική εγκύκλιο του Ν.3869/2010 σχετικά με τις προϋποθέσεις κατάθεσης αιτήσεων και την ολοκλήρωση της κατάθεσής τους στα κατά τόπους Ειρηνοδικεία.

Η εγκύκλιος αυτή διατείνεται ότι δήθεν επιλύει το μείζον ζήτημα της αδυναμίας των οφειλετών να υποβάλλουν έως και την 31/12/2015 παραδεκτή και ορισμένη Αίτηση υπαγωγής στο Ν. Κατσέλη, λόγω της ανωτέρω συμπεριφοράς των τραπεζών.

Δυστυχώς, όμως, η ερμηνευτική αυτή εγκύκλιος όχι μόνο δεν επιλύει το ανωτέρω πρόβλημα, αντιθέτως δημιουργεί νέα νομικά αδιέξοδα στους δανειολήπτες και τους νομικούς παραστάτες τους, αφού προβαίνει σε contra legem ερμηνεία του νόμου. Στην πράξη επιτείνει το πρόβλημα, αφού υποχρεώνει τις Γραμματείες των Ειρηνοδικείων να παραλαμβάνουν εξ υπαρχής αόριστες και άρα απορριπτέες αιτήσεις, με αποτέλεσμα χιλιάδες δανειολήπτες να στερούνται της προστασίας του νόμου και να κινδυνεύουν πλέον να απολέσουν τις κατοικίες τους.

Χορηγεί μεν παράταση ως προς τη προσκόμιση των απαραίτητων εγγράφων στο φάκελο του δανειολήπτη που τηρείται στο αρμόδιο Ειρηνοδικείο, αλλά η παράταση αυτή είναι κενή περιεχομένου, αφού δεν επιλύει το βασικότερο πρόβλημα που συνίσταται στην αδυναμία του οφειλέτη να υποβάλει νομότυπη και παραδεκτή Αίτηση και να τύχει της δίκαιης κρίσης του Δικαστηρίου.

Ειδικότερα, το άνω θέμα δημιουργείται, γιατί όπως είναι γνωστό η αναφορά στην Αίτηση του δανειολήπτη των οφειλών του αναλυομένων κατά κεφάλαιο, τόκους και έξοδα, αποτελεί στοιχείο του παραδεκτού και του ορισμένου της αιτήσεώς του. Η εν λόγω ανάλυση λαμβάνει χώρα και αποδεικνύεται αποκλειστικά και μόνο με βάση τη χορηγούμενη από την τράπεζα σχετική βεβαίωση. Κατά συνέπεια η εκ των υστέρων προσαγωγή τους στις γραμματείες των Δικαστηρίων δεν θεραπεύει το απαράδεκτο και το ορισμένο της υποβληθείσας αιτήσεως, και εντεύθεν θα απορρίπτεται ως τέτοια.

Ως εκ τούτου, ζητούμε από τη Κυβέρνηση να εγκαταλείψει τους επικοινωνιακούς χειρισμούς και να δώσει άμεση λύση.

Αντί της συγκάλυψης διά των εγκυκλίων, οφείλει να παρέμβει άμεσα νομοθετικά αναστέλλοντας έως 29/02/2016 για λόγους ανωτέρας βίας την έναρξη ισχύος του αρθ. 14 Ν. 4346/2015 για όσους έχουν αιτηθεί έως και την 31/12/2015 αναλυτικές βεβαιώσεις οφειλών και αντίγραφα των δανειακών συμβάσεων από τα πιστωτικά ιδρύματα. Με τον τρόπο αυτό θα διευκολυνθούν οι δανειολήπτες, που επιθυμούν να ασκήσουν την αίτηση υπαγωγής στον ν. Κατσέλη υπό το προηγούμενο ευνοϊκό γι΄ αυτούς καθεστώς και έτσι θα τους παρασχεθεί η δυνατότητα να προστατεύσουν τα σπίτια τους».

ΠΡΟΕΙΔΟΠΟΙΗΣΕΙΣ: Πάνω από 500 χιλιάδες «ραβασάκια» των τραπεζών σε «κόκκινους» δανειολήπτες

Δεκέμβριος 28, 2015Τουλάχιστον 500.000 προειδοποιητικές επιστολές από τις τράπεζες έχουν λάβει ή αναμένεται να λάβουν όσοι έχουν δάνειο που ετοιμάζεται να "κοκκινίσει". Με τις επιστολές θα καλούνται οι παραλήπτες να ρυθμίσουν τις εκκρεμότητές τους μέσα σε 15 ημέρες.

Όσοι αγνοήσουν την... πρόσκληση, θα λάβουν και δεύτερη προειδοποιητική επιστολή, με πιο αυστηρό ωστόσο μήνυμα. Αυτό θα είναι ότι αν και στις επόμενες 15 ημέρες δεν προσέλθουν οικειοθελώς, τότε θα ξεκινήσουν διαδικασίες πλειστηριασμού ακόμα και της κύριας κατοικίας τους.

Το σίγουρο είναι ότι έχει ανοίξει, πλέον, η πόρτα για την πώληση δανείων σε funds. "Πωλητήριο" δεν μπαίνει μόνο σε δάνεια με καθυστέρηση άνω των 90 ημερών αλλά και σε εξυπηρετούμενα μαζί με τα "κόκκινα" του ίδιου δανειολήπτη.

Για να αποφύγει κάποιος την πώληση του δανείου του πρέπει να ρυθμίσει με κάποιον τρόπο τις οφειλές του μέσα σε 12 μήνες από τη στιγμή που θα λάβει τη σχετική ειδοποίηση. Η δυνατότητα αυτή δεν υπάρχει, πάντως, για όσους χαρακτηρίζονται "μη συνεργάσιμοι δανειολήπτες".

Τα υπερχρεωμένα νοικοκυριά θα πρέπει να υποβάλουν αιτήσεις ως τις 31 Δεκεμβρίου για υπαγωγή στον "παλιό" νόμο Κατσέλη, ενώ έχουν δυνατότητα 47 ακόμα ημερών, προκειμένου να υποβάλουν τα αναγκαία δικαιολογητικά στα Ειρηνοδικεία.

Από την Πρωτοχρονιά τίθενται σε ισχύ τα αυστηρότερα κριτήρια προστασίας για την πρώτη κατοικία. Με βάση το νέο πλαίσιο, παρέχεται απόλυτη προστασία στο 25% των υπερχρεωμένων νοικοκυριών, που θα πληρώνουν ελάχιστη μηνιαία δόση στο 5 με 10% του εισοδήματος τους, στην οποία θα έχει, όμως, συμμετοχή και το Δημόσιο.

Με τη νέα, ωστόσο, χρονιά έρχονται κι άλλες ανατροπές στη διαχείριση των "κόκκινων" δανείων, τα οποία συνολικά έχουν ξεπεράσει τα 107 δισ. ευρώ.

Αυτό που συμφωνήθηκε σε πρώτη φάση με τους δανειστές είναι να "ανοίξει" η αγορά στα funds, που μπορούν και τυπικά, πλέον, να αποκτούν όχι μόνο μεγάλα επιχειρηματικά δάνεια αλλά και στεγαστικά δεύτερης και εξοχικής κατοικίας.

Το νέο "παζάρι" έχει ορόσημο τη 15η Φεβρουαρίου, οπότε αίρεται το απαγορευτικό για την πώληση στεγαστικών δανείων πρώτης κατοικίας, καταναλωτικών δανείων και δανείων μικρομεσαίων επιχειρήσεων.

Πηγή: Mega