Πτώχευσε γερμανικός tour operator -Είχε προγράμματα στη Δωδεκάνησο

Ιούλιος 31, 2020Ένα ακόμα θύμα της κρίσης του Κορωνοϊού είναι ο σπεσιαλίστας για Ελλάδα, γερμανικός tour operator Medina Reisen από τη Γερμανία, ο οποίος δήλωσε πτώχευση.

Το Medina Reisen, μεσαίου μεγέθους, που ξεκίνησε την λειτουργία του το 1977, ειδικευόταν στα ταξίδια στην Ελλάδα και την Κύπρο. Είχε προγράμματα για Αθήνα, Κυκλάδες, Πελοπόννησο, Κεντρική Ελλάδα, Εύβοια, Θάσο, Σκιάθο, Χαλκιδική, Σκόπελο, Ολυμπιακή Ριβιέρα, Ήπειρο, Λευκάδα, Ζάκυνθο, Κεφαλονιά, Κέρκυρα, Λέσβο, Χίο, Σάμο, Ικαρία, Πάτμο, Ρόδο, Σύμη, Κάρπαθο, Κω, Κρήτη και Σαντορίνη.

Ο tour operator έκανε αίτηση για υπαγωγή σε καθεστώς πτώχευσης επικαλούμενος τη «σχεδόν απόλυτη απώλεια πωλήσεων», όπως δηλώνει και ο διαχειριστής της διαδικασίας, Rolf Pohlmann, που εξετάζει το ενδεχόμενο αναδιάρθρωσης, το οποίο ωστόσο δεν θεωρεί εφικτό λόγω της δυσμενούς κατάστασης στην οποία έχει περιέλθει η αγορά.

Πλέον το κύριο ζήτημα είναι η εύρεση λύσεων για τους τουρίστες που βρίσκονται στη χώρα μας ή ετοιμάζονται να την επισκεφθούν. Ανάλογα με κάθε περίπτωση, οι υπηρεσίες που παρέχει ο Medina έχουν πληρωθεί πλήρως, μερικώς ή και καθόλου. Για αυτό το λόγο αναμένεται πως τα ξενοδοχεία και οι τοπικοί συνεργάτες του tour operator θα χρειαστεί να πληρωθούν άμεσα. Σε αυτές τις περιπτώσεις τα ποσά πρέπει να επιβεβαιωθούν με ακρίβεια.

Όσοι τουρίστες δεν έχουν ξεκινήσει το ταξίδι τους, πρέπει να επικοινωνήσουν εκ των προτέρων με τον tour operator για να ξεκαθαριστεί ποιες υπηρεσίες έχουν ήδη πληρώσει.

Η εταιρία πετούσε με τις αεροπορικές εταιρίες Αegean Airlines,Austrian Airlines, Condor, Eurowings, Lufthansa, Swiss, Tui Fly, κ.λπ..

Πηγή: money-tourism.gr

Ακόμη δύο πτωχεύσεις tour operators στην Αγγλία και με μικρό ελληνικό «ενδιαφέρον»

Ιανουάριος 05, 2017Δύο ακόμη πτωχεύσεις στην βρετανική αγορά των tour operators δημιουργούν αρνητικό κλίμα στο ξεκίνημα της νέας χρονιάς.

Όπως ανακοινώθηκε η All Leisure Group και η Tripashore, που και οι δύο δραστηριοποιούνταν στην αγορά τηςε Κρουαζιέρας, πτώχευσαν και τέθηκαν σε καθεστώς εκκαθάρισης. Μάλιστα η All Leisure Group, η οποία είχε δυο brands, τα Voyages of Discovery και Swan Hellenic, είχε μέσω του δεύτερου μικρά προγράμματα και στην Ελλάδα.

Πιο αναλυτικά, ο πρόεδρος της All Leisure Group Roger Allard εξέφρασε την λύπη του για την αρνητική αυτή εξέλιξη και διαβεβαίωσε ότι θα κάνει ότι είναι δυνατόν για μικρότερες συνέπειες στους πελάτες, τουςε πιστωτές, τους προμηθευτές και τους εργαζόμενους στον όμιλο. Ο όμιλος αυτή τη στιγμή σύμφωνα με εκτιμήσεις έχει 400 πελάτες εκτός Αγγλίας, οι οποίοι θα επαναπατριστούν με ευθύνη της Υπηρεσίας Πολιτικής Αεροπορίας της χώρας (CAA), ενώ είχε 7000 κρατήσεις, που επηρεάζουν τις διακοπές 13.000 τουριστών.

Μιλώντας αποκλειστικά στο Travel Weekly ο κ. Allard λίγα μόλις λεπτά αφού η CAA επιβεβαίωσε την πτώχευση της εταιρείας είπε: «Προσωπικά, είμαι πολύ λυπημένος και ζητώ συγγνώμη από όλους τους επηρεαζόμενους, αλλά δεν μπορούσαμε να συνεχίσουμε να πετάμε χρήματα σε μια τρύπα χωρίς πάτο μέσα σε μια τέλεια θύελλα γεωπολιτικών γεγονότων που μας έφερε μεταξύ σφύρας και άκμονος. Κατά τους τελευταίους 18 μήνες, η λίρα έχει πέσει κατά 20% έναντι του δολαρίου και 14% έναντι του ευρώ, και αυτό ήταν για εμάς ένα ανυπέρβλητο εμπόδιο».

Και η Tripashore Επίσης, σε εκκαθάριση τέθηκε και ο tour operator Κρουαζιέρας Tripashore, ο οποίος διέκοψε τη δραστηριότητά του. Σε ανακοίνωσή του ο διευθύνων σύμβουλος του Tripashore Lee Strongitharm είπε: « Με μεγάλη μου λύπη ανακοινώνω ότι η εταιρία μας σταμάτησε την λειτουργία της. Όλοι οι πιστωτές θα λάβουν ειδοποίηση για τη συνέλευση των πιστωτών εντός των προσεχών ημερών».

Οπως λένε οι πληροφορίες, η εταιρεία είχε εδώ και πολλούς μήνες σοβαρό πρόβλημα ρευστότητας, έχασε μεγάλο μέρος από τα πρατήρια που διέθεσε σε όλη την Ελλάδα, δεν μπορούσε να τροφοδοτηθεί με καύσιμα και τελικά λόγω έλλειψης ρευστότητας δεν ήταν δυνατή η προπληρωμή,

Έτσι σύμφωνα με παράγοντες της αγοράς, «έχασε» εκατοντάδες πρατήρια σε Πελοπόννησο και Αττική, ενώ περιόρισε την παρουσία της στην Κρήτη. Η κατάθεση της αίτησης στο Πρωτοδικείο, σύμφωνα με το έγγραφο που εμφανίζει η ιστοσελίδα Πρώτο Θέμα έγινε στις 9 Ιουνίου, ενώ η κύρια συζήτηση θα γίνει την 1η Νοεμβρίου.

Στον ισολογισμό του 2014 η εταιρία εμφανίζει συνολικές υποχρεώσεις περίπου 320 εκατ. ευρώ ενώ το προσωπικό που απασχολεί ανέρχεται σε 200 άτομα.

Η Mamidoil είναι η πρώτη εταιρεία εμπορίας που καταλήγει στην κατάθεση αίτησης προστασίας από τους πιστωτές,

Το δίκτυο της εταιρείας και οι αποθηκευτικοί της χώροι, αρκετές φορές την τελευταία δεκαετία αποτέλεσαν αντικείμενο διαπραγμάτευσης με επενδυτές, χωρίς όμως να καταλήξουν. Κατά το πρόσφατο παρελθόν, και πριν η εταιρεία χάσει το μεγαλύτερο μέρος του δικτύου της, ενδιαφέρον για τη Mamidoil είχε δείξει μεγάλη ρωσική εταιρεία που ήθελε να επεκταθεί στην ελληνική αγορά.

Σε κάθε περίπτωση, μετά την αίτηση για το άρθρο 99 του Μαρινόπουλου έρχεται μια ακόμη μεγάλη εταιρεία να επιβεβαιώσει ότι η ελληνική αγορά βρίσκεται στα όριά της και εκφράζονται φόβοι ότι θα αυξηθούν τα «κανόνια» που απειλούν να τινάξουν στον αέρα την οικονομία.

Σύμφωνα με την ιστοσελίδα της εταιρείας, με στοιχεία που προφανώς αφορούν... καλύτερες ημέρες για την εταιρεία:

Σήμερα η εταιρεία είναι μία από τις μεγαλύτερες εταιρείες εμπορίας πετρελαιοειδών στην ελληνική αγορά, σε όγκο πωλήσεων, αλλά και σε κύκλο εργασιών.

Ελέγχει ένα δίκτυο περίπου 600 πρατηρίων με σήματα JETOIL, έχει στην ιδιοκτησία της το μεγαλύτερο εννιαίο αποθηκευτικό χώρο στα Βαλκάνια (πλην διυλιστηρίων, μέσω του οποίου εφοδιάζει το δίκτυό της στη Βόρεια Ελλάδα αλλά και προωθεί τις εξαγωγές της προς τα Βαλκάνια, διαθέτει στόλο 33 Ι.Χ. βυτιοφόρων οχημάτων για την κάλυψη των αναγκών του δικτύου της, ενώ παράλληλα διαθέτει και στόλο 7 ιδιόκτητων εφοδιαστικών πλοιαρίων για τον ανεφοδιασμό των νησιών και των διαφόρων πελατών της (ακτοπλοϊια, ναυσιπλοϊια, αλιευτικά, κλπ) με καύσιμα ναυτιλίας.

Παράλληλα, μέσω του δικτύου των πρατηρίων της εμπορεύεται λιπαντικά και γράσα με τις πλέον σύγχρονες προδιαγραφές. Μέσω θυγατρικών εταιρειών έχει προχωρήσει σε επενδύσεις και ανάπτυξη σε χώρες των Βαλκανίων, όπως η Αλβανία, η Βουλγαρία, η Σερβία και το Κόσοβο, η πΓΔΜ

ΝΕΕΣ ΡΥΘΜΙΣΕΙΣ ΓΙΑ ΤΑ «ΚΟΚΚΙΝΑ» ΔΑΝΕΙΑ: «Μπλόκο» στις δόλιες πτωχεύσεις των επιχειρήσεων

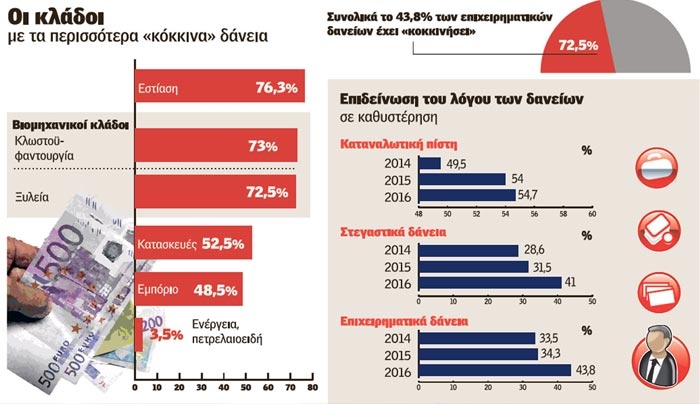

Ιούνιος 27, 2016Νέο τοπίο στον ελληνικό επιχειρηματικό χάρτη αλλά και στις τράπεζες, φέρνουν τους επόμενους μήνες οι ρυθμίσεις για τα «κόκκινα» δάνεια.

Η ενεργοποίηση σημαντικών μέτρων -προκειμένου να μπει σε κανονικό δρόμο η αναδιάρθρωση επιχειρηματικών δανείων ύψους 44 δισ. ευρώ- θα ξεκινήσει άμεσα, σύμφωνα με τραπεζικούς κύκλους οι οποίοι βλέπουν ότι η αγορά «σέρνεται», οι εταιρείες και οι καταναλωτές που χρωστούν δεν πληρώνουν και τα NPL’s διογκώνονται με απίστευτους ρυθμούς.

Είναι χαρακτηριστικό ότι με βάση τις τελευταίες εκτιμήσεις, τα δάνεια που βρίσκονται σε καθυστέρηση άνω των 90 ημερών φτάνουν σήμερα τα 85 δισ. ευρώ. Σ’ αυτά θα πρέπει να προστεθούν και τα NPE’s, δηλαδή τα «ανοίγματα» που έχουν μεγάλες πιθανότητες να χαρακτηριστούν «κόκκινα». Επομένως η «βόμβα» των μη εξυπηρετούμενων δανείων φτάνει τα 105 δισ. ευρώ, όταν το σύνολο το δανεισμού είναι 201 δισ. ευρώ.

Μπροστά στον κίνδυνο κατάρρευσης όχι μόνο προβληματικών, αλλά και υγιών και βιώσιμων επιχειρήσεων, το υπουργείο Οικονομίας σε συνεργασία με τις τράπεζες «τρέχει» τη διαδικασία ώστε να ξεκινήσει η αναδιάρθρωση των επιχειρηματικών δανείων. Μόνο εμπόδιο που εκτιμάται ότι θα λυθεί μέχρι το τέλος Ιουλίου, είναι η ψήφιση από τη Βουλή του «ακαταδίωκτου» για τα μέλη των διοικητικών συμβουλίων των τραπεζών που θα προχωρούν σε ρυθμίσεις δανείων.

Ωστόσο, δεν θα πρόκειται για συνολική προστασία αλλά μόνο για εκείνους που έχουν τηρήσει απαρέγκλιτα όλους τους κανόνες και τη διαδικασία που καθορίζεται και από την Τράπεζα της Ελλάδος. «Δεν θα δεχθούμε να προστατεύονται από το νόμο κολλητοί και φίλοι επιχειρηματιών που κάνουν τα στραβά μάτια και είτε θέλουν να κάνουν χαριστικές ρυθμίσεις είτε δεν προχωρούν σε αναδιαρθρώσεις προβληματικών επιχειρήσεων, αφήνοντάς τες να επιβιώνουν, λόγω ακριβώς της σχέσης που έχουν», τονίζει ανώτατο στέλεχος που έχει άμεση σχέση με τη διαδικασία.

Σύμφωνα με το σχέδιο που αποκαλύπτει σήμερα η «ΗτΣ», για τα επιχειρηματικά δάνεια θα ενεργοποιηθούν άμεσα οι διαδικασίες που θα προβλέπουν ακόμη και «κούρεμα» κεφαλαίου, μετοχοποίηση χρεών, είσοδο τραπεζικών επιτηρητών στο μετοχικό κεφάλαιο των χρεωμένων εταιρειών αλλά και πρόβλεψη για εκποίηση παγίων περιουσιακών στοιχείων, απομάκρυνση διοικητικού συμβουλίου, ανάληψη management κ.λπ.

Στις πολύ σημαντικές ρυθμίσεις που έρχονται είναι δύο:

Η ενεργοποίηση του επαγγελματία διαχειριστή αφερεγγυότητας. Θα ορίζονται από το υπουργείο Δικαιοσύνης, θα είναι δικηγόροι με συγκεκριμένα προσόντα και θα πρέπει να πληρούν συγκεκριμένες προδιαγραφές προκειμένου να πάρουν τη σχετική άδεια, προϋποθέσεις που αναμένεται να καθοριστούν με Προεδρικό Διάταγμα. Οι διαχειριστές αφερεγγυότητας θα αναλαμβάνουν όλες τις διαδικασίες πτώχευσης μιας εταιρείας. Οταν δηλαδή μια επιχείρηση κηρύσσει πτώχευση ο διαχειριστής θα αναλαμβάνει όλες τις παραμέτρους, ποια περιουσιακά στοιχεία και πότε θα εκποιηθούν, αν υπήρξε δόλια πτώχευση, ποιοι θα πληρωθούν πρώτοι, πώς θα γίνει η λύση μιας επιχείρησης και ποιους θα βαρύνουν μελλοντικές νομικές ή άλλες συνέπειες. Οπως τονίζει στην «Ητ», η δικηγόρος και ειδική διαμεσολαβήτρια, Χριστίνα Χαλανούλη «οι διαχειριστές θα είναι ένα είδος συνδίκου πτώχευσης ή εκκαθαριστή, θα ορίζεται από τους κατά τόπους δικηγορικούς συλλόγους και θα πρέπει να πληροί συγκεκριμένα κριτήρια».

Προωθείται ρύθμιση η οποία θα απαγορεύει τις δόλιες πτωχεύσεις. Οι ελεγκτές θα περνάνε από «κόσκινο» τα περιουσιακά στοιχεία των μετόχων μιας προβληματικής εταιρείας κι αν κρίνουν ότι υπήρξε δόλος στην κήρυξη πτώχευσης θα προχωρούν σε άμεση επέμβαση. Δηλαδή θα φορτώνουν τα χρέη στον επιχειρηματία ή τους λοιπούς μετόχους οι οποίοι θα αναγκάζονται να πληρώσουν. Για παράδειγμα, όπως τονίζει στέλεχος που εμπλέκεται στις αλλαγές που θα γίνουν στον Κώδικα Δεοντολογίας της ΤτΕ, ένας μέτοχος που διαπιστώνεται ότι έχει περιουσία στην Ελλάδα ή το εξωτερικό δεν θα μπορεί να κηρύξει πτώχευση καθώς οι τράπεζες θα έχουν τον πρώτο λόγο στη διαδικασία και θα αποφασίζουν αν πρόκειται για δόλια ενέργεια ή όχι.

Προς ενίσχυση αυτής της διαδικασίας το επόμενο διάστημα θα γίνουν ριζικές αλλαγές και στο πτωχευτικό δίκαιο που ισχύει. Αξίζει να σημειωθεί ότι και οι τράπεζες δεν επιθυμούν μαζικές πτωχεύσεις εταιρειών καθώς θα αναγκαστούν να εγγράψουν τεράστιες ζημιές στο χαρτοφυλάκιό τους. Ομως, όπως τονίζουν χαρακτηριστικά «δεν θα χαριστούν σε μετόχους με τεράστια περιουσία που έχουν κηρύξει στάση πληρωμών ή το χειρότερο, αρνούνται να έρθουν σε συνεννόηση και συμβιβαστούν». Με τον τρόπο αυτό οι τράπεζες, αλλά και η κυβέρνηση, θα επιχειρήσουν να περιορίσουν τα «λουκέτα», τα οποία θα είχαν και σοβαρό πολιτικό και κοινωνικό αντίκτυπο, αλλά και να σταματήσουν όσους επιχειρηματίες δεν συνεργάζονται προς μια κοινή λύση που θα διασφαλίζει τα συμφέροντα και των δύο πλευρών.

Κατά περίπτωση

Κύκλοι της αγοράς τονίζουν ότι σε ό,τι αφορά τα επιχειρηματικά δάνεια κάθε τράπεζα θα μπορεί να κάνει ό,τι θέλει, με βάση φυσικά τον Κώδικα Δεοντολογίας της ΤτΕ. Θα εξετάζει κάθε περίπτωση ξεχωριστά και θα επιβάλλει λύσεις ανάλογα με την κατάσταση της εταιρείας, τη συνεργασία των επιχειρηματιών, το αν θα κρίνεται βιώσιμη ή όχι η εταιρεία. Οπως τονίζεται, για τις πολύ μεγάλες επιχειρήσεις θα δίνονται ad hoc λύσεις και η αναδιάρθρωση θα γίνεται μία ? μία, για τις μεσαίου μεγέθους θα επιλεγεί ο μηχανισμός που περιγράφεται στην μελέτη της Mc Kinsley ενώ στον «αέρα» είναι η ρύθμιση για τις πολύ μικρές εταιρείες με «κόκκινα» δάνεια.

Πάντως, την περίοδο αυτή παρατηρείται μεγάλη δυστοκία στην αναδιάρθρωση επιχειρήσεων με ευθύνη κυρίως τραπεζικών στελεχών που φοβούνται να προχωρήσουν σε ρυθμίσεις. Οπως αναφέρουν χαρακτηριστικά δικηγόροι, δεν έχουν γίνει ακόμη αποδεκτοί οι ειδικοί διαμεσολαβητές από τις τράπεζες οι οποίες ζητούν σε κάθε βήμα αιτιολόγηση της διαμεσολάβησης. «Για παράδειγμα οι τράπεζες αυτή τη στιγμή παίρνουν τηλέφωνο, μέσω εισπρακτικών εταιρειών καταναλωτές και μικρές επιχειρήσεις και ζητούν μέρος των οφειλών κάνοντας μέχρι και «κούρεμα». Ομως το νέο συμφωνητικό μεταξύ τράπεζας και πελάτη δεν μπορεί με αυτή τη διαδικασία να ελεγχθεί, κάτι που μόνο οι διαμεσολαβητές μπορούν να πράξουν».

Τέλος, δεν χρησιμοποιείται σχεδόν καθόλου ο Συνήγορος του Καταναλωτή ο οποίος έχει απαξιωθεί παρά το γεγονός ότι θα μπορούσε να βοηθήσει και να μεσολαβήσει μεταξύ οφειλετών και τραπεζών.

Οι αποφάσεις για τα χρέη που θα αλλάξουν τα πάντα

Μπροστά σ’ ένα απίστευτο «τσουνάμι» που απειλεί την οικονομία, περισσότερο ίσως και από την ίδια την κρίση, κυβέρνηση, τράπεζες, Τράπεζα της Ελλάδος και φυσικά οι ίδιες οι επιχειρήσεις, καλούνται να λάβουν πολύ σημαντικές αποφάσεις οι οποίες θα αλλάξουν ριζικά τον επιχειρηματικό χάρτη της χώρας.

Οπως τονίζουν χαρακτηριστικά άνθρωπο της αγοράς «την επόμενη διετία θα είναι αγνώριστη η Ελλάδα στον τομέα των επιχειρήσεων». Οπως εκτιμούν, μέσω της αναδιάρθρωσης των εταιρικών δανείων θα υπάρξουν:

Λουκέτα σε επιχειρήσεις, όχι μόνο προβληματικές αλλά και υγιείς οι οποίες δεν θα μπορούν να επιβιώσουν εξαιτίας του σκληρού ανταγωνισμού αλλά και της γενικότερης «προβληματικής» κατάστασης. Μάλιστα, όπως λένε ειδικοί του χώρου, αν δεν υπάρξουν ταχύτατες διαδικασίες αναδιάρθρωσης των δανείων, χιλιάδες εργαζόμενοι θα μείνουν στο δρόμο και θα σβήσει ο επιχειρηματικός χάρτης της χώρας.

Εξαγορές εταιρειών που αντιμετωπίζουν υπέρογκα χρέη. Ειδικά στο χώρο του λιανεμπορίου, όπου ο δανεισμός είναι μεγάλος, αλλά και σε βιομηχανικούς κλάδους όπως στην κλωστοϋφαντουργία και την ξυλεία, αναμένονται ραγδαίες αλλαγές με εξαγορές και συγχωνεύσεις. Οταν τα «κόκκινα» δάνεια των συγκεκριμένων κλάδων ξεπερνούν το 75% του συνόλου, θεωρείται σίγουρο ότι είτε μέσω των funds που θα αγορά αυτά τα δάνεια, είτε μέσω των τραπεζών, που καθίστανται βασικοί μέτοχοι, θα αναζητηθούν «λευκοί ιππότες». Αλλωστε, η περίπτωση της «Μαρινόπουλος» που απασχολεί χιλιάδες εργαζόμενους, στηρίζει εκατοντάδες ελληνικές εταιρείες αλλά ταυτόχρονα έχει και υπέρογκα χρέη, θα μπορούσε να αποτελέσει την αρχή για μια ριζική αναδιάρθρωση των κόκκινων εμπορικών δανείων. Θα μπορούσε να είναι δηλαδή ο «μπούσουλας» για τη διάσωση μιας εταιρείας ώστε αυτή να μην γίνει «Lehman Brothers» για την ελληνική οικονομία.

Αλλαγές στις διοικήσεις: Οι τράπεζες, και βεβαίως το ΤΧΣ, θα απαιτήσουν απομάκρυνση των διοικητικών συμβουλίων υπερχρεωμένων επιχειρήσεων που δεν δείχνουν διάθεση για συμβιβασμούς, υποχωρήσεις και γενικότερα ένα κλίμα συνεργασίας. Η ανάληψη του management από τις τράπεζες θεωρείται δεδομένη σε εκατοντάδες επιχειρήσεις.

Μετοχοποίηση δανείων: Οπως είχε αναφέρει σε παλαιότερο άρθρο της η «ΗτΣ», έχει ληφθεί η απόφαση για μετατροπή μέρους των δανείων μιας επιχείρησης σε μετοχές οι οποίες θα ανήκουν στις τράπεζες. Ετσι, θα καταστούν μεγαλομέτοχοι και θα έχουν δικαίωμα λήψης αποφάσεων. Βεβαίως, το ίδιο μπορεί να συμβεί και με τα ξένα funds που θα θελήσουν να αγοράσουν τα δάνεια συγκεκριμένων επιχειρήσεων. Οι ξένοι «παίκτες» έχουν εμπειρία σε αναδιαρθρώσεις εταιρειών και αυτές που θα θεωρήσουν βιώσιμες θα τις χρηματοδοτήσουν με νέα κεφάλαια ώστε να ορθοποδήσουν και να τις πουλήσουν σε υψηλότερες τιμές.

Μπαίνει «ρήτρα ανάπτυξης» και «ρήτρα εργασίας» στη ρύθμιση για κάθε εταιρεία ξεχωριστά. Δηλαδή οι επιχειρηματίες που θα καλούνται να αποδεχθούν την αναδιάρθρωση δανείων θα πρέπει να δεσμεύονται για συγκεκριμένες αναπτυξιακές κινήσεις που θα δώσουν ώθηση στην εταιρείας τους και θα αυξήσουν τις θέσεις εργασίας.

Βασικό σημείο της διαδικασίας θα είναι η κατηγοριοποίηση των εταιρειών σε βιώσιμες και μη βιώσιμες. Ανάλογα με τα χαρακτηριστικά θα επιλέγεται ο τρόπος εξυγίανσης που θα περιλαμβάνει ακόμη και πωλήσεις περιουσιακών στοιχείων. Βεβαίως, πιο σκληρές θα είναι οι τράπεζες για τους «στρατηγικούς κακοπληρωτές», τους μετόχους δηλαδή που δεν πληρώνουν με? σύστημα και οι οποίοι θα απομακρύνονται από την εταιρεία. Βεβαίως και με όσους επιλέξουν στρατηγικά να χρεοκοπήσουν την εταιρεία τους (strategic defaulters).

Τα τρία βήματα της αναδιάρθρωσης δανείων

Κρίσιμο σημείο στις διαδικασίες που έρχονται είναι η ιεράρχηση των λύσεων που προκρίνονται για τις υπερχρεωμένες επιχειρήσεις. Η βάση θα είναι το τρίπτυχο «βραχυπρόθεσμες ρυθμίσεις - μακροπρόθεσμες ρυθμίσεις - οριστική διευθέτηση».

Το πρώτο βήμα της διαδικασίας προβλέπει:

Πληρωμή μόνο τόκων για συγκεκριμένη περίοδο

Μειωμένες τοκοχρεολυτικές δόσεις και περίοδος χάριτος

Αναβολή πληρωμής δόσεων, τακτοποίηση καθυστερούμενου υπολοίπου και κεφαλαιοποίηση καθυστερήσεων

Το δεύτερο βήμα είναι:

Μόνιμη μείωση επιτοκίου ή συμβατικού περιθωρίου

Αλλαγή τύπου επιτοκίου, από κυμαινόμενο σε σταθερό

Παράταση της διάρκειας

Διαχωρισμός του δανείου σε βιώσιμο με εμπράγματη εξασφάλιση και στο υπόλοιπο στο οποίο δεν λογίζονται τόκοι έως μια μεταγενέστερη ημερομηνία αποπληρωμής. Στην ημερομηνία αυτή θα γίνεται επαναξιολόγηση της ικανότητας αποπληρωμής, ανάλογα με την οικονομική κατάσταση του δανειολήπτη, τα εκτιμώμενα έσοδα, ρευστοποίηση περιουσιακών στοιχείων, πρόσθετη εξασφάλιση του δανειολήπτη, λειτουργική αναδιάρθρωση της εταιρείας.

Συμφωνία ανταλλαγής χρέους με μετοχικό κεφάλαιο.

Το τρίτο βήμα για οριστική διευθέτηση της εκκρεμότητας θα είναι ιεραρχικά και το τελευταίο καθώς θα προβλέπει:

Εθελοντική παράδοση ενυπόθηκου ακινήτου, μετατροπή σε χρηματοδοτική μίσθωση.

Πώληση και ενοικίαση με τον δανειολήπτη να μεταβιβάζει στην τράπεζα την κυριότητα αποπληρώνοντας μέρος του δανείου.

Υπάρχει και η πρόβλεψη για αντικατάσταση του παλαιού δανείου με νέο μικρότερου υπολοίπου, κάτι που υποκρύπτει «κούρεμα» το οποίο φαίνεται πλέον να προκρίνεται και από τις τράπεζες, εφόσον βεβαίως υπάρξουν οι ρυθμίσεις για το ακαταδίωκτο.

imerisia.gr

Β. Ελλάδα: Ζημία 1 εκατ. ευρώ από τα «λουκέτα» στα ρωσικά τουριστικά γραφεία

Σεπτέμβριος 10, 2014Υπενθυμίζεται ότι ο γενικός γραμματέας του ΕΟΤ, Πάνος Λειβαδάς, έστειλε επιστολή στον επικεφαλής τής Ομοσπονδιακής Υπηρεσίας Τουρισμού "Rostourism", 'Ολεγκ Σαφόνοβ (Oleg Safonov), ζητώντας τη συνδρομή του, προκείμενου να εξασφαλιστεί ο επαναπατρισμός των Ρώσων τουριστών και να διευθετηθούν όλες οι οικονομικές εκκρεμότητες προς ελληνικές τουριστικές επιχειρήσεις.